「今年の確定申告の変更点やポイントは?」

「私は確定申告の対象になるの?」

この記事は、そんな疑問がある方向けの内容です。

2022年の確定申告は、令和3年分(2021年中)の所得について申告を行います。会社勤めの方は関係ないと思いがちですが、節税になる各種控除に該当するケースもあるため、一度は自分が対象か確認しておきましょう。

2022年の確定申告は、ふるさと納税関連の手続きが簡略化されたり、ベビーシッターや認可外保育園に関する補助金が申告不要になっていたりと手続きが若干簡素化されています。

また、住宅ローン控除はコロナの関係で入居日が延長されたため、こちらも要チェック。

この記事では、2022年(令和3年)の確定申告に関する変更点やポイントを解説します。

2022年(令和3年分)の確定申告は2月16日~3月15日

まず気を付けたいのが確定申告の申告期間です。

今年は2022年2月16日(水)から3月15日(火)までとなっており、この期間内に必ず申告を行いましょう。

なお、昨年と一昨年はコロナの影響で申告期間が大幅に延長されましたが、今年は2022年1月現在では期間延長のアナウンスは発表されておりません。今後延長されるかも不明なため、3月15日(火)までに申告できるように準備をしておきましょう。

2022年に確定申告が必要な人は?

確定申告は「確定申告が義務付けられている人」と「義務付けられていないが申告すると税控除が受けられる人」の2パターンがあります。

前者は申告を行わないと、ペナルティとして「無申告加算税」や「延滞税」が発生するケースがあるため、忘れずに申告しましょう。

後者は「医療費控除」や「住宅ローン控除」など、申告を行うことで税金が減額される仕組みです。10万円単位で税金が安くなることもあるため、申告の義務が無くても忘れずチェックしておきましょう。

確定申告が義務付けられている人

確定申告が義務付けられている人は、主に下記の3パターンです。

- 個人事業主

- 年間の収入金額が2,000万円を超える場合

- 2カ所以上から給与を受け取っている場合

まず、個人事業主は会社員のように所得税が給与天引きされないため、必ず自分で確定申告を行い、正確な所得税を納める必要があります。

また、会社員の場合でも、年間の収入(各種天引き前の額)が2,000万円を越える場合や、2カ所以上から給与を受け取っている場合は確定申告が必要となります。ただし、2カ所のうち1カ所から受け取っている給与が20万円以下の場合は申告不要です。

確定申告は義務ではないが申告した方がよい人

確定申告の義務はなくても、下記のような税控除を受けられる場合は節税になるため申告をオススメします。

- 医療控除:年間にかかった医療費に応じて所得税が控除される

- 住宅ローン控除:住宅ローン残高の1%に応じた額の所得税を10年間控除する

- 寄付金控除:一定の要件に当てはまる「特定寄付金」を支出した場合に所得税が控除される

- 雑損控除:災害や盗難などで資産に損害を受けたときに所得税が控除される

- 配当控除:一定の要件に当てはまる配当所得がある場合に所得税が控除される

税控除の中で忘れずチェックしておきたいのが医療費控除です。主に病院の医療サービスに支払った費用が対象となり、基本的にすべての方が対象となります。

また、寄付金控除はふるさと納税で有名な制度です。控除対象額は2,000円を超えた額からで、上限額はその年の総所得金額の40%です。

2022年の確定申告の主な変更点

2022年の確定申告では手続き関係でいくつか変更点がありますが、特に覚えておきたいのが「税務関係書類の押印不要」「ふるさと納税の手続き簡略化」「保育関連の助成金が申告不要」の3点です。

それぞれ詳しく見ていきましょう。

税務関係書類は押印不要に

デジタル化やペーパーレス化を図るため、2021年4月1日から税務関係書類への押印義務が撤廃されました。確定申告に関する書類だと、確定申告書、青色申告決算書、収支内訳書が該当します。

国税に関する法令に基づき税務署長等に提出される申告書等(税務関係書類)については、これまで提出者等の押印をしなければならないこととされていましたが、令和3年度税制改正により、令和3年4月1日以降、次に掲げるものを除いて、押印を要しないこととされました。

https://www.nta.go.jp/information/other/data/r02/oin/index.htm

ふるさと納税の確定申告手続きが簡単に

ふるさと納税による寄付金控除に関して、2021年まで必要だった「寄付金の受領書」が、ふるさと納税を代行する特定事業者から発行される「寄付金控除に関する証明書」でも替えられるようになりました。

ふるさと納税は「自治体に対する寄付」による寄付金控除制度のため、今までは自治体が寄付を受けたことを証明する必要がありました。

しかし、「さとふる」や「ふるさとチョイス」といった特定事業者経由でふるさと納税を行うケースが多いため、特定事業者から発行される証明書でもOKとなりました。

寄附金控除の適用を受けるためには、確定申告書に特定寄附金の受領者が発行する寄附ごとの「寄附金の受領書」の添付が必要とされていますが、令和3年分の確定申告から、特定寄附金の受領者が地方団体であるとき(ふるさと納税であるとき)は、寄附ごとの「寄附金の受領書」に代えて、特定事業者が発行する年間寄附額を記載した「寄附金控除に関する証明書」を添付することができることとされました。

https://www.nta.go.jp/taxes/shiraberu/shinkoku/kakutei/koujyo/kifukin.htm

子育て関連の助成金が申告不要に

2021年から、国や地方公共団体が実施する子育てに関する助成金が非課税となったため、確定申告で申告する必要がなくなりました。具体的には下記の3項目が対象となります。

- ベビーシッターの利用料に関する助成

- 認可外保育施設等の利用料に対する助成

- 一次預かり、病児保育などの子どもを預ける事業の利用料に対する助成

※ 上記の助成と一体として行われる助成も含まれます。

(例:生活援助、家事支援、保育施設等での副食費及び交通費等)

2020年分までは助成金を受け取った場合、雑所得として計上し、確定申告を行う必要がありましたが、2021年からはこの手続きが不要となります。

住宅ローン控除に関するポイント

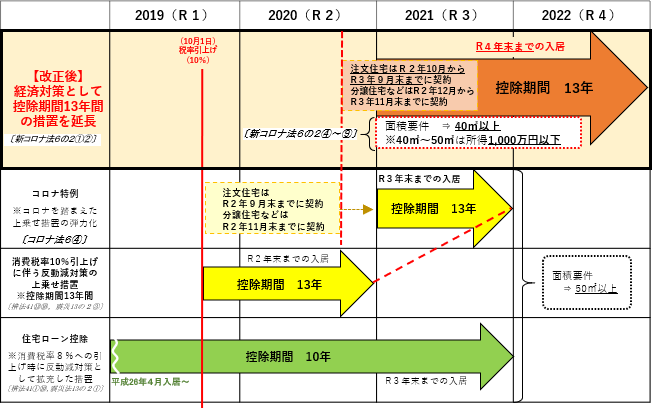

2022年の確定申告に関する住宅ローン控除のポイントは2つ。制度の延長と対象面積の緩和です。

住宅ローン控除は元々2020年(令和2年)12月31日までの制度でしたが、新型コロナウイルスの影響を受け、制度の期間が延長されています。

また、期間延長に伴って対象床面積の緩和も行われており、小規模なマンションの取得や住宅の増築なども対象になる可能性が出てきました。

住宅ローン控除は入居日が2022年末まで延長

新型コロナウイルスの影響が長期化し、住宅建築の遅れが発生していることに伴い、住宅ローンを使って取得した住宅に入居すべき期間が2022年(令和4年)12月31日まで延長されました。

住宅ローン控除は、住宅ローンを契約しただけでは申請要件を満たすことができません。住宅を実際に居住の用に供することも要件に含まれるため、例え期間中に着工しても、実際に入居できないと住宅ローン控除を受けられないケースがあるのです。

注意点は注文住宅の場合と分譲住宅の場合で契約期間が異なること。注文住宅は2020年10月~2021年9月までに契約したもの、分譲住宅は2020年12月~2021年11月までに契約したものに限ります。

所得金額1,000万円以下なら床面積40~50平方メートルも対象に

幅広い住宅を対象とするため、通常50平方メートル以上である面積要件を、年間所得1,000万円以下の場合に限り40平方メートル以上に緩和しています。

小規模なマンションを購入した場合や40平方メートル以上の増築工事なども対象となるため、かなり幅広い住宅が対象となるのではないでしょうか。

まずは自分も確定申告の対象か確認を!

確定申告は自営業者や副業をしている人がするものという認識を持っている方も少なくないと思いますが、じつは普通に生活をしているだけでも確定申告の対象になる場合があります。

特に医療費控除は多くの方が該当する項目で、同時に所得税を節税するチャンスでもあります。

そのため「自分は関係ない」と思い込まず、まず自分が対象になるか確認を!戻ってきた税金で好きな物を買ってもいいですし、積み立てに回すのもオススメですよ。

弊社横浜のFPオフィス「あしたば」は、創業当初からNISA・ジュニアNISAやiDeCo/イデコ・企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なNISAやiDeCoの活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料オンラインセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓