こんにちは、あしたばFP(ファイナンシャルプランナー)の安藤です。

12月16日、与党税制改正大綱が決定され、個人税制の分野で目玉となっていた「新しいNISA(新NISA)」の概要が明らかになりました。

決定直後ということで、今回は取り急ぎ「新NISAのポイント」と「現行NISAとの違い」について、分かりやすくザックリと解説したいと思います。

※与党税制改正大綱で決定された内容は、翌年の通常国会での審議を経て正式に法律として成立するのが通例です。執筆した2022年12月17日時点では「100%この内容で改正される」と確定したわけではありませんので、お含みおきください。

制度改正の背景

まずは、現行NISAから新しいNISA(新NISA)へ改正されることとなった背景を理解しておきましょう。

そもそも「NISA」とは

通常、株式や投資信託などで投資をして配当金や値上がり益を得た場合、その「殖えた(増えた)お金」に対して約20%の税金がかかります。

例えば、100万円の株式に投資して5年後に150万円で売却したケースなら、+50万円×20%=10万円が課税されるということです。

本来はこのようなルールなのですが、「お得感のある制度を作って、国民の投資アクションを後押ししよう!」と生まれたのがNISAという少額投資非課税制度。

一定の期間、毎年「非課税で投資できる枠(金額)」が付与され、枠の中で投資した株式や投資信託については、一定の年数はどれだけお金が殖えても約20%の税金がかかりません。

前述の例でも「10万円の税金がとられてしまうか・とられなくて済むか」ですから、大きな違いですね。

現行NISAの問題点

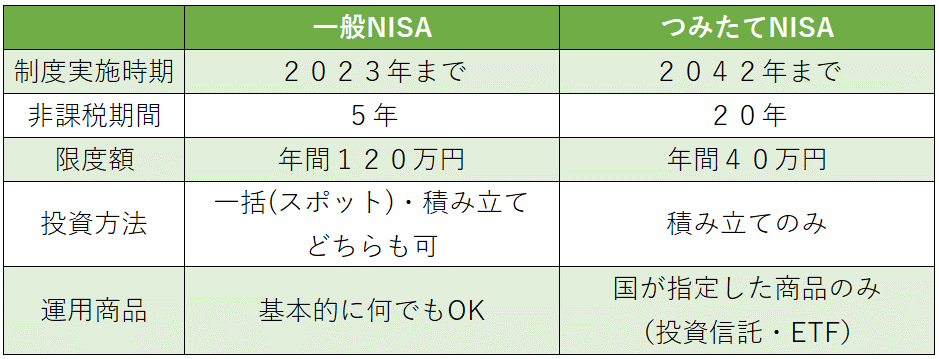

現行のNISAは「一般NISA」と「つみたてNISA」の二本建てで走っていて、上記のように非課税となる投資金額や期間が異なります。

現行のNISAは「一般NISA」と「つみたてNISA」の二本建てで走っていて、上記のように非課税となる投資金額や期間が異なります。

まずは2014年に一般NISAから制度が始まり、2018年につみたてNISAが登場。少しずつ認知度も向上し、投資のすそ野を広げることに貢献したのは間違いありません。

ただ、以下のような制度上の問題点が指摘されていました。

- 非課税で投資できる期間(制度実施時期)が限られている

- 非課税となる期間も5年か20年という限度がある

- 限度額が少ない

- 「一般」と「つみたて」のどちらかしか選べず、満期を迎えた時など制度が複雑

現行「一般NISA」終了後の2024年以降には「新NISA」が導入される予定でしたが、上記のような問題を根本的に改善するものではありませんでした。

制度改正に踏み切った理由

日本の家計資産は全部で2000兆円以上もあり、そのうち1000兆円以上が預貯金として眠っていて、非常に「もったいない」状況です。

国としては、国民のみなさんに「株式や債券などへの投資に回して資産をふやす行動」をしてほしいと考えています。

超低金利政策のため預貯金の利息はほぼゼロで何も生まれませんが、投資なら年平均で数パーセントの利回りを得ることができる可能性は十分にあり、物価上昇や税金・社会保険料の上昇への対策になります。

また、前述のように1000兆円以上の莫大な預貯金のうち10%でも100兆円ですから、それが株式や債券などの市場=資本市場にお金が回れば、確実に経済活性化に繋がります。

そうした理由から、国民に広く投資のすそ野を広げ、制度利用者の投資意欲を向上させるために「起爆剤として、NISAをもっと拡充&分かりやすくしよう」ということになったわけです。

金融業界出身の岸田首相は「資産所得倍増プラン」を掲げており、その目玉施策としての抜本改革となりました。

新しいNISA(新NISA)のポイントと現行NISAとの比較

それでは、新しいNISA*(新NISA)の概要を現行NISAと比較しながら解説します。

※前述の一旦決まっていた新NISAと区別してこのように書かれることが多いですが、この後は新NISAと記述します。

ポイントは以下の通り。

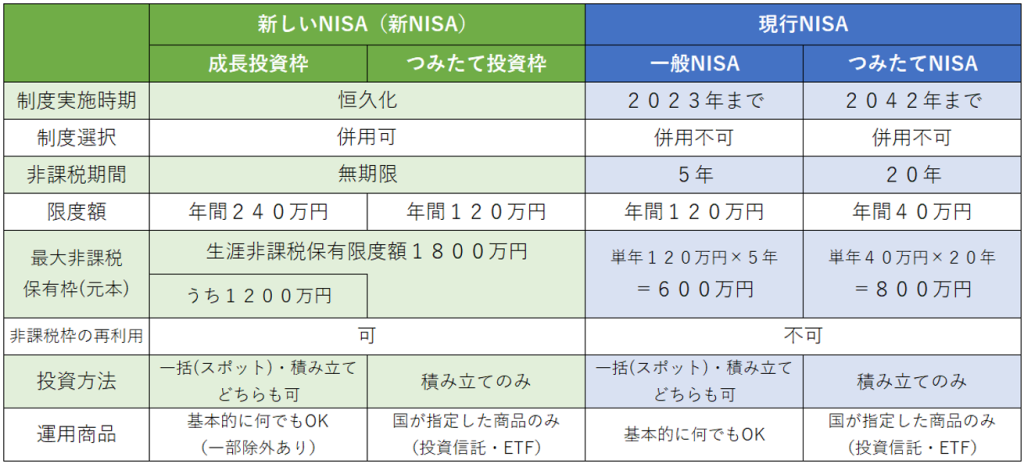

- 成長投資枠とつみたて型が設定されて、併用可能に

- 制度が恒久化される

- 非課税期間が無期限に

- 年間の非課税限度額が大きく拡大

- 生涯非課税限度額の設定により、非課税枠の再利用が可能に

①成長投資枠とつみたて投資枠が設定されて、併用可能に

今回の改正で、現行の「一般NISA」と「つみたてNISA」という区分が見直され、「成長投資枠(仮称)」と「つみたて投資枠」が設定されます。

これまでは一般型orつみたて型のどちらかの選択制でしたが、今回の改正で「併用可能」となり、利便性が一気に向上することになりました。

②制度が恒久化される

前述の通り、現行の一般NISAは2023年まで、つみたてNISAは2042年までの「時限的な制度」となっていました。

一般NISAは延長される予定だったとはいえ、「いつ終わるか分からない」制度であったため、安心して利用できない・世代によって不公平になるという意見がありました。

それを受けて、今回の改正では「恒久化」される方針になり、いつでも制度を利用できるようになりました。

③非課税期間が無期限に

現行の一般NISAは5年、つみたてNISAは20年という非課税期間がありましたが、今回の改正で「無期限」になりました。

そもそも国が推奨しているのは「ギャンブルのような投資=投機」ではなく、「じっくり長期的に資産を育てていく投資=長期投資」であるはずなのに、特に一般NISAの5年という非課税期間はあまりにも短いという強い批判が以前からありました。

それが期間の拡大ではなく一気に「無期限」となったのは、今回の改正項目の中でも非常に評価できるポイントと言えそうです。

また、一般NISAの非課税期間が満期を迎える時の「ロールオーバー」という非課税枠の持ち越し手続きなども不要となり、制度として非常にシンプルで利便性も向上します。

④年間の非課税限度額が大きく拡大

年間の非課税限度額は、現行の一般NISA=120万円、つみたてNISA=40万円となっていました。

それが今回の改正により、成長投資枠は2倍の240万円、つみたて投資枠は3倍の120万円、さらに併用もできるので「合計360万円」に大きく拡大されます。

保有資産の大部分を預貯金で寝かせている状態の人が多い中で、「もっと投資に回そう」という意欲を掻き立てるキッカケになりそうです。

⑤生涯非課税保有限度額の設定により、非課税枠の再利用が可能に

現行NISAにはなかった新たな仕組みとして、「生涯非課税保有限度額」が導入されます。

これまではあくまでも単年の投資枠だけで判断し、使い切れなかった枠を繰り越したりすることはできず、一般NISAなら「年間120万円×5年の枠を全て使い切ると最大で600万円の非課税枠を利用できる」というものでした。

それが今回の改正で抜本的に見直され、単年の限度額はあるものの、「生涯で1800万円まで」という考え方になります。

これにより単年の投資枠を無理に使い切る必要もなくなりますし、非常に使い勝手がよくなるでしょう。

また同時に、投資枠を再利用する(復活させる)こともできるようになります。

株式や債券、投資信託などに投資(購入)すると、その後に売却しても非課税枠は復活しませんでした。

(例:50万円の株式を購入して、残りの非課税枠は70万円。年内にその株式を売却しても、残りの非課税枠は120万円に戻らず、70万円のまま)

これが、「生涯非課税保有限度額」が導入されたことにより、保有していた株式等を売却した場合、その元本(取得価額)にあたる金額が非課税枠として復活し、再利用できるようになるのです。

短期間に売買を繰り返すことを推奨するものではありませんが、長い人生の中で柔軟な投資ができるようになるため、非常に大きなメリットといえるでしょう。

終わりに

いかがでしたか?

既にNISAを利用している方も、していない方も、2024年以降に投資をする上で非常にメリットの大きい改正となったのがお分かりいただけたかと思います。

実際、今回のNISA改正については金融業界や専門家の間でも「ほぼ満点の大改正だ」という好意的なコメントが多く、多くの日本人に投資のすそ野を広げる大きなチャンスとなりそうです。

ただ、未成年者向けのジュニアNISAは予定通り2023年で終了となり、今回の新NISAで未成年者は対象外とされてしまったのは、非常に残念に思います。

他にも注意点などがありますので、次回以降で解説していきますね。

最後に繰り返しの注意点ですが、本記事の内容は2022年12月16日に決定された「税制改正大綱」の内容ですので、まだ法律として成立したわけではありません。

あくまでも「改正される予定」である点は重々お含みおきください。

あしたばFP・安藤

弊社横浜のFPオフィス「あしたば」は、創業当初からiDeCo/イデコや企業型確定供出年金(DC/401k)のサポートに力を入れています。収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料iDeCoセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓