「確定拠出年金制度(個人型=iDeCo /イデコ、企業型=401k/企業型DC)」の運用に関する出口戦略の続編です。

確定拠出年金は投資・運用による元本割れリスクを加入者自身が負う制度のため、「もし受け取る時に損していたら…」と心配される方が多くいらっしゃいます。

そこで、前回の記事↓では「受け取る時に損失が出るリスクをふまえた、出口戦略のセオリー」についてお伝えしました。

今回は、一般の方はもちろんFPなどプロの方もあまり気づいていない「重要なテクニック・考え方」、いわば「出口戦略の上級編」のお話をさせていただきます。

正直なところ、一般的な制度説明チラシやネット上の記事・書籍など他では書かれていない視点も取り入れています。

私たちは「創業以来ずっと、確定拠出年金に力を入れているFP」として現場で実務をこなしているから、お伝えできるのです。

ぜひ、しっかりと確認しておきましょう!

(とにかく、“簡単に・分かりやすく”いきたいと思いますので、細かいルール・用語の説明は一部省きながら進めていきます。ご容赦ください。)

そもそも、出口戦略が不要なケースもある

前回、一定の出口戦略が必要なケースも多いため、下記2つの思考タイプに分けてセオリーとなる戦略をお伝えしました。

- 終盤の「暴落リスク」がどうしても気になる場合

- 最後までしっかりと運用でふやしたい場合

しかしながら、これらは「出口戦略が必要」な人に当てはまるもので、人によっては「そもそも出口戦略は不要」と考えられます。

ここから、その根拠をじっくり解説していきたいと思います。

運用配分は、あくまでも「資産全体で」考える

前回の記事で解説しましたが、出口戦略は「運用配分を見直すことで、万が一の暴落の影響(リスク)を抑える」のがセオリーとなる手法です。

ただ、この「運用配分の見直し」について注意していただきたいことがあります。

それは、「あくまでも【資産全体で】考えるべき」ということです。

運用配分を決める時、「確定拠出年金だけ」「NISA口座だけ」のように一部の制度・商品の中身だけを見ている方がたくさんいらっしゃいます。

しかし、確定拠出年金以外で預貯金やら保険やら安全・安定資産をたくさん保有しているケースは非常に多いです。

以前の記事でも書きましたが、多くの方にとって確定拠出年金は老後資産のほんの一部でしょうから、

資産全体で預貯金の占める割合が大きい人なら、確定拠出年金の中身は「しっかりとリスクをとって成長させる」ことに力を入れるべきなのです。

よって、万が一の暴落リスクがあったとしても、「確定拠出年金の運用配分見直しはせず、最初に決めた●●株式ファンドで最後までいく」というのも、決してギャンブル的な運用方針ではありません。

むしろ、非常に合理的な戦略といえるでしょう。

このように、資産全体で運用配分を考えた時には、「出口戦略は不要」といえるケースもあるのです。

それでも、60歳で万が一「暴落」が起きてしまったら

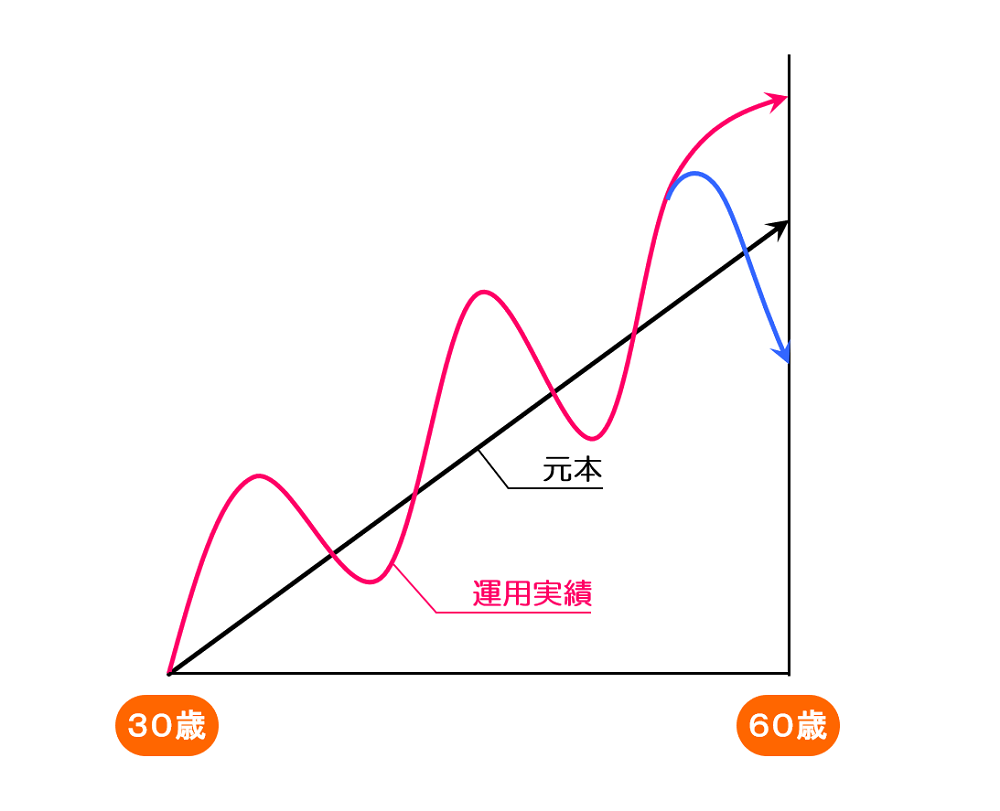

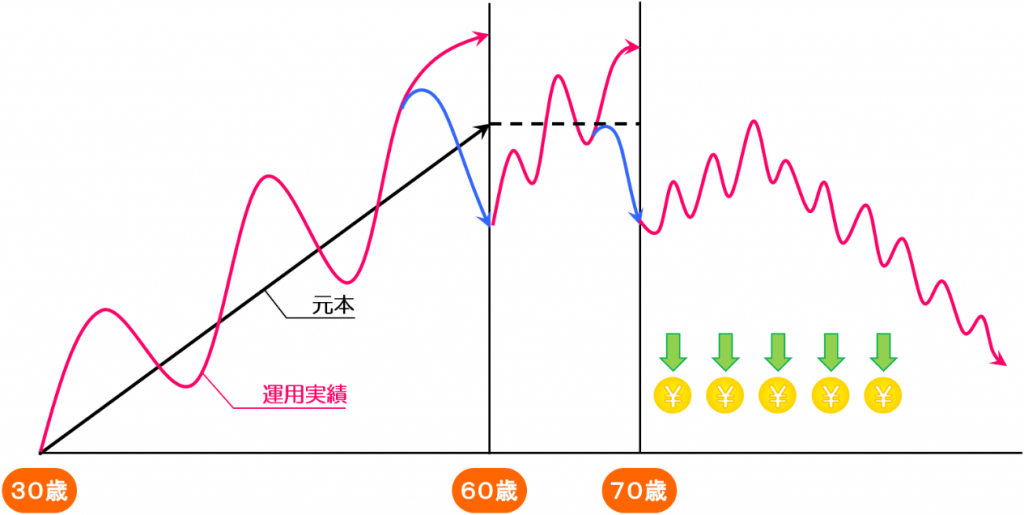

<イメージ図(架空の事例)>

資産全体で運用配分を考えることの重要性はご理解いただいても、

実際にもし60歳で受け取る時に暴落してしまったら、、、

きっと精神的なダメージは大きいことでしょう。(他に資産があると分かっていても、僕自身も感情的になってしまうかもしれません^^;)

具体的には、上図のように「途中までは運用実績も比較的好調だと思っていたら、最後の最後で青矢印のような暴落が訪れた」というケースですね。

万が一そうなってしまった場合、打つ手はないのでしょうか?

・・・

安心してください。打つ手はありますよ!

60歳で万が一暴落しても「すぐに受け取らなければ良い」だけ

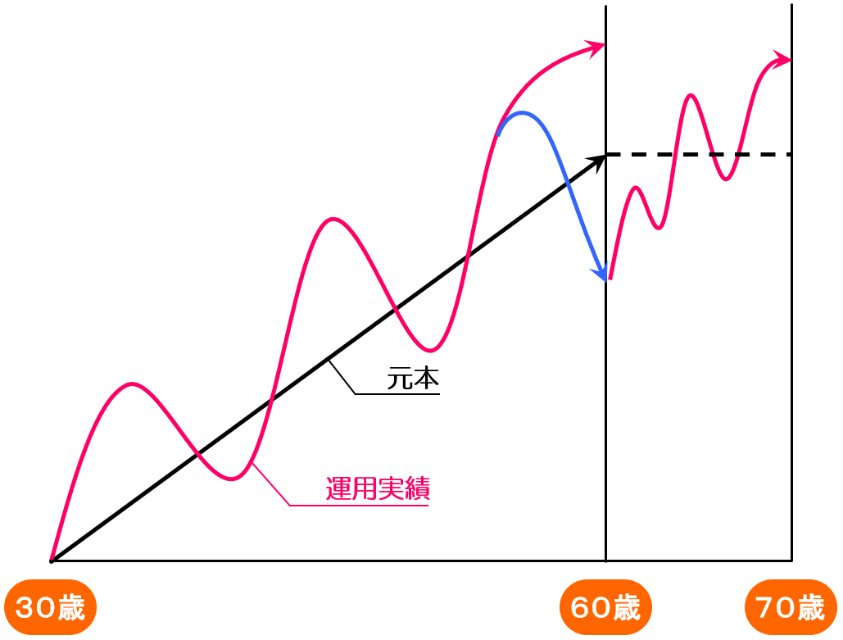

<イメージ図(架空の事例)>

確定拠出年金は、原則として60歳の時に受け取る(受給する)ことになりますが、「必ず60歳の時に」という決まりはありません。

実は、「70歳まで引き延ばすことが可能」となっています。

そのため、仮に60歳時点で暴落があったとしてもすぐに受けとらず、上図のように「70歳までの10年間でタイミングを見て受け取れば良い」のです。

※受給方法についてはこちらの記事↓で詳しく解説しています。

投資・運用の世界に「絶対」はありませんが、成長資産である株式も含めた分散投資をしていれば、「10年間ずっと戻らない」という可能性は限りなく低いといえます。

なので、「60歳時点での暴落リスク」は過度に気にし過ぎなくて良いのでは?と私たちは考えています。

もし70歳で再度暴落が発生したら?

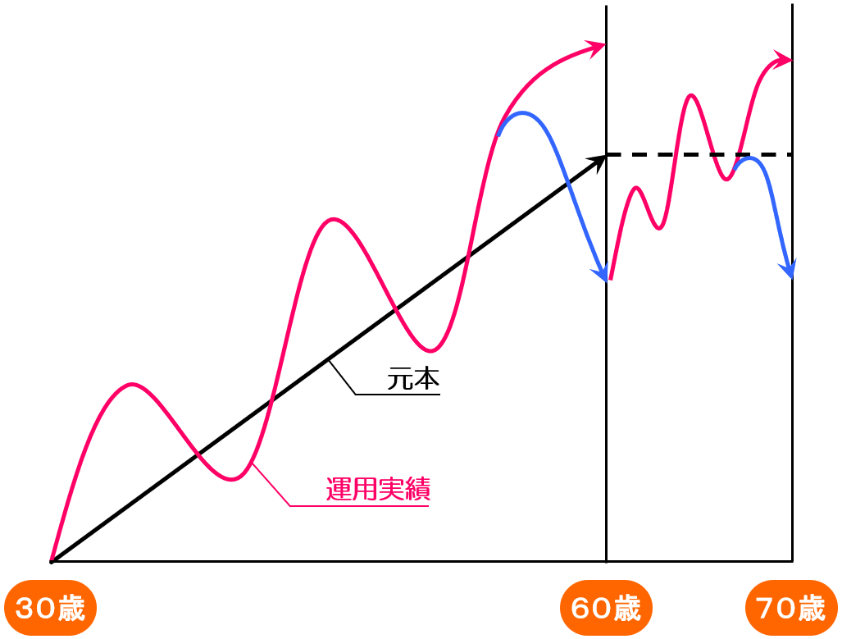

<イメージ図(架空の事例)>

でも、「最悪の最悪」というケースが気になる方もいらっしゃるかもしれませんね。

「60歳で受け取らずに粘っていたら、だんだん戻ってきた。しかし、出すタイミングをうかがっているうちに、70歳直前でまた暴落してしまった」

はっきり言ってここまで最悪のケースは、雲をつかむような確率ですが…

確かにゼロとは言えません。

こうなってしまうと、70歳以降に引き延ばすことはできない以上は「大きく損して受け取るしかない」のでしょうか?

・・・

いいえ、実は裏ワザともいえる手法があるのです。

「年金受給」を選択すれば、暴落の影響は最小限にできる!

<イメージ図(架空の事例)>

前述の受給方法の記事でも解説しましたが、確定拠出年金の受け取り方(受給方法)は「一時金受給」と「年金受給」から選べます。

実は、後者の「年金受給」を選んだ場合、「5~20年で決めた期間中、運用を継続しながら受け取っていく(貯まっている資金を取り崩していく)」ことになるのです。

※一部の金融機関では、年金受給の中でも「確定年金」「保証期間付終身年金」という方法を選択できます。この場合は運用を継続せず、受け取り開始時点で運用成績が確定しますのでご注意ください。

よって、上図のように70歳直前で再度の暴落という事態が発生しても、

例えば年金受給の「期間20年」を選択したのであれば、「暴落直後に損して受け取るのは、資産のたった20分の1」になります。

もう一度言いますが、たったの20分の1ですよ!

過去の株式市場の歴史を見ると、急激な下落の後には大幅な上昇もほぼ間違いなく訪れています。一時的には損失を被っていても、耐えていれば株価は戻していくものなのです。

よって、上図のように運用を継続しながら20年に分けて年金受給をしていれば、

「株価が戻った(上がった)タイミングにも受け取る」ことになるので、暴落による影響は非常に小さくなる可能性が高い。という訳ですね。

それでも不安な方は、60歳よりも前に出口戦略を

ただ、あくまでも投資・運用の価格変動リスクによる心理的なダメージなど、感じ方・考え方は人それぞれ。

「論理的には分かるけど、資産が大きく減るリスクには精神的にどうしても耐えられない」

という方であれば、やはり「50~55歳での運用配分の見直し」という出口戦略を取った方が良いでしょう。

まとめ

いかがでしたでしょうか?

この記事をしっかりお読みいただくと、「そこまで神経質にならなくて良いかも」と思えた方が多いのではないかと思います。

繰り返しになりますが、今回ご説明した内容は、一般の方はもちろんFPなどプロの方もあまり気づいていない「重要なテクニック・考え方」です。

(知っている方からすると、至極当然の話なのですけどね。)

確定拠出年金(個人型=iDeCo /イデコ、企業型=401k/企業型DC)の解説記事や書籍などでよくある「終盤はリスクを抑える運用方針」は、

今回の記事で解説した内容をふまえれば「過度にリスクを低くすることで、期待利回りが大きく低下してしまう」ため、あまりおすすめできません。

投資・運用で「資金がふえる」という成果(利回り)は、一定のリスクをとったからこそ得られるものです。

正しく適度にリスクを取りつつ、「長い目で」かつ「資産全体で見て」じっくり育てていきましょう!

もちろんですが、記事の終盤にあった通り投資・運用に対する考え方や価格変動リスクに対する感じ方などは人それぞれです。

できれば私たちのような専門家のアドバイスを受けつつ、ご自身にあった「投資・運用方針」「終盤戦略」を見つけてくださいね。

弊社横浜のFPオフィス「あしたば」は、5年前の創業当初からiDeCo/イデコや企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料iDeCoセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓