「源泉徴収票の見方がわからない」

「源泉徴収票から手取りはわかるの?」

新社会人になり、初めて給与明細をもらった方も多いのではないでしょうか。

12月になると、給与明細と一緒に源泉徴収票をもらうことになりますが、見方について教わる機会はなかなかありません。

せっかく働いてもらったお給料ですから、何が引かれているのか、手取りはいくらなのか把握できるようになりましょう。

この記事では、源泉徴収票とは何なのか、どこを見たらいいのか、手取りの計算方法までご紹介します。

源泉徴収票とは

源泉徴収とは、企業が給与から所得税を天引きし、従業員に代わって税務署に納税する仕組みです。

源泉徴収票とは、企業が従業員に支払った1年間の給与の額と、納めた所得税の金額を証明する書類を言います。

所得税は、所得が多いほど、税金を多く納める必要がありますが、天引きで納めた金額と本来納めるべき金額にズレが生じる場合があります。

これは、生命保険料や社会保険料を払っていたり、家族を扶養していたりすると、その分を所得から引くことができるため、税金が安くなることが原因です。

毎月天引きされていた源泉徴収税が、本来納めるべき所得税より多ければ還付、少なければ納付することになります。この精算を行うのが年末調整です。

源泉徴収票の見方

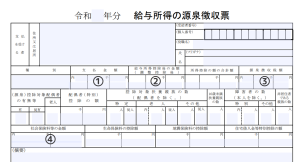

源泉徴収票の見方を確認していきましょう。

ここでは、源泉徴収票について、必ず確認すべき4つの項目をご紹介します。

- 支払金額

- 給与所得控除後の金額

- 源泉徴収税額

- 社会保険料等の金額

なお、次の図は、源泉徴収票の見本です。

1つずつ詳しく解説していきます。

1.支払金額

支払金額とは、1年間で支給された給与の総額です。

上記の源泉徴収票の見本の①番にあたるところです。

毎月の給与だけでなく、賞与も含まれています。企業が従業員に発行するため、「支払」と企業から見た目線の言葉が使われています。

一定金額以下の通勤手当は非課税となるため、含まれておらず、よく耳にする「年収」は、この支払金額を指します。

2.給与所得控除後の金額

見本の②番にあたるところです。

給与所得控除とは、給与収入額に応じて一定額を差し引くことができる制度です。自営業者や法人は、仕事上で必要になった支出を経費にできます。

一方、給与所得者、つまり会社員は経費にできません。

経費に該当する費用の例として、筆記用具やスーツ、カバンなどがあたります。こういった支出を見こして、収入に応じた一定額が控除されます。

支払金額から上記の控除を引いた額が記載されています。

| 給与等の収入金額(支払金額) | 給与所得控除額 |

| 162万5000円まで | 55万円 |

| 162万5001円〜180万円 | 収入金額×40%-10万円 |

| 180万1円〜360万円 | 収入金額×30%+8万円 |

| 360万1円〜660万円 | 収入金額×20%+44万円 |

| 660万1円〜850万円 | 収入金額×10%+110万円 |

| 850万1円以上 | 195万円(上限) |

参考:国税庁 No.1410 給与所得控除より 一部改変

例えば、支払金額が260万円だった場合は次の通りです。

給与所得控除額 260万円×30%+8万円=86万円

給与所得控除後の額 260万円ー86万円=174万円

上記の表に当てはめて、記載されている額が合っているか確かめてみましょう。

3.源泉徴収税額

源泉徴収税額とは、納めるべき所得税の金額が記載されています。見本の③番にあたります。

源泉徴収票では、なぜその金額になったのかを計算ができます。

計算式は次の通りです。なお、番号は見本と対応しています。

②給与所得(給与所得調整後の額)=①支払金額ー給与所得控除額

課税所得金額=給与所得ー所得控除額の合計

所得税額=課税所得金額×税率ー控除額

所得税の税率は下記の通りです。

| 課税される所得金額 | 税率 | 控除額 |

| 1000円〜194万9000円 | 5% | 0円 |

| 195万円〜329万9000円 | 10% | 9万7500円 |

| 330万円〜649万9000円 | 20% | 42万7500円 |

| 695万〜899万9000円 | 23% | 63万6000円 |

| 900万〜1799万9000円 | 33% | 153万6000円 |

| 1800万〜3999万9000円 | 40% | 279万6000円 |

| 4000万〜 | 45% | 479万6000円 |

※令和19年までの確定申告においては、所得税と復興特別所得税(原則としてその年の基準所得税額の2.1%)を合わせて申告・納付します。

参考:国税庁 No.2260 所得税の税率より一部改変

例えば、課税される所得金額が200万円だった場合は、次の通りです。

200万円×10%ー9万7500円=10万2500円

表を見ると所得が多ければ多いほど、税率が上がっているのがわかりますね。

4.社会保険料等の金額

社会保険料等の金額は、本人が自分だけでなく、家計を一緒にしている配偶者や親族の社会保険料などを払った金額が記載されており、具体的には、健康保険料や厚生年金保険料、介護保険料などがあります。

健康保険料は、本人や家族、病気やケガ、出産など、医療費の支給や出産育児一時金などを受けるために支払うものであり、保険料は標準の給与・賞与に保険料率をかけて計算し、企業と従業員で半分ずつ負担します。

厚生年金保険料は、公的年金の支給を受けるために支払うものです。健康保険料と同じように、給与・賞与に保険料率をかけて計算し、半分ずつ負担します。

雇用保険料は、失業保険や再就職の手当の支給を受けるために支払うものです。企業と従業員で負担しますが、負担の割合は業種によって異なるという点も覚えておくと良いでしょう。

源泉徴収票を使うタイミング

給与明細と一緒にもらうことが多い源泉徴収票。

保管しておくべきなのかどうか、迷う方もいるのではないでしょうか。

源泉徴収票を使うタイミングは次の3つあります。

1.確定申告をするとき

2.退職・転職をするとき

3.収入証明が必要なとき

それぞれのタイミングで源泉徴収票が必要になる理由を見ていきましょう。

1.確定申告をするとき

確定申告は、年末調整で控除できない医療費や1年目の住宅ローンなどを申告する時に必要です。

2019年4月以降、確定申告の際に源泉徴収票を添付する義務はなくなりましたが、申告書には、所得や源泉徴収税額などを記入する必要があります。

間違いがないか確認できるよう、保管しておきましょう。

2.退職・転職するとき

転職したときには、転職先に源泉徴収票を提出する必要があります。

これは、前職と転職の源泉徴収税額を合算し、正確な収入を把握した上で、年末調整を行うためです。

3.収入証明が必要なとき

住宅ローンやマイカーローンを組むとき、子どもを保育園に入れるときなど、収入を証明する書類として、源泉徴収票の提出が求められることがあります。

年末調整は収入を証明するための大切な書類です。きちんと保管するようにしましょう。

源泉徴収票から手取りを計算する方法

「源泉徴収票に手取りが載ってるの?」と疑問に思われた方もいるかもしれません。

源泉徴収票には、手取りは載っていません。しかし、計算することで、自分の手取りがいくらなのかを知ることができます。ここでは、計算方法をご紹介します。

手取りとは、所得から税金(所得税・住民税)、社会保険料(健康保険料、厚生年金保険料など)を引いたものです。

源泉徴収票から手取りを求める計算式は次の通りです。番号は見本と対応しています。

手取り=①支払金額ー③源泉徴収税額ー④社会保険料等の金額ー住民税

源泉徴収票には住民税の記載がありません。

毎月の給与明細か、勤務先からもらう「住民税課税決定通知書」で確認できます。

なお、社会人1年目の方は住民税の支払いがありません。これは、課税対象となる所得がないからです。

住民税の課税対象は、1月〜12月までの所得であり、4月に入社した場合、12月までの9ヶ月分に支払われた給与や賞与が翌年の課税対象です。

社会人2年目の6月から住民税の天引きが始まりますので、覚えておきましょう。

源泉徴収票の見方を覚えて手取りを知ろう

源泉徴収票には、1年間の給与だけでなく、支払った社会保険料や所得税などが記載されています。

自分で計算する必要はありますが、手取り金額を知ることもできます。

天引きが多くてショックを受けてしまう方もいるかもしれませんが、各種保険料を支払うことにより年金を受け取ったり、医療費の補助を受けたりでき、何かあったときのために必要な費用です。

新社会人から給与の内訳を把握しておくことで、税金の仕組みや公的保険で給付できるものを知ることに繋がります。

知っているからこそ受けられる給付もありますので、源泉徴収票をきっかけに、少しずつ覚えていきましょう。

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓