もうすぐボーナス時期ということもあり、ボーナスの一部を住宅ローンの返済に充てる人もいるのではないでしょうか?

通常支払う月々の返済に加えて、追加で任意の金額を指定しローン元本を返済することを繰り上げ返済といいます。

繰り上げ返済することで、ローンの返済期間を短縮、もしくは月々の返済額を軽減し、長期的に支払うことになる利息を節約することができるものです。

今回は住宅ローンの繰り上げ返済にスポットを当ててご説明します。

金融機関や契約内容にもよりますが、一部の住宅ローンでは繰り上げ返済に手数料が発生することもあったりと、注意するポイントも併せて解説しながら、繰り上げ返済のメリットとデメリットについて解説します。

繰り上げ返済の基本

繰り上げ返済は、通常の返済に追加する形で返済額を上乗せすることをいいます。

追加で払う金額ががローンの元本部分の返済に充当されるため、繰り上げ返済しないケースと比べて元本の返済ペースを加速させられます。

繰り上げ返済時は、通常1万円単位や10万円単位で自ら金額を指定し、銀行窓口で手続きをするか、指定された日に住宅ローンの返済口座から引き落とされます。

ここでは、まずは繰り上げ返済により元本が減少することで、その結果支払う利息の合計額が(繰り上げ返済をしないケースと比べて)減少するということを理解しましょう。

繰り上げ返済することで、支払う利息の軽減につながる理由は、利息が元本残高に基づいて計算されるからです。

元本が小さくなるに従って、支払う利息も少なくなります。

繰り上げ返済には2パターンある

繰り上げ返済には「返済期間短縮型」と「返済額軽減型」という大きく2つの返済方法があり、繰り上げ返済を行う際にどちらの方法で手続きを行うか選べる金融機関が多いです。

この2つの返済方法について理解をしていきましょう。

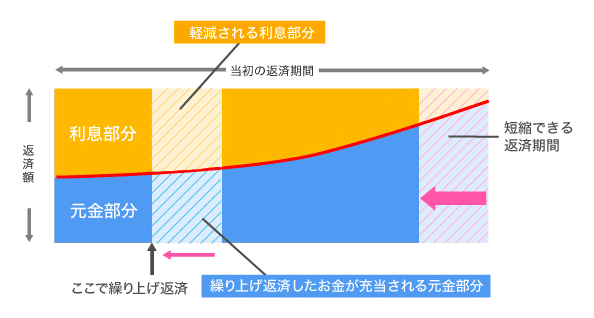

早期完済を目指す「返済期間短縮型」

返済期間短縮型は、繰り上げ返済により借入期間を短縮する返済方法です。

なお、借入期間は短縮されますが月々の返済額は変わりません。

短縮された期間分について支払う予定だった利息が不要となるため、支払い利息を軽減できます。

「早くローンを完済してしまいたい」「返済のストレスから解放されたい」という方におすすめです。 引用:一般社団法人全国銀行協会:「繰上返済は有利?手数料は?住宅ローンの繰上返済」

引用:一般社団法人全国銀行協会:「繰上返済は有利?手数料は?住宅ローンの繰上返済」

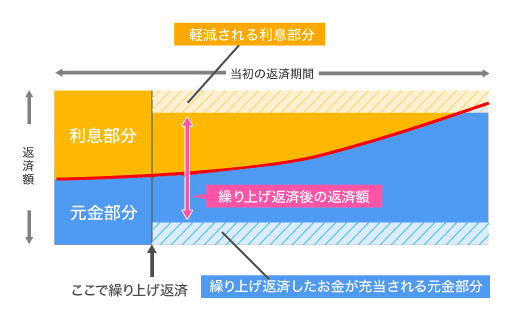

少しでも月々の返済額を抑える「返済額軽減型」

返済額軽減型は、繰り上げ返済により月々の返済額を減らす返済方法です。

たとえば、3500万円を固定金利1.5%、期間35年の元利均等返済でローンを組んでいた場合、月々の返済額は107,164円です。

そこで、返済開始から11年目のタイミングで100万円を返済額軽減型で繰り上げ返済すると月々の返済額は103,154円となり、約4,000円返済額が少なくなりました。

借入期間は変わりませんが、「少しでも家計の負担を減らしたい」という方にはおすすめできます。

引用:一般社団法人全国銀行協会:「繰上返済は有利?手数料は?住宅ローンの繰上返済」

引用:一般社団法人全国銀行協会:「繰上返済は有利?手数料は?住宅ローンの繰上返済」

支払い利息の軽減効果がある

繰り上げ返済による支払い利息の軽減効果は適用金利など住宅ローンの契約内容により変わりますが、特に適用金利が高いほど支払い利息の軽減効果が見込めます。

また、上記でご説明しました「返済期間短縮型」と「返済額軽減型」では、「返済期間短縮型」の方が支払い利息の軽減効果は大きくなるということを覚えておきましょう。

繰り上げ返済のメリット

①返済期間短縮と利息軽減効果がある

繰り上げ返済によるメリットの1つ目は、返済期間の短縮と支払い利息の軽減です。

通常の返済スケジュールよりも早くローンの返済を進めていくことで、期間が短くなった分だけ支払う予定だった利息を軽減でき、節約に繋がります。

ローンが完済されれば、もちろんその後の返済が必要なくなるため、毎月の家計のやりくりがとても楽になるでしょう。

②金利変動リスクを軽減できる

メリットの2つ目は、金利が変動することによって支払い額が増えるリスクを軽減できることです。

住宅金融支援機構の「住宅ローン利用者の実態調査」(2022年10月調査)によると、住宅ローンの契約で変動金利を選んだ人は全体の69.9%、全期間固定型は10.0%で、残りの20.1%が固定期間選択型となっており、超低金利を背景として、実に約7割の方が変動金利を利用している状況です。

住宅ローンを抱える多くの人々が直面するリスクの1つとして、金利の変動が挙げられるでしょう。

特に変動金利型のローンでは、金利が上昇すると返済額も増加し、家計に大きな負担をかけるリスクを抱えています。

しかし、繰り上げ返済によりローンの返済期間を短縮できれば、このような金利変動リスクを軽減できます。

さらにローンが完済できれば、それ以上金利の影響を受けることはなくなります。

つまり繰り上げ返済は金利の変動から自分を守るための有効な手段であると言えるでしょう。

これは、今後特に金利が上昇することが予想される状況や、金利変動によるリスクを避けたいと考えている方にとって、重要な点になると考えています。

なお、固定金利や変動金利の詳細は、過去記事をご覧ください。

③ストレスを軽減できる

メリット3つ目は、住宅ローン返済に対するストレスの軽減です。

住宅ローンは一般的に長期にわたる大きな財務的負担であり、これが日々のストレス源となることも少なくありません。

繰り上げ返済によるローンの早期完済は、お金に関するストレスを軽減する手段です。

毎月の返済がなくなれば、それだけで精神的な安定感が増すでしょう。

雇用の不安定さによる心労や、突発的に発生する大きな出費などに対する心配を軽減できます。

つまり、繰り上げ返済は財務的な健康だけでなく、精神的な健康にも寄与するのです。

繰り上げ返済のデメリット

①繰り上げ返済に手数料がかかる場合がある

繰り上げ返済にはメリットが多い一方で、考慮すべきデメリットも存在します。その1つ目が手数料です。

最近は繰り上げ返済に対する手数料が無料の金融機関も多いですが、一部の金融機関では繰り上げ返済に対して手数料を請求することがあります。

繰り上げ返済時の手数料は、通常の返済スケジュールから逸脱する(返済ペースが速まる)ことによる追加の管理コストをカバーするためのものです。

したがって、繰り上げ返済を検討する際、厳密には住宅ローンを借り入れる金融機関を選択する際には、事前に繰り上げ返済手数料について確認することが重要です。

②繰り上げ返済により手元現金が減少する

デメリット2つ目は手元現金の減少です。

繰り上げ返済は、一見すると支払い利息を軽減させるため家計への効果はプラスに見えますが、これが逆に家計にストレスをもたらす可能性もあるということを覚えておきましょう。

それは繰り上げ返済によって手元の現金が減少し、急な出費や緊急事態に対応できなくなる場合です。

繰り上げ返済を行うことで住宅ローンの支払い利息を節約できることは間違いないのですが、急な出費に対応できる程度の生活防衛資金は手元に確保しておくよう注意することが重要です。

③投資機会を失う可能性がある

最後に、繰り上げ返済は投資機会の損失を伴うかもしれません。

最近は住宅ローンの適用金利がとても低くなっているということもあり、手元の現金を繰り上げ返済に充てるのではなく、他の投資商品を購入して運用する方がメリットが大きくなる場合も考えられるでしょう。

その場合、繰り上げ返済をすることによりその投資機会が失われるかもしれないと考えることができます。

投資に絶対はないのでどちらが良いのか難しいものの、住宅ローンの適用金利が低い場合は投資を検討してみるのも資産構築の一歩かもしれません。

まとめ

本記事では、繰り上げ返済とそのメリット・デメリットについて詳しく解説しました。

繰り上げ返済は、通常の返済に加えて任意の金額を返済し、ローンの元本を減らす方法で、返済期間を短縮したり、月々の返済額を軽減したりできます。

繰り上げ返済のメリットとしては、返済期間の短縮と利息の軽減、金利変動リスクの軽減、およびストレスの軽減などがあります。

一方で、デメリットとしては、一部の金融機関では繰り上げ返済に手数料が発生することや、手元現金が減少することによるリスク、そして投資機会の損失などを知っておくと良いでしょう。

繰り上げ返済のメリットやデメリットを理解し、自身の経済状況や生活計画に照らして、繰り上げ返済を行うことが適切な選択肢であるかどうかを判断することが重要です。

住宅ローンは多くの方にとって人生で1番大きな金額の借入となり、月々の家計に大きな影響を及ぼすため、その返済方法については慎重に考えて実行していきましょう。

弊社あしたばでは、住まいとお金のバランスなど、マイホーム購入前後に確認しておきたいことや注意点をご相談者さまごとに詳しくお伝えしています。

ぜひお気軽にご相談ください。

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓