この記事は、2023年までの旧NISA制度についての内容です。

「NISAがお得と聞いたけど、デメリットもあるの?」

「NISAを始める時の注意点は?」

そんな疑問にお答えします。

「NISA」(少額投資非課税制度)とは、一般生活者に投資のすそ野を広げ、資産運用・資産形成を後押しする目的で2014年からスタートした制度です。

今回から数回に分けて、実際に「NISA(一般NISA)」活用を検討する上での「注意点・デメリット」をお伝えしていきます。

この記事では、「損益通算・繰越控除は不可」となっている点につき解説します。

※これ以降、つみたてNISAと区別して「一般NISA」と表記します。

(とにかく、“簡単に・分かりやすく”いきたいと思いますので、細かいルール・用語の説明は一部省きながら進めていきます。ご容赦ください。)

一般NISAは「損益通算・繰越控除」ができない

結論から言いますと、一般NISAは「損益通算」と「繰越控除」という、“投資・運用で損失が出た時に税負担を軽くする仕組み”を使うことができません。

投資未経験者・初心者の方にとってはあまり聞きなれない言葉だと思いますので、じっくり解説していきたいと思います。

損益通算の仕組み

一般NISAは、株式や投資信託での投資・運用で「利益」が出た場合にかかる税金が「非課税」になる制度です。

逆に、通常の課税口座を利用して「利益」が出た場合は、約20%の税金がかかります。

でも、通常の課税口座でもし同時に「損失」も出ていたらどうでしょう?

「確かに利益も出たけど、損失もでたからトントンだよ。それでも税金がかかってしまうのか…」

と思いますよね。

そこで、そうしたケースでは「利益」が出た分の税金を計算する際に、「損失」分を差し引く(相殺する)ことができる“損益通算”というルールが設けられているのです。

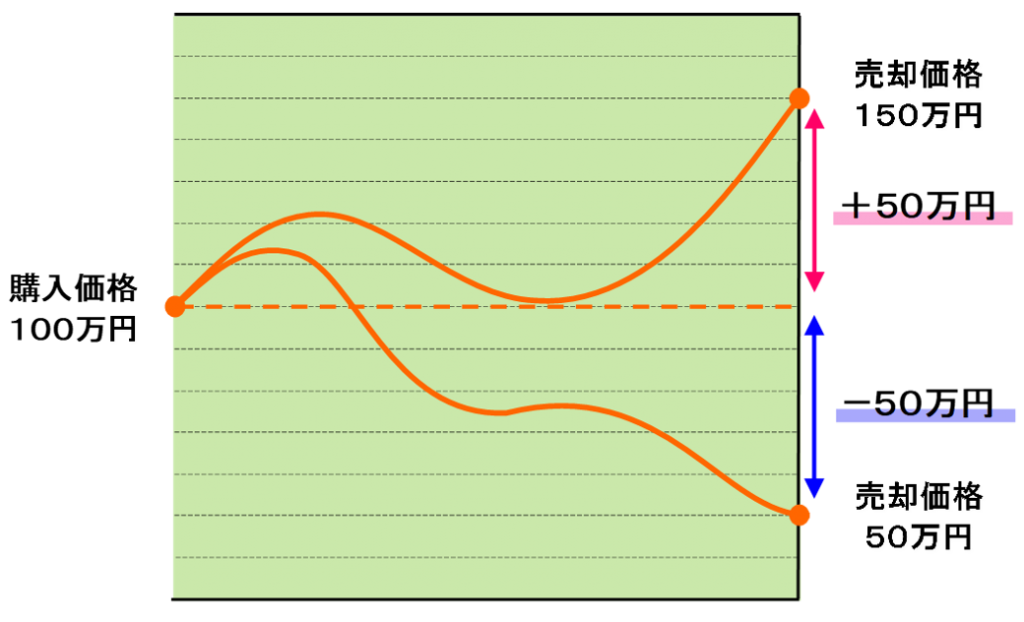

具体的な事例で考えてみましょう。

事例①

【課税口座】株式A:2020年に100万円で購入→2023年に150万円(+50万円)で売却

【課税口座】株式B:2020年に100万円で購入→2023年に50万円(-50万円)で売却

本来であれば、株式Aの売却益50万円に対して約20%の税金がかかります。

しかし、株式Bで損失50万円が出ているため、それらを合算すると損益は±0円になりますね。

よってこのケースでは、税金がかからなくて済むのです。これが、「損益通算」の仕組みです。

一般NISAは「損益通算」不可

一般NISAでは、この仕組みを使うことができません。

あくまでも、「NISA口座内で税計算を完結させるイメージ」です。

どういうことか、2つの事例で考えてみましょう。

事例②

【一般NISA口座】株式A:2020年に100万円で購入→2023年に150万円(+50万円)で売却

【課税口座】株式B:2020年に100万円で購入→2023年に50万円(-50万円)で売却

この場合、株式AはNISA口座のため利益が出ても課税されず、株式Bは課税口座ですが損失が出ているのでそもそも課税されず、「かかる税金はゼロ」でおしまいです。

こうしたケースでは、結果的に「損益通算が使えなくても問題なかった」ということになります。

事例③

【課税口座】株式A:2020年に100万円で購入→2023年に150万円(+50万円)で売却

【一般NISA口座】株式B:2020年に100万円で購入→2023年に50万円(-50万円)で売却

この場合はどうでしょうか?

株式Aは50万円の利益が出ていますが、課税口座のため約20%=約10万円の税金がかかります。

同時に株式Bで50万円の損失が出ているため相殺したいところですが、一般NISA口座で投資していたので損益通算は不可です。

本来なら「かかる税金はゼロ」だったはずなのに、逆に税金がかかってしまいました。

このように、一般NISAを利用することによってむしろデメリットを被るケースもあるのです。

「繰越控除」の仕組み

また、通常の課税口座で投資していた場合で「損益通算してもまだ損失が残る場合」には“繰越控除”というルールがあり、翌年以降の利益からも控除する(差し引く)ことができます。(損失が残った年から3年間)

こちらも事例を見ておきましょう。

事例④

【課税口座】株式A:2020年に100万円で購入→2023年に120万円(+20万円)で売却

【課税口座】株式B:2020年に100万円で購入→2023年に50万円(-50万円)で売却

【課税口座】株式C:2020年に100万円で購入→2024年に130万円(+30万円)で売却

このケースでは、2023年時点で株式Aと株式Bを売却して損益通算しても、20万円の利益と50万円の損失で「30万円分の損失が残ってしまう」ことになります。

でも、その損失は翌年以降に繰り越すことができるので、

上記の通り2024年に株式Cを売却して「30万円の利益が出た」際、2023年に残ってしまった「30万円分の損失」を使って差し引く(控除する)ことができます。

結果、±0円で税金はかからずに済みました。

一般NISAは「繰越控除」も不可

しかし、一般NISAでは「繰越控除」の仕組みも使うことができません。

前述のとおり、「NISA口座内で税計算を完結させるイメージ」を持っていただくと分かりやすいでしょう。

事例②③のように、一般NISAで利益が出ていた場合は何の問題もありませんが、損失が出ていた場合はデメリットを被ることになるのです。

まとめ

いかがでしたでしょうか?

今回はあえて細かく解説しましたが、投資未経験者や初心者の方が実際に一般NISAを利用する時には、完璧に覚えておく必要はないと思います。(それよりも、「まずは始めてみる」ことの方が重要です。)

基本的に、一般NISAは「利益が出てこそメリットがある」制度であり、「損失が出た場合はデメリットが生じる可能性もある」と認識しておきましょう。

※「損益通算」不可・「繰越控除」不可のデメリットについては、つみたてNISAでも同様です。

次回は「非課税期間終了時に取得価格が変わる」点について詳しく見ていきます。

今回の内容と合わせてお読みいただくと理解が深まるはずですので、ぜひチェックしておいてくださいね!

弊社横浜のFPオフィス「あしたば」は、つみたてNISAやiDeCo/イデコ・企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なつみたてNISAやiDeCoの活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料オンラインセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓