「18歳以下の子どもがもらえる10万円の給付金、所得制限が設けられたと聞いたけど、どうやって計算するの?」

「所得制限は、世帯年収で960万円?」

「そもそも、いつの所得で判定するの?」

この記事は、そんな疑問をお持ちの方向けの内容です。

2021年秋の衆議院選挙で与党の公明党は、新型コロナ対策として“未来応援給付”という「0歳から高校3年生までの全ての子どもたちに一律10万円を給付する施策」を公約に掲げました。

選挙結果が自民・公明党による絶対安定多数の確保=勝利であったことを受け、両党は上記10万円給付金の具体策の調整に着手。公明党は一律給付を主張していましたが、自民党は生活困窮世帯への支援を公約に掲げており、協議は難航したようです。

バラマキとの批判も多く、最終的に「給付はするが、960万円の所得制限を設ける」ことで決着しました。(2021年中に現金5万円を給付、2022年春までに使途を指定したクーポン等5万円分を付与の方向)

この所得制限ですが、実は少々ややこしい仕組み。

そこで今回は、この10万円給付金の「所得制限(収入制限)」についてポイントと注意点を解説したいと思います。

※本記事は速報ベースですので、給付時には一部ルールが変更となっている可能性もあります。最新の正確な情報は、管轄省庁のHP等でご確認ください。

所得制限(収入制限)の仕組み

児童手当に準ずる内容

今回の所得制限は、給付スピードを速くする目的もあって「児童手当(旧子ども手当)」と同じルールを適用することになりました。

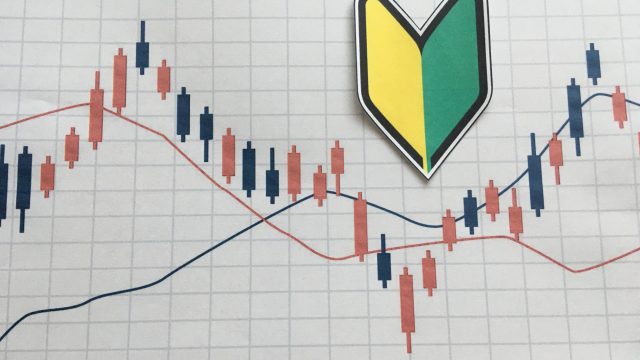

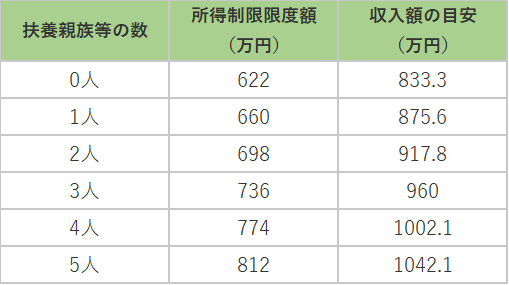

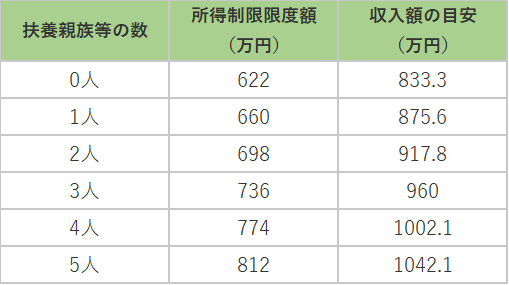

上図の通り、扶養親族等の数によって所得制限の限度額が変わる仕組みです。

例えば「夫=会社員、妻=専業主婦、子ども2人」という世帯なら、扶養親族は「3人」とカウントされます。

この場合、一般的な所得制限限度額は736万円となり、会社員や公務員の額面収入でいうと「960万円」が目安となります。

(「所得」と「収入(年収)」は違うものを指しますのでご注意ください。収入から経費等を差し引いたものを所得と言います。)

所得制限の仕組みそのものについては、こちらの児童手当の記事もご参考ください。

2020年(令和2年)の所得が対象

所得制限ギリギリのゾーンにいる方は、「いつの所得(収入)が対象か?」と気になりますよね。

これはまだ確定ではありませんが、2021年(令和3年)中に少なくとも一部を給付する方向であるため、ほぼ間違いなく前年の2020年(令和2年)の所得をベースに判定されることになるでしょう。

所得制限の注意点

所得制限のルールはやや複雑な点もあるため、特に注意していただきたいポイントを解説します。

世帯単位ではない

所得制限の判定対象となるのは、扶養する父母「個人」の所得(収入)です。

「夫の年収600万円、妻の年収400万円」というケースだと、「世帯年収1000万円」なので所得制限をオーバーしてしまうようにも見えますが、違います。

あくまでも個人単位で「生計を維持する程度が高い方」というルールなので、年収の高い夫が600万円であれば、所得制限を下回ることになります。

「だれでも960万円」ではない

ニュース等では「所得制限は960万円」と報道されていますので、だれでも960万円なのかと思ってしまいがちですが、実際は人によって異なります。

上図にもある通り、所得制限の限度額は扶養親族等の人数で変わる仕組み。

報道の「960万円」は、前述の事例のように「夫・会社員または公務員、妻・専業主婦、子2人」をモデルケースとした金額です。

例えば「夫婦共働き、子1人」という世帯なら、「875.6万円」が目安となります。

いかがでしょう? 100万円近い差なのでだいぶ大きな違いですよね。

この点は十分ご注意ください。

※扶養親族とは、税法上の扶養親族のことで、「控除の対象になる配偶者や子ども、父母」を指します。

金額はあくまでも目安

(出所:横浜市HP)

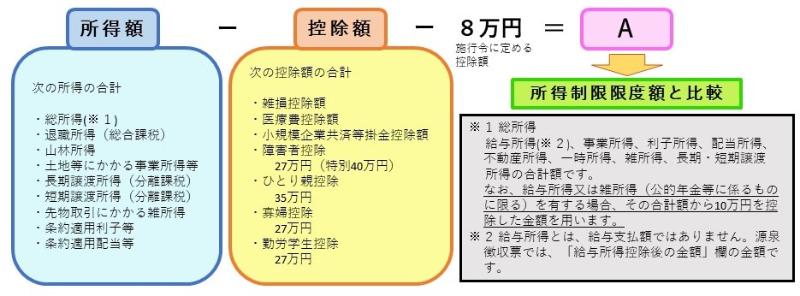

最も注意していただきたいのが、所得制限の金額はあくまでも目安だということです。

前述の通り家族構成・扶養人数によって金額が変わるというのもあるのですが、実はそれ以外にも影響を及ぼすものがあります。

所得(収入)が複数ある場合

副業の収入があったり、株式や不動産の売買による譲渡所得、ビットコイン等の仮想通貨から得られる雑所得までカウントされます。

2020年にそうした他の収入があった方は、要注意です。

他の控除も使える

これは知らない方がほとんどですが、児童手当の所得制限は一部の「控除」もカウントしてもらえる仕組みです。

実は、1年にかかった医療費が一定額を超えた場合に適用できる「医療費控除」や、iDeCo(イデコ)等の加入者が利用できる「小規模企業共済等掛金控除」も対象。

それらも今回の給付金の所得を計算する上で、しっかりカウントすることができるのです!

これはけっこう大きいですよ。

iDeCoで年間27万6,000円(一般的な会社員の限度額)の掛金を払っている人は、その分まるまる収入から差し引くことができるのですから。

所得制限のボーダーラインにいる方も、ぜひ諦めないでご自身の状況を確認していただきたいと思います。

ただし、上図をよく見ていただきたいのですが、カウントできる「控除額」はかなり限定されています。

「生命保険料控除」「個人年金保険料控除」「住宅ローン控除」「寄附金控除」等は対象外ですので、ご注意ください。

今回の給付金は2020年が算定対象期間のため、今から所得を減らすことはできません。

ただ、今後の児童手当受給のために少しでも「計算上の所得」を減らしたいという方は、iDeCo等に加入するのも重要な選択肢となります。

詳細はこちらの記事をご覧いただくか、弊社の個別相談サービスをご利用ください。

終わりに

いかがでしたでしょうか?

今回の給付金については様々な意見がありますが、コロナの影響で経済的に厳しい状況に置かれている方などにとって、非常に需要な資金になりますね。

また、そこまで厳しくなくても、実際に給付される方はぜひ有効活用していただきたいと思います。

その中で今回の給付金を将来のために役立てたい方、「貯金」するのはやめましょう!

「消費(需要)の喚起による経済の活性化」という国の目的にも合わないですし、ご存知の通り利息もほとんどつかず、非常にもったいない。

iDeCoやつみたてNISAなど「月1万円程度から始められるコツコツ積立投資」に回すだけでも、増える可能性も十分ありますし、お金を世の中にまわすことになります。

弊社ではそうしたサポートに力を入れていますので、ぜひセミナーか個別相談サービスをご利用くださいね。

https://ashitaba-mirai.jp/nisaouen-campaign2021

弊社横浜のFPオフィス「あしたば」は、創業当初からNISA・ジュニアNISAやiDeCo/イデコ・企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なNISAやiDeCoの活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料オンラインセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓