住宅ローンは多くの人にとって人生で最も大きな負債となることが一般的です。

そのため、返済計画を立てることが重要であり、無理なく返済を進める方法を知っておくことが大切になります。

本記事では、返済計画の立て方や無理なく返済を進めるためのポイントについて解説します。

住宅ローン返済計画の重要性

きちんと考えて返済計画を立てることで、資産形成とライフプランの実現がしやすくなります。計画的な返済により、家計に余裕が生まれ、将来の目標に向けた取り組みが可能になります。

例えば、子供の教育費や老後資金の準備など、人生の大切なイベントに備えることができます。無理なく返済できる計画を立て、賢い資産形成を目指しましょう。

家計負担の軽減

上手に住宅ローンの返済計画を立てることで、家計負担を軽減できるようになります。

計画的な返済により、無理なく支払いができるようになり、家計負担の影響をコントロールすることで資産形成が可能です。

まずは現在の家計状況を把握し、どれくらいの返済額が適切かを見極めることが重要です。また、将来の収入や支出の変化も考慮に入れて計画していきましょう。

金利負担の最適化

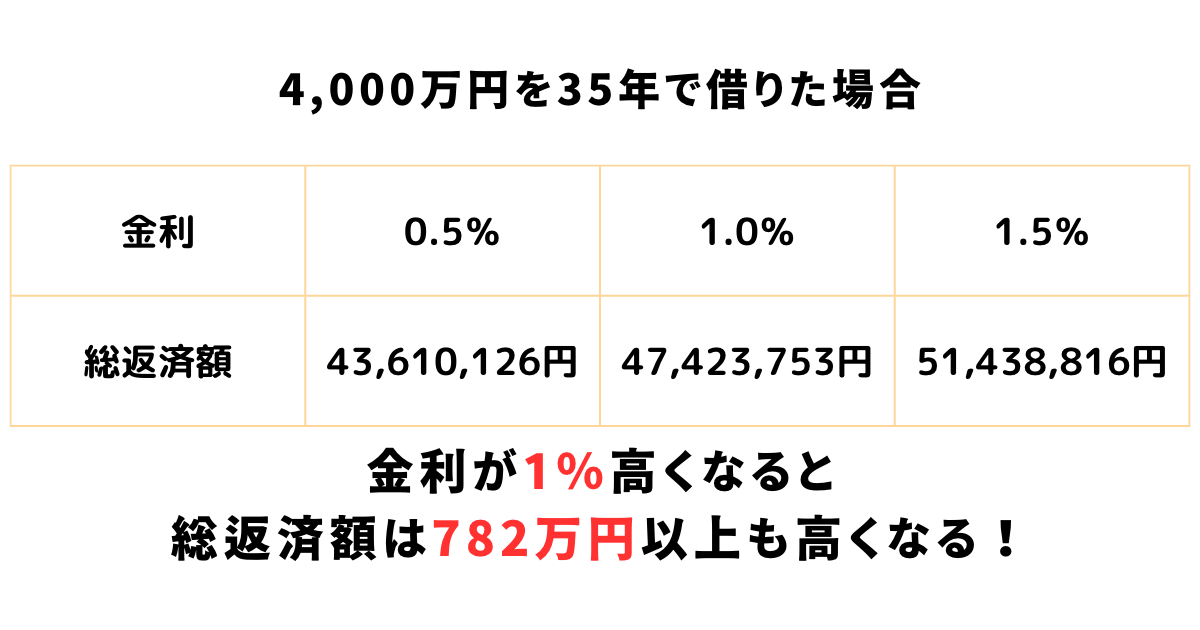

住宅ローンは借入額が大きくなることが多く、金利が1%変わるだけでも返済額に大きく影響が出ます。

固定金利や変動金利、また当初固定金利など自分の返済計画に合わせて選択することが必要です。

銀行によっては借入中に適用金利のプランを変更できるところもあります。金利負担を最適化するために、金利の動向を把握し、適切な金利プランを検討しましょう。

月々の住宅ローン返済額を把握する際にチェックしたいポイント

返済計画を立てるにはまず返済額を把握することが必須です。返済シミュレーションや金利による返済額への影響をご説明します。

借入額

月々の返済額は、借入額、金利、返済期間を考慮して算出します。

具体的な金額を把握することで、家計に与える影響を予測し、返済計画を立てることができます。

オンラインの住宅ローンシミュレーションツールを活用すると、簡単に返済額の計算ができます。

例)住宅金融支援機構:返済プラン比較シミュレーション(https://www.simulation.jhf.go.jp/type/simulation/hikaku/openPage.do)

借入額による返済額への影響を確認し、自分に合った返済プランを立てましょう。

また、シミュレーションを使って、金利上昇や繰上返済を行なった場合のシナリオを検討することも可能です。色々な数字をシミュレーションしてみて変化を確認してみましょう。

金利

金利が変わると月々の返済額に影響します。もちろん金利が高くなるとその分返済額も増加することになります。

仮に4,000万円を35年で借りるとした場合、金利が1%違えば総返済額は782万円も変わってきます。詳細は以下の図解で確認してください。

150万円くらいの軽自動車が5台も買えてしまいますね。

住宅ローンを検討する際には金利は良く比較しましょう。

※筆者にて図解作成

返済期間

返済期間も月々の返済額に大きく影響するポイントです。返済期間が長い方が月々の支払いは抑えることができますが、トータルで支払う金利は大きくなります。

無理なく返済を進めるために気をつけたいこと

節約と収入増加を目指す

住宅ローン返済を無理なく進めるためには、節約と収入増加の戦略が重要です。

まずは家計簿をつけるなどをして支出を把握し、無駄な支出は削減しましょう。

また、副業や資格取得による収入アップも検討すると良いでしょう。節約と収入増加をバランス良く進めることで、返済計画をスムーズに実行できます。

繰上返済を検討する

繰上返済を検討する際には、他の投資機会との比較も重要です。

例えば、株式投資や不動産投資など、期待リターンが高い投資機会がある場合、早期返済よりもそちらに資金を振り向けることが賢明な選択となることがあります。

自分のリスク許容度や投資目的を考慮して、最適な資産運用方法を選択する必要があります。

繰上返済のメリットを享受するためには、家計や緊急資金に十分な余裕があることが前提です。その上でメリットとデメリットを比較検討しましょう。

繰上返済のメリット

繰上返済を行うメリットとしては金利負担が軽減され、支払う金利の総額が減ることです。

また、低金利時期に返済を進めることで、金利上昇リスクを回避することができます。

繰上返済のデメリット

一方でデメリットとしては、緊急資金が減るリスクや他の資産形成機会の損失が挙げられます。

一部の住宅ローンでは、繰上返済に伴う手数料が発生することがありますので、その点も注意をしてください。

手続き方法は金融機関によって異なりますので、事前に確認しておくことが必要となります。

緊急資金を確保し活用する

緊急資金は、予期せぬ出費や収入減に備えるために重要です。

住宅ローン返済中でも、緊急資金を最低3~6ヶ月分の生活費程度は確保しておくことが推奨されます。

緊急資金は、普通預金などいつでも引き出せる方法で確保し、必要に応じて活用しましょう。

住宅ローンを組んだ上で賢い資産形成を目指すためのステップ

賢い資産形成を目指すためには、まずはシミュレーションなどを活用して返済計画を立てること。

次に、節約や収入増加に努め、家計に余裕を作りましょう。

そして、緊急資金を確保し、将来の目標やライフイベントに備えることが重要です。これらのステップを踏むことで、賢い資産形成に向けた道筋が見えてきます。

住宅ローンは長期にわたる大きな負担であるため、計画的に取り組むことが重要です。返済がスタートした後であっても計画の見直しや繰上返済の利用を検討することで、より効率的な返済が可能になります。

返済負担を軽減し、資産形成や老後資金の確保につなげることを考えましょう。

住宅ローンの選択や返済方法については、専門家に相談することも大切です。

銀行や住宅ローンアドバイザーなどの専門家に相談し、自分に適したプランや返済方法を見つけましょう。

専門家のアドバイスを受けることで、住宅ローンの管理がより円滑になり、将来的な資産形成や老後資金の確保に役立ちます。

まとめ

返済計画を立てる際には、家計負担の軽減、金利負担の最適化、資産形成とライフプランの実現を目指しましょう。

月々の返済額や金利の動向を把握し、適切な返済計画を検討することが重要です。

シミュレーションツールなどを活用して、自分に合った返済プランを作成しましょう。

返済を無理なく進めるためには、節約や収入増加の戦略を実行し、家計に余裕を持たせることが大切です。

また繰上返済のメリット・デメリットを検討し、自分の状況に合った選択を行いましょう。緊急資金の確保も忘れずに行い、万が一のリスクに備えましょう。

多くの方にとって人生で最も大きな負債となる住宅ローン。銀行や住宅ローンアドバイザーなど専門家にも相談しながら無理のない返済計画を考えていきましょう。

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓