積立投資ってよく耳にするけど本当に得なの?

つみたてNISA(積立NISA)やiDeCoやっている人が多いけど本当に増えるのかな?

今回はそのような疑問をお持ちの方向けの記事です。

つみたてNISAやiDeCoといった制度を使い、積立投資が普及してきている今、周りでも始めている人が増え、

なんとなく「私もやったほうがいいのかな?」と思っている方も多いのではないでしょうか。

そんなとき気になるのはやっぱり”本当に資産が増えるのか”ですよね。

積立投資をしている人が増えている理由、その実績について分かりやすく解説したいと思います。

ご興味のある方は、ぜひ最後までご覧ください。

(※厳密にいうとNISAでも積立投資は可能ですが、今回は分かりやすく「つみたてNISA」 で「積立投資」をしているものであるとご理解ください。)

なぜ積立投資している人が増えているの?

あなたの周りでも、「私もiDeCoやってて・・」「積立したほうがいいよ」といった話を耳にすることが以前よりも多くなったなと感じませんか?

そもそもなぜ投資している人が増えたのか?その背景を考えていきたいと思います。

老後2000万円問題

2019年に騒ぎになった「老後2000万問題」。なかなかのパワーワードでかなり話題になりましたよね。

今の若い世代の方は、老後資金が枯渇する可能性が高く、社会保険料の増加、少子高齢化による年金受給額の減少、物価の上昇、退職金制度の廃止など様々な状況の中で自分自身の老後資金を形成していく必要があります。

年金だけでは足りないのだと改めて思い知らされ、国民が今一度自分の資産形成を見直すきっかけになりました。

つみたてNISA・iDeCoの普及

ここ数年で税制優遇のあるつみたてNISAやiDeCoを開設して資産形成する人が急増しています。

金融庁が発表したデータによると、今年2021年6月末のNISA口座数は417万口座と1年間で7割増加していて、特に20~30代の口座開設数がもっとも増加しています。

預金においていても金利が低く増えない中で、毎月少しでも利回りのある投資信託に積立をすることで長期資産形成をしたいという意識が高まっています。

将来の資産形成の必要性を、若い現役世代が危機感をもって取り組んでいる様子が数字をみても明らかです。

周りの口コミ

NISA制度は2014年、つみたてNISAは2018年からスタートしました。いち早く積立を開始した人の中には、その成果がそろそろ数字になって表れている人もいると思います。

そんな人から「これだけ増えたんだよ」などと聞くと「自分も早くやらなければ」という気持ちになりますよね。

周りの口コミによっても、現金預金で置いておくよりも少しでも積み立てて、資産を増やそうという人が増えています。

積立投資が選ばれている理由

積立投資をしている人が増えていることは分かりました。

では、なぜ多くの人が一括投資ではなく、つみたてNISA・iDeCoなどで積立投資を選択しているのでしょうか?

ここでは大勢の人に積立投資が選ばれている訳を解説します。

初心者でも始めやすい

一括で投資すると心理的負担も大きく、市場が下落に転じると不安になる方も多いですが、積立投資なら毎月少額からでも始めることが出来るため、今まで投資を経験したことのない人でもハードルなく始めることができます。

また投資の基本は「安く買って高く売る」ことですが、それはプロでも難しく、値動きを読んで投資のタイミングを見極めるのは至難の業です。

積立投資なら、投資タイミングの判断をしなくても自動的に買い付けるため、逐一判断する手間はありません。

金融機関もNISA・iDeCoのガイドセミナーを開催したり、電話やチャットでやり方をサポートするサービスなど、提供側の意識も高まっています。

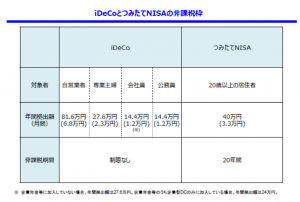

つみたてNISA iDeCoの税制上のメリット

つみたてNISAは年間40万円の新規投資金額に対して運用益が20年間非課税になり、本来差し引かれる税金分も運用に回すことができるため、より複利効果を期待できます。

iDeCoは掛金が全額所得控除になるなど、2つとも税制上のメリットが非常に大きいので多くの人に利用されています。

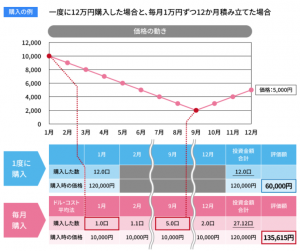

ドルコスト平均法の効果が期待できる

「ドルコスト平均法」とは、価格が日々変動する金融商品を、定期的に一定額ずつ買い付ける手法です。

多くの人は「価格下落=損失発生」と考えてしまいますが、定期的に一定額を投資することで、仮に価格が暴落した場合でも「多くの口数を購入できる」というメリットが発生するため、長い目で見たときにはむしろメリットにもなります。

例えば上図のように1月時点で10000円だったものが12月で5000円まで値下がりしていたとしても、その間にひたすら一定額ずつ買い付けることで、結果として口数を多く買うことができる!ということです。

このように、ドルコスト平均法を活用すると価格が下落してもメリットがあるため、投資未初心者の人でも安心して続けやすくなります。

それにより、中長期的な投資の成果を得られる可能性も高くなるのです。

ただし、ドルコスト平均法にも注意点があるため、詳細はこちらの記事でもご確認ください。

データからみる積立運用の実績

では実際に積立投資を行った結果、資産は将来どのような推移をたどったのか。

金融庁や金融機関などで各々データを出しているのでいくつかご紹介します。

金融庁のHP①

金融庁のHPに過去の実績に基づいて、5年間投資した場合と20年間投資した場合における元本割れの確率を示したものがあります。

5年間保有ではマイナスにふれる可能性がありますが、20年保有し続けた場合は、元本割れしなかったというデータがみてとれます。

積立て投資を長期的に実践することによって、年率の平均リターンはプラス方向に安定する可能性が高いという結果になっています。

金融庁HP②

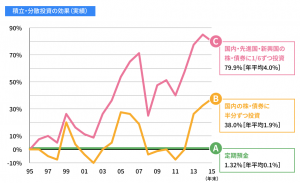

この図は金融庁が出している、1995年からの20年、毎年同じ金額で「A.定期預金」「B.国内の株と債券に半分ずつ投資」「C.国内・先進国・新興国の株・債券に1/6ずつ投資」した場合をシミュレーションしたグラフです。

投資先の商品によってB,Cの上下の変動はそれぞれあるものの、20年という長い期間続けていると、どちらもAの定期預金よりも遥かに資産が増えていることが分かります。

国内のものだけに限定して投資するよりも、国外のものにも分散投資することがより一層パフォーマンスを上げることも確認できます。

いずれにしても、ここでもやはり長期投資の大切さが現れる結果なりました。

金融機関のレポート

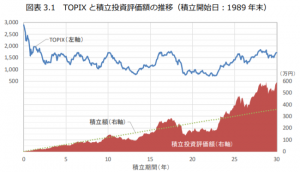

出典:日興リサーチセンター【ResearchReport】積立投資の期間と資産の選択に関する考察

金融機関のリサーチ部門が発表するレポートにも積立運用の実績が掲載されています。

上の図は日興リサーチのTOPIX(株価指標)と積立投資評価額の推移ですが、バブルで高値にあった頃から毎月1万円を30年間投資した場合の推移を表しています。

途中バブル崩壊やリーマンショックの時期こそ、評価額が積立額を下回っているものの、その後の上昇局面の影響を大きく受けていて最終的には積立額を上回るパフォーマンスとなっていました。

下落局面こそやめずに継続し、長期投資することで最終的にリターンを得ることが出来るということが分かります。

単に「積立」だけをするのではなく「長期」で続けることが大切!

【まとめ】データをみて

いかがでしたか?

今回は積立投資で本当に資産が増えるのか?を発表されているデータをもとに検証していきました。

データをみた結論としては「積立投資」と「長期投資」を組み合わせることでリターンを得る可能性が高いことが分かりました。

時間をかけて積立投資をすることで途中マイナスになっていても、どのデータも最終的にはリターンを獲得することが出来ていました。

その中で大事なことは継続性です。

20年、30年といった長い期間の中で運用していると、必ず金融ショックは訪れます。その時に相場変動を見てあわてて行動するのではなく、淡々と「持ち続ける」ことが最も重要です。

心理的作用が働くのでとても難しいことですが、忍耐強く続けることで将来あなたの資産は大きくなって返ってくるかもしれません。

積立投資は、将来の資産作りに適した運用手法です。結果が出るまでに時間はかかりますが、きっと将来の自分への大きな贈り物となることだろうと思います。

最後までお読みいただき、ありがとうございました。

弊社横浜のFPオフィス「あしたば」は、創業当初からNISA・ジュニアNISAやiDeCo/イデコ・企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なNISAやiDeCoの活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料オンラインセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓