皆さんは不動産の固定資産税や相続税がどのように決められているかご存知でしょうか?

これらはすべて不動産評価額というものを基準に決められています。

それでは、その不動産評価額はどのように決められているのでしょうか?

本記事では不動産にまつわる4つの価格について、わかりやすく解説いたします。

Tweet

「不動産の価格」は何種類ある?

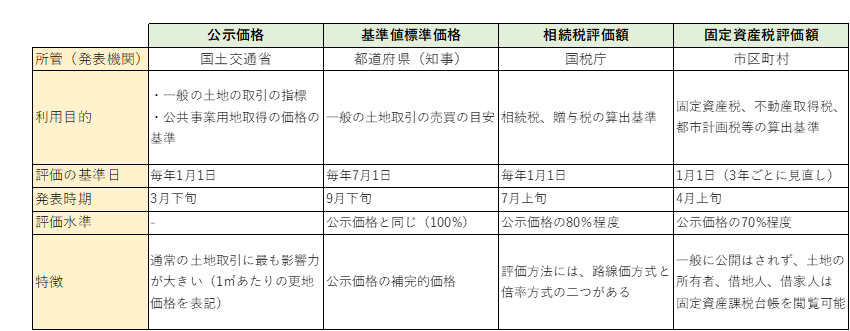

不動産価格には、実勢価格と呼ばれる実際の取引価格以外に、「公示価格」「基準値標準価格」「相続税評価額」「固定資産税評価額」の4種類があります。

※国土交通省、国税庁ホームページ等参考にしながら筆者にて表作成

※国土交通省、国税庁ホームページ等参考にしながら筆者にて表作成

表を見るとわかるように、公示価格を基準に評価水準が定められています。

また、各価格ごとに発表機関や時期も異なっています。

それぞれの価格の特徴をより詳しく見ていきましょう。

不動産の4つの価格 ①公示価格

公示価格は、国土交通省が3月下旬に公表している土地の価格のことで、都市計画区域を中心に全国約26,000地点の価格を調査して決められています。

調査方法は二人以上の鑑定士が調査をし、それぞれの鑑定結果を加味した上で決定されるというものです。

なお、発表は3月ですが実際に調査するのは1月1日時点の価格となります。

一般の土地取引の指標となるのはもちろん、公共事業用地取得価格や不動産鑑定、土地の相続評価や固定資産税評価等、あらゆる土地評価の基準となる重要な価格ですので、まずはこの公示価格を抑えておきましょう。

公示価格は国土交通省のホームページでいつでも閲覧することができます。

また、同じく国土交通省の「標準地・基準地検索システム」というサービスを使うと、「調査地点となっている基準地の個別価格を調べることもできます。

不動産の4つの価格 ②基準値標準価格

公示価格の補佐的な役割を担うのが、基準値標準価格です。

調査方法は公示価格と同じですが、鑑定士の数は1人でも行うことができることや、発表時期が9月下旬(調査時期は7月1日)であり、発表機関も各都道府県であることなどが公示価格との違いです。

全国約20,000地点の調査地があり、中には公示価格の調査地と被っているところもありますので、3月に発表される公示価格と比較して半年の動向を探るのにも使うことができます。

不動産の4つの価格 ③相続税評価額

相続税や贈与税を申告する際に基準となる評価額が相続税評価額ですが、その評価方法は財産ごとに異なるため、不動産には不動産の評価方法があります。

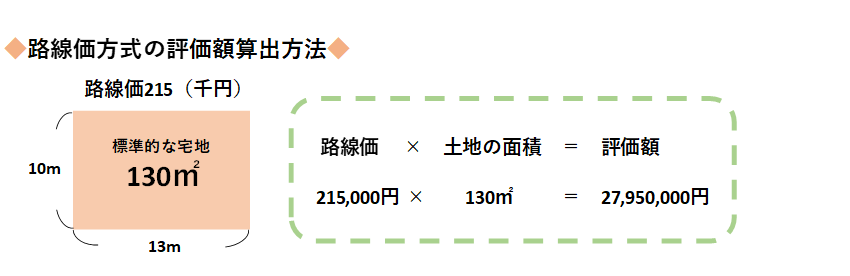

不動産における相続税評価額の算出方法には「路線価方式」と「倍率方式」がありますが、それぞれの違いを簡単に説明すると以下の通りです。

路線価方式

まず路線価とは、路線(道路)に面する標準的な宅地の1㎡あたりの価格のことです。

路線価は、国税庁のホームページから「路線価図」という路線価が示された地図を閲覧することができます。

下図は実際の路線価図の地図ですが、道路に沿った矢印の線とともに3桁の数字とアルファベットが記されていることがわかります。

3桁の数字がその土地の路線価(千円)、アルファベットの数字は借地権の割合を示しています。

※国税庁ホームページ「路線価図の説明」より抜粋

この路線価をもとに、土地に対する相続税評価額を算出しますが、その計算式は簡単です。

1㎡あたりの路線価 × 土地の面積 = 相続税評価額

路線価というのは前述の通り1㎡あたりの土地の評価額ですから、あとは土地の面積をかければその土地全体の評価額がわかるというわけです。

仮に路線価215,000円の130㎡の土地があるとすると、その評価額は2,795万円になります。

※筆者にて図解作成

ただし実際は、その土地の条件により、さらに様々な調整率をかけて評価します。

たとえば、道路に面している宅地の場合には「奥行価格補正率」を、角地で2つの道路に面している宅地の場合には「奥行価格補正率」と「側方路線影響加算率」を使うなどして計算します。

倍率方式

倍率方式は、路線価が定められていない土地の評価額を算出するための方法で、土地の固定資産税評価額に、地域ごとに定められた倍率をかけることによって評価額を割り出します。

下図は倍率表の例ですが、「路線」と書かれているのは路線価方式で、「1.1」と数字が書かれているところはその数字がまさに倍率を表しており、倍率方式で評価するということを表しています。

ちなみに「比準」というのは、宅地比準方式という農地の評価を図る際に使用する評価方式のことです。

※国税庁ホームページ「評価倍率表(一般の土地等用)」より抜粋

不動産の4つの価格 ④固定資産税評価額

相続税評価額の倍率方式でも使われる固定資産税評価額は、その名の通り固定資産税の算出のための評価額です。

市区町村が4月上旬に、1月1日時点での価格を発表しますが、固定資産税評価額は基本的に税金が課される不動産の所有者にしか公表されません。

固定資産税評価額も他の価格同様土地と建物それぞれに付けられるもので、土地の場合には公示価格の70%が目安になります。

建物の場合には、「再建築価格方式」と呼ばれる計算方法で求められますが、再建築価格方式とは、建物を立て直す際にかかる費用を基準に、固定資産税評価額を計算する計算方法のことです。

建物の素材や設計、築年数や耐久性によって固定資産税評価額は変動するので、3年に一度見直しが行われているというわけです。

固定資産税評価額を調べるには、固定資産税課税明細書を確認するか、固定資産を管轄している市役所で固定資産税評価証明書を発行し、固定資産課税台帳を閲覧することで確認できます。

まとめ

- 不動産には4つの価格があり、土地・建物に関する取引の様々な指標になっている

- 公示価格や基準値標準価格など、簡単に閲覧が可能なものもある

- 相続税において重要なのは路線価

- 固定資産税評価額は3年に一度見直しあり

不動産の4つの価格、覚えられましたでしょうか?

不動産関連の業務に関わらなければ普段は全く意識することのない人が大半だと思います。

しかし簡単に閲覧できるものもあり、自分の家の周辺や職場の近くなど、所縁のあるところを調べてみると楽しく土地の価格を学ぶことができます。

また、固定資産税評価額を閲覧するには手続きが必要ですが、公示価格の70%程度という目安もありますので、大体のイメージを持つことはできると思います。

今はまだ家を持っていない人も、将来自分で不動産を所有することになった場合のイメージトレーニングを今から行っておくのもいいかもしれません。

実際に調べていくと、固定資産税がいかに高額であるかもわかってくると思います。

そんな将来的な支出を予測し、早いうちから資産形成を行っておくこともとても大切なことです。

弊社あしたばでは、新NISAをはじめとした非課税投資枠をうまく活用した資産形成方法に関するセミナーの実施や、ご相談も随時承っておりますので、まずはお気軽にお問い合わせください。

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓