「会社員で副業をしているけど、確定申告って大変なのかな?」

「サラリーマンでも、青色申告ってできるの?」

この記事は、そんな疑問をお持ちの方向けの内容です。

「副業」という言葉、コロナ禍の環境変化を追い風に、最近ますます耳にする機会が増えましたよね。

今回は、その副業の確定申告について、中でも「青色申告」についてまとめました。

私(あしたばライター・水野)自身、一昨年あたりから会社員として働きながら副業を始め、「青色申告」を行ったのですが、かなり四苦八苦致しまして…。

会社員(サラリーマン)の方が同じように「青色申告」で悩んでいる方も多いはず!

ということで、少しでも参考になればと思い、私の体験をまとめました。

ぜひご覧になってみてください。

※副業をしている場合の社会保険について、また、iDeCoなどを利用した節税方法などについてはこちらから。

青色申告とは

「青色申告」とは、「確定申告」の方法の1つです。

青色申告するには申請が必要で、何もしなければ「白色」申告者になります。

青色申告は、白色申告に比べて設置する帳簿など要件が厳しい分、様々な特典が設けられています。

青色申告を具体的に見ていく前に、まずは、「確定申告」について改めてまとめておきます。

確定申告とは

「確定申告」とは、1年間の所得と、その所得に対する所得税の額を計算して、確定申告書を提出、

源泉徴収された税金などの「過不足」を精算する手続きです。

申告書の提出には期限があります。

毎年1月1日から12月31日までの申告書は、翌年の2月16日~3月15日の間に提出します。

なお「所得」とは、「収入」から、その収入を得るためにかかった「経費」を差し引いて計算したものです。

青色申告の意義

「所得税」は、税務署などから、この金額を払ってくださいと言われるものではなく、納税者自身が所得や税金を計算して申告します。

所得・税金の計算をより正しく行うことにつながるのが、一定水準の帳簿を備え付け、取引を記録し、帳簿を保存すること。

さらに帳簿の記帳には、事業経営の合理化、健全化が図れるようになるというメリットがあります。

「青色申告」は、帳簿に取引をしっかりと記帳し保存することで、その分、所得の計算などについて有利な取り扱いを受けることが出来る仕組みです。

青色申告の特典

青色申告で受けられる特典は色々とありますが、ここでは「副業」で関係してきそうなものを2つ、紹介しておきます。

1)青色申告特別控除

2)純損失の繰り越し控除・繰り戻し控除

1)青色申告特別控除

青色申告特別控除とは、所得から一定の金額を控除することができるものです。

控除金額は、備え付ける帳簿と提出する書類によって異なります。

- 複式簿記・貸借対照表と損益計算書などを添付:55万円

※電子帳簿保存またはe-taxによる電子申告なら65万円 - それ以外の青色申告者:10万円

2)純損失の繰り越し控除・繰り戻し控除

赤字を前年や翌年の所得金額から差し引くことが出来るのも、青色申告の特典です。

事業から生じた純損失の金額を、翌年以後3年間にわたって、順次各年分の所得金額から差し引く、繰り越し控除。

さらに、損失額を前年分の所得金額に繰り戻して控除し、前年分の所得税額の還付を受ける、繰り戻し控除があります。(前年も青色申告をしている場合)

青色申告は白色申告、手続き上の違いは「帳簿と添付書類」

そもそも確定申告するには、必ず帳簿をつけなければいけません。

2014年までは合計所得が300万円以下の場合、帳簿は必要なかったのですが、現在は白色申告であっても帳簿は必須です。

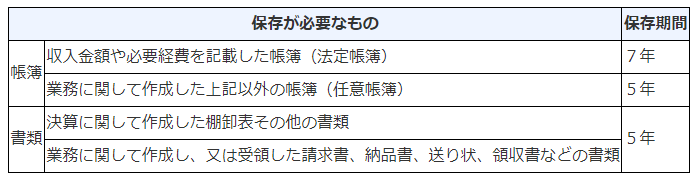

白色申告の場合に必要な帳簿などは、次の通りです。

出典:国税庁「記帳や帳簿等保存・青色申告」

出典:国税庁「記帳や帳簿等保存・青色申告」

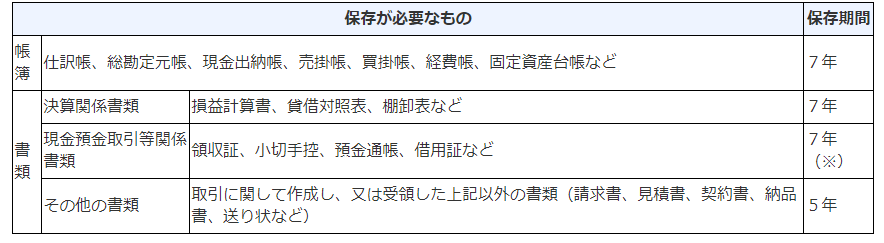

青色申告の場合はというと、55万円(65万円)の「青色申告特別控除」を利用する場合は、次の通り。

出典:国税庁「記帳や帳簿等保存・青色申告」

出典:国税庁「記帳や帳簿等保存・青色申告」

簡易帳簿も認められていて、こちらの場合は10万円の「青色申告特別控除」を受けることが出来ます。

備え付ける帳簿は、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳とされていて、決算書は損益計算書のみの提出となります。

会社員(サラリーマン)が青色申告するには

帳簿をつけるのは大変そうですが、その分特典があるから、出来れば青色申告したい!

・・・と思うところですが、会社員(サラリーマン)が青色申告出来るのはどんな場合なのでしょうか。

まずは、そもそも会社員の所得税の仕組みがどうなっているのか、見て行きます。

会社員(サラリーマン)とは、所得の種類で言うと「給与所得」がある人のこと。

そもそも「給与所得者」の大部分は、年末調整によって所得税等が精算されるので、確定申告は不要です。

給与以外の所得が20万円以上なら、確定申告は必須

給与所得者で確定申告が必要になる場合はいくつかありますが、今回は、「給与所得以外の所得(副収入)がある」場合を見て行きます。

給与以外の所得の合計が20万円を超えると、確定申告しなければいけません。

逆にこの金額を超えなければ、確定申告は不要。

ただ、副業で源泉徴収された税金などがおさめすぎになっている場合、確定申告しないと取り戻すことは出来ません。

給与以外の所得が「不動産所得・事業所得・山林所得」なら、青色申告できる

青色申告が出来るかどうかは、給与以外の所得の種類によります。

青色申告の対象は、不動産所得・事業所得・山林所得ですから、サラリーマンの「給与所得以外の所得」が、このうちのいずれかに当たるなら、青色申告を選択することが出来ます。

この3つの所得、どんなものか簡単にみておきましょう。

・不動産所得:土地や建物などの不動産の貸し付けによる所得

・事業所得:農業、漁業、製造業、卸売業、小売業、サービス業その他の事業で一定の物から生じる所得

・山林所得:山林を伐採して譲渡することで生じる所得

副業の所得が「事業所得」なら青色申告可能

青色申告を選択できる所得は、「不動産所得」、「事業所得」、「山林所得」。

会社員(サラリーマン)でも、給与以外の所得が、この3つのうちのどれかなら青色申告を選択できる・・・ここまでは調べていくと分かるのですが、

問題は、自分の「副業」がどの種類の所得なのかということ。

私がやっていた副業は、不動産や山林に関するものではなかったので、「事業所得」に該当するかどうかだったのですが、ここがなかなか難しい。

副業の所得は「事業所得」なのか、

「事業所得」に当てはまらないなら、他の種類の所得にも当てはまらなそうなので「雑所得」となってしまいそうです。

ネットを調べても確かな答えが出ません・・・

迷った末、税務署に電話。

ものの5分であっさり解決。

混乱している私に、一からとっても親切に教えてくれました。

(全然怖くなかったです。笑)

うんうん考えてた1週間はなんだったのか・・・。

多くのサイトでも「税務署に聞きましょう」となっているので、一生懸命調べても答えは出てきません・・・

特に私のような初心者の方は、電話して聞いてしまうのが早くて安心だと思います。

「雑所得」でも一定の経費が認められる

ちなみに、「雑所得」も収入から経費を差し引くことが出来ます。

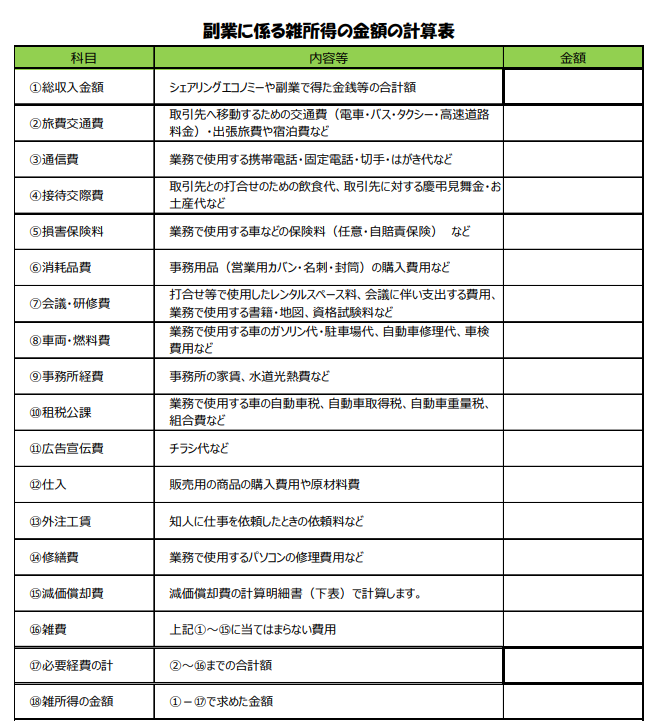

国税庁のホームページに、「副業に係る雑所得の金額の計算表」というものが紹介されていました。

(出典:国税庁「スマホで確定申告(副業編)」)

1が総収入金額で、2〜16までかかった経費を記入。

17で経費の金額を合計し、これを1の総収入金額から引くと「雑所得の金額」が出ます。

給与以外の所得が雑所得のみなら、確定申告が必要かどうかは、この17の金額が20万円を超えるかどうかで判断します。

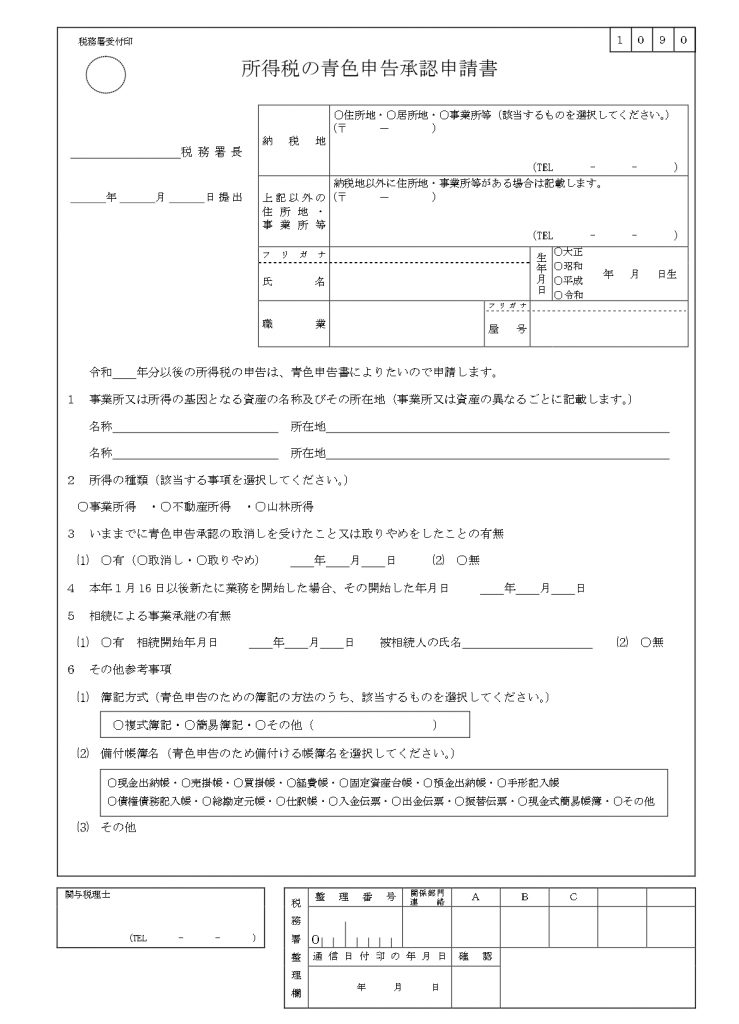

青色申告のやり方~青色申告承認申請書と開業届

さて、無事「青色申告でOK」と分かったら、次に必要なのは「青色申告」をするための申請手続きです。

「青色申告承認申請書」を、納税地の所轄税務署長に提出します。

出典:国税庁「所得税の青色申告承認申請手続」

原則、青色申告したい年の3月15日までに提出する必要があります。

なお、新たに事業を始めた場合で、始めた日がその年の1月16日以後の場合には、その日から2月以内に提出します。

確定申告

申請手続きを無事終え、会社員として働きながら副業。

1年コツコツと、領収書やら何やらを記帳し続けまして・・・

年が明けると、確定申告の時期。

会計ソフトに、必要な仕訳を入れてボタンを押すと、必要な書類を作ってくれるので、これをスマホで送信。

納税すれば、1つの事業年度がようやく完了です。

確定申告期間は、事業年度の翌年2月16日~3月15日とされています。

【感想】会社員(サラリーマン)が青色申告して思ったこと

ここまで1年とちょっと・・・

青色申告についての感想をまとめてみます。

費用対効果を考えると、今ひとつ

「確定申告」するなら、ちょっとでも節税したい!と思っての「青色申告」への挑戦でしたが・・・

去年の私の副業は、コロナもあって途中で頓挫し、まさかの費用>収入。

副業でも源泉徴収されていたので、確定申告は必要だったものの、手間と費用(会計ソフト代など)を思うと、

白色申告で・・・、いやもはや雑所得でも十分だったのでは・・・となりました。

青色申告の65万円控除は、利益が出ている場合の話ですから、私には全く無関係。

費用対効果を考えると、今回は何とも言えない結果に終わってしまいました。

仕事とお金の考え方が変わった

一方、良かったのは「仕事とお金に対する考え方」が変わったこと。

私がサラリーマンのお給料について考えていたことといえば、「無駄遣いしないように好きなものを買おう」とか「洋服代はいくらにしよう」などでした。

これが、自分で事業をやっているんだと思うと視点が変わって、収入に対して、これだけの経費をかけていていいのか、利益は出るのか、そもそもこの仕事を続けることはどうなのか・・・など色々考えるようになりました。

さらに、会計ソフトが作ってくれた帳簿に、数字で自分の仕事の結果を突きつけられ、何がいけなかったのか、猛烈に反省しながら振り返ったり・・・

手間も時間もかかるし、頭も使うしで大変ですが、「副業」のうちに色々と反省出来たので、頑張ってよかったなと思っています。

まとめ

いかがでしたか?

会社員(サラリーマン)の副業は、「雑所得」となる場合も多いよう。

なので今回の私のように、「青色」までやってみることは、そもそも少ないかもしれませんが、

帳簿をつけて収入や費用を管理してみると、新しい発見がたくさんあります。

簿記があんまり分からなくても、便利な会計ソフトが頑張ってくれます。笑

(白色申告だと無料で利用できるものもあって、始めやすいですよ)

これから副業を始めるよ、または始めたばかりだよ、という方はぜひ挑戦してみてくださいね!

確定申告の前に、まずはそもそも「副業」ってどんな感じか知りたいという方は、こちらの記事もぜひ。

これからのお金のこと、不安なことや気になっていること、是非あしたばFPにご相談くださいね。

(あしたばライター・水野)