「つみたてNISA(積立NISA)を始める時の、ファンド選びのポイントは?」

「商品(銘柄)が厳選されていると聞いたけど、初心者にはそれでも多すぎてよく分からない…」

この記事は、そんな疑問・悩みがある「投資未経験者・初心者の方」向けの内容です。

つみたてNISAは「積み立て版の少額投資非課税制度」のことで、「30~40代前後の資産形成層に投資のすそ野を広げ、資産づくりを後押しする目的」で2018年からスタートしました。

これまでも複数回にわたって「初心者の方がつみたてNISAを始める時のポイント」をお伝えしてきましたが、

今回は多くの人が悩む「商品(ファンド・銘柄)」選びにフォーカスしてお伝えします。

※つみたてNISAの制度そのものについて確認したい方は、先にこちら↓の記事をご覧ください。

(とにかく、“簡単に・分かりやすく”いきたいと思いますので、細かいルール・用語の説明は一部省きながら進めていきます。ご容赦ください。)

つみたてNISAの対象商品

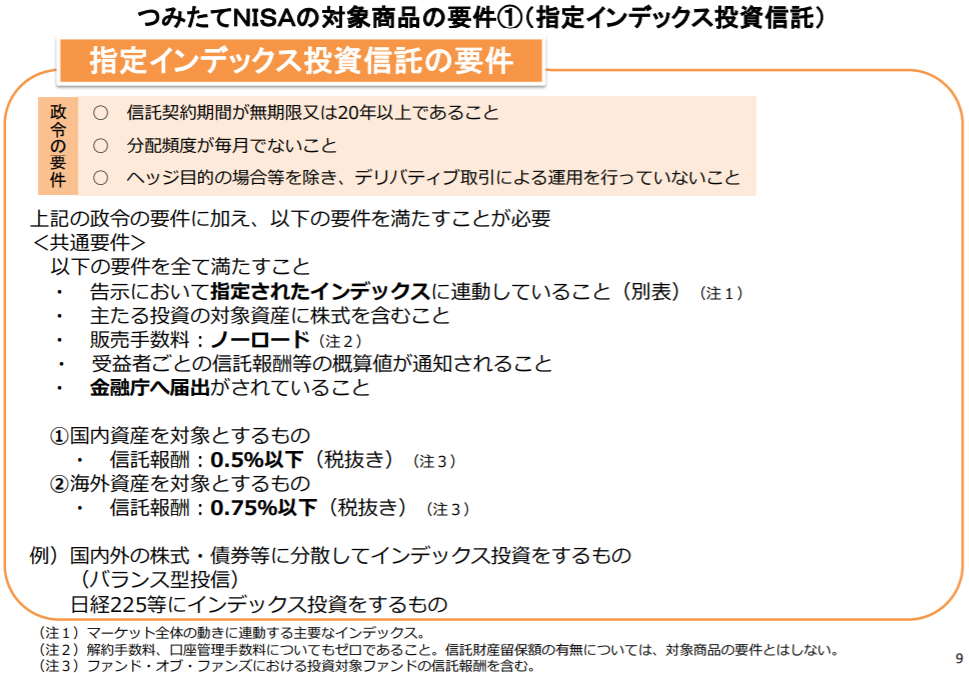

つみたてNISA(積立NISA)で実際に投資する商品は、国が決めた基準を満たす投資信託*から選びます。

※投資信託は、「インデックス(パッシブ)型ファンド」「アクティブ型ファンド」「ETF」の3つに分類されます。

2020年10月1日現在で183本が対象となっており、日本に存在する約6,000本の投資信託の中で3%程度まで厳選されています。

これまでもザックリとその選定基準を示してきましたが、今回は金融庁が公表する資料を基に細かくみておきましょう。

(ETFまで含めると分かりづらくなるので、今回は「インデックス(パッシブ)型ファンド」と「アクティブ型ファンド」に絞って解説します。)

(出所:金融庁)

金融庁による商品選定基準のポイント

上図の内容をふまえ、特に注目しておきたいポイントは以下の通りです。

- 長期投資を前提としている(=信託契約期間が無期限又は20年以上であること)

- 複利効果で増やしていく(=分配頻度が毎月でないこと)

- コストが安い(=販売手数料がノーロード、信託報酬が一定以下)

投資は、短期で成果を求めるとギャンブルに近い行為となってしまうため、一般生活者が将来必要な教育資金や老後資金を増やしていくのには向きません。

しかし、10年・20年・30年スパンであれば、一定の成果を得られる可能性が高くなります。

そのため、①でそもそも長期投資を前提としている商品に絞っている。ここが一番重要です。

また、投資は利益が出た時に換金せず「再投資」することによって、いわゆる「複利効果」が働き、長い時間をかけると「利益が利益を生み出して成果が増大する」期待値が高くなります。

「投資利益を毎月分配するような商品(=毎月分配型)」を②で排除しているので、そこをキッチリ抑えています。

そして、コストが高すぎることで中長期的な投資成果がイマイチになっている商品も多い中、それを除外するために③で一律の基準を設けています。

販売手数料(購入時手数料)がノーロード=ゼロという、「金融機関・売り手泣かせ」の基準まで作って積み立て投資家の投資成果を高めるようにしている点には、国の「長期投資を普及させる」ことに対する本気度が感じられるほどです。

結局、どれを選べばいいの?

つみたてNISAの商品なら、どれを選んでも「大きな過ち」にはならない

まず結論だけいうと、つみたてNISAは「どれを選んでも大ケガはしない」商品ラインナップとなっています。

前述の3つのポイントにより、「長い時間をかけてじっくり資産を育てていく」という長期投資の本質をおさえた選定基準になっているからです。

インデックス(パッシブ)型とアクティブ型はどっちがオススメ?

おそらくこの記事をご覧の方は、ネット上の他の記事も見ていることと思いますが、きっとその中には「インデックスファンドを選ぶべし!」といった論調が多いのではないでしょうか?

でも、僕の私見としては「どっちでも良い」と考えています。

確かに、アクティブ型ファンドはあまり成績がよろしくない商品も多く、「それなら市場平均値連動でコストも安いインデックスが良いはずだ!」という意見も理解できます。

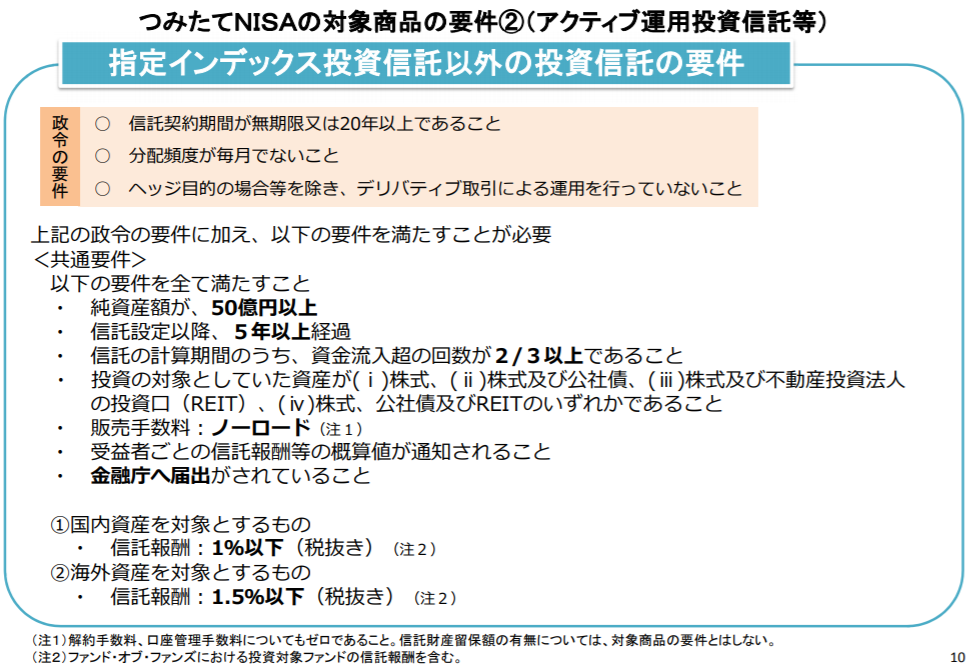

しかし、つみたてNISAのアクティブ型ファンドの選定基準は、前述の図にもある通り、

- 信託設定以降、5年以上経過

- 信託の計算期間のうち、資金流入超の回数が2/3以上であること

といった制限を設け、売り手側の金融機関が「瞬間的な営業攻勢をかけるために毎年発売する、“魅力的に見える”商品」(いわゆる「テーマ型」)を排除しています。

長期投資を前提とし、優れた成績をあげているアクティブ型ファンドは数多く存在しますので、「インデックスは良くてアクティブはダメ」と一律に決めてしまうのは、非常に勿体ないこと。

実際、「インデックスかアクティブか」よりも大事な視点がありますので、次の項目を確認しておきましょう。

(そもそも、インデックス(パッシブ)とアクティブの違いは?という疑問のある方、ごめんなさい。こちらの記事↓をご確認ください)

ファンド(商品・銘柄)そのものよりも、投資対象が重要!

別の記事で解説していますが、中長期的な投資・運用の成果を決める最も重要な要素は、「投資対象の配分(資産配分)」です。

もう少し詳しく言うと、「株式」や「債券」など、「どんな投資対象にどれくらいの割合で」お金を投じるかによって、投資成果はだいたい決まってしまうのです。

特に大事なのが、成長資産である「株式」の割合をしっかり確保できているか。

つみたてNISAの商品は「必ず株式を含む」となっているので、「株式ゼロという大きな誤ち」はないように配慮されているものの、、、

「とにかく安定重視で債券の割合が多い」という配分の商品を中心に運用するのは、考えものです。

この点については、こちらの記事↓で詳しく解説していますので、ぜひチェックしておいてください。

最後に(FP安藤から一言)

いかがでしたでしょうか?

いろいろとお伝えしましたが、極端に言えば「つみたてNISAの商品はどれでも良い!」と考えています。

前述のように、国はかなり気合を入れて選定基準を作っており、

中でも多くの方が注目していない「主たる投資の対象資産に株式を含むこと」とまで明記して、「株式の成長力を活用すること」を前提とした制度設計になているからです。

どれを選んでも、10年~20年スパンで投資を長く続けることができれば、一定の成果を得られる可能性が高いと言えるでしょう。(もちろん「ゼッタイ」ではありませんが)

商品にあれこれ悩み過ぎるよりも、とにかく早く始めてしまった方が得策ですね!

ただそうは言っても、

「個別具体的に“コレ”という商品を教えてほしい」

というニーズがあるのも分かっていますので、次回、完全に僕の独断と偏見で選んだ「FP安藤のオススメ商品」もお伝えしてしたいと思います。

気になる方は、ご参考ください^^

弊社横浜のFPオフィス「あしたば」は、つみたてNISAやiDeCo/イデコ・企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なつみたてNISAやiDeCoの活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料オンラインセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓