「投資を始めようと思うけど、商品はどうやって選べばいいの?」

「先進国とか新興国とか、どこにどう配分していいか全然分からない…」

この記事は、そんな疑問・ニーズがある方向けの内容です。

今回から「投資の始め方」シリーズの後半戦。これまでの「大まかな流れ」や「基礎知識」「窓口の選び方」をふまえ、

「具体的に商品や運用配分をどうするか」を決める時のアドバイスをいたします。(あくまでも投資未経験者・初心者を想定しています。)

前回・前々回の記事(↓)をご覧になっていない方は、先にザっとでも目を通してから、これ以降を読み進めてくださいね。

(とにかく、“簡単に・分かりやすく”いきたいと思いますので、細かい用語の説明は一部省きながら進めていきます。ご容赦ください。)

まずはアセットアロケーションを決めよう

投資のやり方を検討する時に、「いきなり商品選びから入る」のはNGです。

実際は多くの方がそれをやってしまうのですが、、、「決して良くないこと」と覚えておいてください。

まず決めるべきなのは、「どういった種類の投資先に、投資・運用資金を配分するか」であり、これを「アセットアローケーション」といいます。

「株式会社●●の個別株」「▲▲ファンド」といった商品の配分ではなく、

「株式」「債券」「不動産」のように、もっと大枠の「種類・分類」の配分のことです。

米国のG.ブリンソン教授の研究結果によれば、投資・運用の成果は「ほとんどアセットアロケーションで決まってしまう」とのこと。

(タイミングや商品による影響は少なく、アセットアロケーションによる影響が80~90%にも及ぶようです。)

それくらい、まずはアセットアロケーションを決めることが重要と抑えておきましょう。

アセットアロケーションの決め方①「基準となる配分を知る」

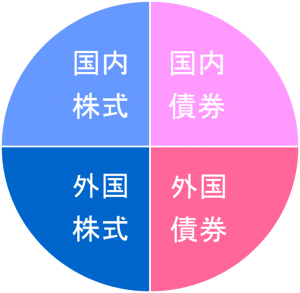

結論から言いますと、基準となるアセットアロケーションは上図の通りです。

「株式」と「債券」をベースに「国内」と「外国」で分けた、4分割。

GPIFという「日本国民の公的年金の積立金を運用する機関」もほぼこの割合であることから、まずはこの4分割が一つの基準だと考えておきましょう。

外国の中でも「先進国」や「新興国」などの分類がありますが、ここではひとくくりに「外国」と覚えていただければ十分です。

※「株式」と「債券」の特徴については、投資の始め方①でご説明した通り、「投資・運用の基礎知識」で学んだという前提で話を進めていきます。株式・債券の特徴についての詳細は、こちらの記事(↓)をご覧ください。

なお、投資先の種類としては、前述のように株式・債券・不動産や、他にも金やプラチナなど「コモディティ」もあります。

ただ、基本的には「株式」と「債券」を使った投資・運用がグローバルスタンダードなので、一般の方であればそれらに適切に配分すればOK。

他のニッチな種類・分類に手を出すのは、投資・運用に慣れてきたらで全く問題ありません。

アセットアロケーションの決め方②「年齢などの要素をふまえて、自分に合った配分を決める」

「適切なアセットアロケーション」は、人それぞれ異なります。

その人の年齢、家族構成、職業・収入、資産状況、マネープラン、投資に対する考え方など、様々な要素を踏まえて判断する必要があるからです。

その中でも、特に重要な要素は「年齢」と言われています。

例えば老後資金をふやすための投資・運用であれば、20~50代前半の方にとっては「すぐに使う予定のお金ではない」ため、一時的な株価暴落等による資産価値の目減りは、全く気にする必要がありません。

逆に50代後半から60代くらいになってくると、「使う時期が迫ってきている」ので、株価の暴落等の影響を抑える「安定運用」にシフトしておいた方が、安心感がありますね。

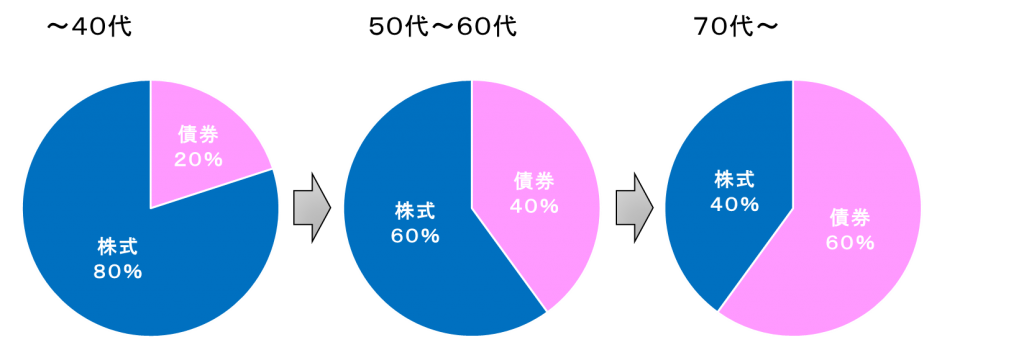

これをふまえ、あくまでも私たちの推奨アセットアロケーションは、上図のようなイメージで世代毎に分けています。

20代~40代くらいまでは、出来るだけ多く株式に配分(最低でも80%程度)

50代~60代は、基準のアセットアロケーションに近い配分

70代~は、債券に多く配分

繰り返しますが、あくまでも目安です。

前述のとおり年齢以外の要素もふまえて総合的に判断する必要がありますので、投資・運用の成果を占う極めて重要な「アセットアロケーションの決め方」については、ぜひ私たちFPのような専門家に一度アドバイスを受けるようにしてください。

商品を選ぼう

まずは「投資信託」で!

いよいよ商品を選ぶことになりますが、これも結論から言います。

投資未経験者・初心者の方であれば、まずは「投資信託」を活用しましょう!

投資信託とは、

- 投資したい人(投資家)が投じたお金を「ひとつの大きな資金」としてまとめ、

- 手数料を払って運用の「プロ・専門家」に任せ、株式や債券に「分散投資」をしてもらい、

- その運用成果が良くても悪くても、投資した人に「返ってくる」仕組み

になっている商品です。

- 「月々1万円くらいの少額から投資できて、積み立て投資も一括投資もできる」

- 「運用をプロに任せられるので、自分で細かく投資先を調べたり、毎日株価をチェックする必要もない」

- 「投資先の企業を分散できるので、万が一破綻してしまった時のリスクを抑えることができる」

こんな特徴があるため、投資未経験者・初心者の方でも始めやすい、ポピュラーな商品といえるでしょう。

逆に個別の企業の株式を買う場合は、

- 自分で細かく企業を選ぶ必要がある(調べたりする労力がかかる)

- 企業によっては、まとまったお金がないと投資できない(最低金額が100~200万円の企業も)

- 万が一、投資した企業が破綻してしまったら、株式の価値はほぼゼロになる

ということになります。

確かに当たれば投資信託より大きな成果が見込めますし、手数料も安く済む可能性が高いですが、、、未経験者・初心者の方が最初に選ぶやり方としてはお勧めできません。

まずは投資信託で始めて、その後に慣れてきたら個別の株式投資にも挑戦!というステップを踏むと良いでしょう。

※投資信託については、こちらの記事(↓)で詳しく解説しています。

決めたアセットアロケーションにそって、「株式」をしっかりと組み込む!

次は「具体的にどんな投資信託を選ぶか」に入ります。

これも結論から言うと、「株式に投資するタイプを必ず入れる」ことが重要です。

先ほどのアセットアロケーションの話を思い出してください。

どんな世代でも、少なからず株式に配分していましたね。

他の記事でも繰り返しお伝えしているのですが、「株式は唯一の成長資産」なので、長期的に投資・運用で資産をふやしたいのであれば、「株式の成長力」を使うことは必須といえるのです。

上記を念頭に、最初に決めたアセットアロケーションに合わせた「投資先の種類・分類」になるよう、商品を選びましょう。

※投資信託は「マルチアセット型とシングルアセット型」「パッシブ(インデックス)型とアクティブ型」など細かい分類があります。こちらの記事(↓)で詳しく解説していますので、ご確認ください。

まとめ

いかがでしたでしょうか?

前回の窓口の選び方と一緒で、アセットアロケーションにも具体的な商品にも正解はありません。

正解がないものについて深く考えすぎるよりも、「エイヤッ」と決めてしまう感覚で良いのです!

大抵のことは、後で変更可能ですから。(一部の商品は、解約・換金等の縛りがあります。)

前述の通り、少なくともアセットアロケーションはFPなどの専門家にアドバイスをもらい、第三者の視点をふまえて「自分にあった配分」を決めることをお勧めします。

それで80~90%決まってしまいますからね!

もしも、FPさんがあまりにもリスクを気にし過ぎて「株式を含めない」提案をしてきたら、それはダメです。乗ってはいけません。

しっかりと「株式を含めたアセットアロケーション」にして、じっくりと資産を増やしていってくださいね。

次回は、いよいよこのシリーズの最終回。金額設定や一括or積み立てなどの「やり方」について解説します。

ぜひ、最後までお付き合いください!

弊社横浜のFPオフィス「あしたば」は、iDeCo/イデコやつみたてNISA、企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo・つみたてNISA等の活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料オンラインセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓