「学費ってどれくらい貯めればいいの?」

「小学校からでも学費は貯められるの?」

この記事は、そんな疑問がある方向けの内容です。

4月は小学校入学の季節。子供の成長を祝うと共に、将来の学費積み立てを意識しだす方も多いでしょう。

そんなときは、積み立て系の金融商品を検討してみましょう。5~10年で積み立てられる商品もあり、積み立て方もいろいろ用意されているため、資産状況に応じた積み立てが可能です。

この記事では、中学~大学で必要な学費額と、学費を積み立てるための金融商品について紹介します。

学費はいくら積み立てればいい?

まず気になるのが積み立てるべき学費の金額です。中学・高校・大学で必要な学費は国が平均額を公開しており、公立・私立別の金額や大学の学部別金額をチェックできます。

入学する学校によって差があるため、あくまでも目安額として考えておきましょう。

まず、こちらは中学・高校でかかる学費の平均です。

| 1年間 あたり | 3年間の 総額 | ||

| 中学校 | 公立 | 54万2,475円 | 162万7,425円 |

| 私立 | 156万359円 | 468万1,077円 | |

| 高校 | 公立 | 59万7,752円 | 179万3,256円 |

| 私立 | 103万283円 | 309万849円 | |

データ参照元:文部科学省 | 令和5年度子供の学習費調査

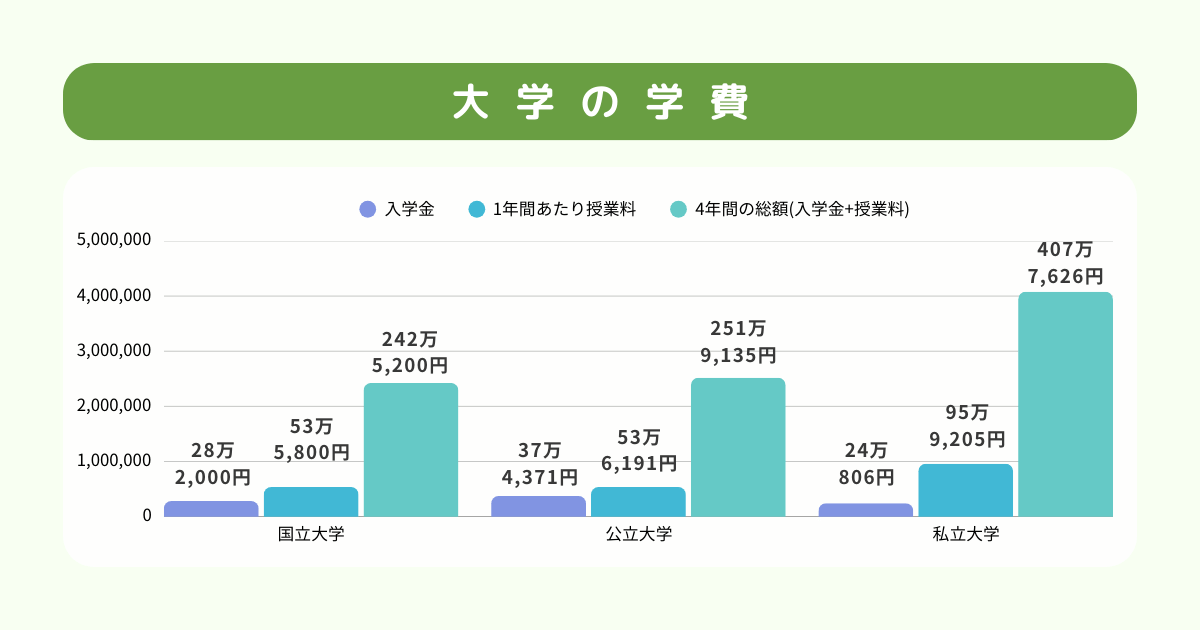

続いて、大学でかかる学費の平均は以下の通りです。

| 入学金 | 1年間 あたりの 授業料 | 4年間の 総額 | |

| 国立大学 | 28万 2,000円 | 53万 5,800円 | 242万 5,200円 |

| 公立大学 | 37万 4,371円 | 53万 6,191円 | 251万 9,135円 |

| 私立大学 | 24万 806円 | 95万 9,205円 | 407万 7,626円 |

データ参照元:文部科学省 | 国公私立大学の授業料等の推移 令和5年度分

上記のグラフを一目見て分かるのは公立と私立の差が大きいことで、特に中学では公立と私立で2.5倍以上の差があります。

そのため、積み立てを始める時点で、公立と私立どちらを見込んでおくか決める必要があります。親の気持ち的には公立を期待していても、高校・大学は私立に通うことになる可能性もあるため、余裕をもって私立を見込んでおいてもいいかもしれません。

学費の積み立て方法は目標額と資産状況から考える

では、実際に目標額を積み立てるにはどのような方法やスケジュールをとればいいでしょうか?ここで考えるべき点が、各家庭の資産状況です。

家庭によって保有資産額や収入・支出のタイミングは異なります。就業形態が会社員なら、月々定額で積み立てる形が合うでしょうし、経営者や自営業者など、季節によって収入が変わる場合は、一度にまとまった額を積み立てたい場合もあると思います。

「積み立て=月々定額」というイメージを持っている方も多いと思いますが、商品の選び方次第で金額・スケジュールを家庭の状況に合わせることが可能です。そのためにも、どのような積み立て商品があり、どのような特徴があるかを把握しておきましょう。

児童手当を積み立てに充てる方法も

児童手当は、1人あたり月10,000~15,000円(第3子以降は30,000円)が偶数月の年6回に分けて支給されます。

定期的に支払われるため、定期的に積み立てる商品の資金に充てるのに適しています。

児童手当の管理方法としては、家計と別の口座を用意しておくのがおすすめ。

専用の口座を用意することで支払状況が分かりやすくなり、生活費として使ってしまうことを防止できます。

児童手当を活用するときの注意点については、こちらの記事をご覧ください。

▼児童手当はどう使う?2024年の改正内容や活用する上での注意点を解説

学費を積み立てる方法5つと期待できる積立効果

小学校入学から学費の積み立てを始めた場合、積立期間は目的によって異なりますが、おおむね5~12年となるケースが多いでしょう。そのためここでは積立期間5年~10年で効果が期待できる方法を紹介します。

一般的に積立期間が短くなるほど返戻率は下がる傾向にありますが、一回の積立金額を多くすれば、5年でも105%以上の返戻率を実現することも可能です。各家庭の資産状況に合った商品を選んでみてください。

NISA|非課税で貯められる

NISAとは、一定額までの株式や投資信託の利益に対し、非課税で運用できる制度です。

NISAにはつみたて投資枠と成長投資枠の2つがあり、併用もできます。

| つみたて投資枠 | 成長投資枠 | |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税 保有限度額 | 1,800万円 (成長投資枠は そのうち1,200万円) | |

| 対象商品 | 金融庁の基準を 満たした投資信託 | 上場株式、投資信託など |

このうち、つみたて投資枠は旧制度の「つみたてNISA」を引き継いだもの。

長期・分散・積立に適した投資信託を、設定したタイミングでコツコツ買っていけます。

また、成長投資枠でつみたて投資枠と同じ商品を積み立てることも可能です。

一般的に年利3%程度の商品ならリスクが低いと言われており、金利3%で毎月2万円を積み立てた場合、理論上では5年間で129.3万円(内元金120万円)、10年間で279.5万円(内元金240万円)になります。

非課税期間は無期限で、積み立てた資産はいつでも引き出せます。ただし、その特性上、資産形成の強制力がありません。

確実に積み立てるには、簡単に引き出せない仕組みを用意しておくことをおすすめします。

学資保険|安定した返戻率が魅力

学資保険とは、子供の教育資金準備を目的とした貯蓄型の保険商品です。毎月決まった額を支払い、満期になると満期金が受け取れます。満期は17歳、18歳、21歳、22歳が多く、特に多額の学費が必要になる大学費用に充てるケースが多いです。

商品によって返戻率(払い込んだ額に対する受け取れる額の率)は異なりますが、返戻率は加入時に確定しているケースが多いため、資金計画を立てやすいメリットがあります。

受け取れる金額ですが、例えば保険料の払い込み期間が10年の場合なら、月々の保険料が2万円前後で、受取額200万円前後・返戻率105%前後を受け取れる商品もあります。

払い込み期間を5年に設定して同額を受け取りたい場合は、月々の保険料が4万円前後になります。

また、学資保険特有のメリットとして、保険料の払い込み期間に親が死亡した場合に、以降の保険料が免除される「保険料払込免除特約」があります。保険金は予定通り支払われるため、確実に教育資金の用意ができます。ただ、保険料払込免除特約の無い商品もあるため、加入時には必ず確認しましょう。

投信積立|豊富なファンドから商品を選べる

毎月一定額、投資信託の買い付けを行う商品です。NISAと似ていますが、投信積立は購入できる商品の制限が無いため、商品選びの自由度が高い特徴があります。

小額から始められるケースが多く、月1000円や月100円から購入できるケースも。また、NISAで購入できる商品なら非課税運用も可能です。

期待できる利回りは商品によって異なりますが、NISAと同じく3%程度ならリスクが低いと言われています。

また、積立目的は学費に限らず、期間の定めもないため、学費の支払いが終わった後もそのまま継続した積み立てが可能です。

定期預金|元金割れを起こさない手堅い方法

満期まで引き出すことができない定期預金は、元本を確実に確保できる商品です。定期預金をはじめとする、確実に元本割れを起こさない商品は「元本確保型商品」と呼ばれ、保険商品も該当します。

ほかにも定期預金のメリットとして、預金額と預金タイミングが自由な点があります。資産状況に合わせて、積み立てたい額を「引き出せないお金」として預けておけるため、とりあえず動かせないお金を用意するにはおすすめです。

ただ、定期預金は最低預金額が設定されており、商品によっては10万円や100万円に設定されているケースもあるでしょう。

2025年4月現在のメガバンクの金利は、5年もので0.4%、10年もので0.5%です。

積立預金|コツコツ堅実に貯める

積立預金は定期的に一定額を積み立てていく預金方法です。利率は定期預金よりも低いため、資金を増やす目的には向いていませんが、定期預金と違って一括でまとまった額を用意する必要がないため、とりあえず積立を始めたい場合におすすめです。

また、積立は終了日が設定可能で、終了日を迎えると積み立てたお金を一括で受け取ることができます。

学費の積み立て方で悩んだときこそFPに相談を

学費の積み立ては目的と期間に合わせて方法を選ぶのがポイント。積み立て系の金融商品にもいろいろな種類があるため、家庭の状況に合わせた商品選定を行いましょう。

ただ、今回5つの商品を紹介しましたが、金融商品の知識が無いと具体的な特徴を理解するのが難しかったり、商品の最適な組み合わせ方が分からなかったりと問題点も出てくると思います。

そんなときこそ私たちFP(ファイナンシャルプランナー)に相談を!FPのミッションは皆さまの人生設計に合わせた最適な資金計画を作ることです。大切なお子様の将来のため、ぜひお気軽にご相談いただければと思います。

弊社横浜のFPオフィス「あしたば」は、創業当初からNISA・ジュニアNISAやiDeCo/イデコ・企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なNISAやiDeCoの活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料オンラインセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓