「ボーナスの税金、引かれすぎじゃない?」

「ボーナスにはどんな税金や社会保険料がかかるの?」

この記事は、そんな疑問を持った方向けの記事です。

12月になるとそろそろ賞与(ボーナス)が気になる時期。何度もらっても明細を開ける瞬間はドキドキしますよね。しかし「思ったより手取りが少ない」と思ったことがある方も多いはず。実際、賞与から引かれる税金や社会保険料は高いのでしょうか?

じつは、賞与から控除される税金や社会保険料は、種類的には給与より少ないです。ただ、賞与は支給額が多くなる傾向があるため、税額も高くなるケースが多いのです。

では、賞与から引かれる税金や社会保険料はどんな仕組みになっているのでしょう?

この記事では、賞与から引かれる税金・社会保険料の種類や金額などについて解説していきます。

賞与(ボーナス)の税金・社会保険料は2割が目安

まず「賞与から控除されるざっくりの税金・社会保険料が知りたい」という方は、支給額の2割を目安に考えましょう。これは賞与から控除される税金や社会保険料を合計した概ねの数値です。

ただ、2割という数値はすべての方に当てはまるわけではありません。直近の給与状況や扶養親族の人数などによって変動する場合もあるため、「だいたいこれくらいだろう」という心づもりをしておく数値として考えてください。

一方、給与から引かれる税金・社会保険料は年収によって異なりますが、所得税だけでも5~45%が差し引かれます。課税される所得金額が330万円を超えると所得税率が20%になるため、それを考えると賞与の税額や社会保険料は高いとは言えないかもしれません。

税金・社会保険料の詳細は次の見出しから解説していきます。

そもそも賞与(ボーナス)とは何か

さて、そもそも賞与の定義とは何でしょうか。国税庁に掲載されている賞与の定義を見てみましょう。

賞与とは、定期の給与とは別に支払われる給与等で、賞与、ボーナス、夏期手当、年末手当、期末手当等の名目で支給されるものその他これらに類するものをいいます。なお、給与等が賞与の性質を有するかどうか明らかでない場合、次のようなものは賞与に該当するものとされます。

(1) 純益を基準として支給されるもの

(2) あらかじめ支給額又は支給基準の定めのないもの

(3) あらかじめ支給期の定めのないもの。ただし、雇用契約そのものが臨時である場合のものを除きます。

(4) 法人税法第34条第1項第2号≪事前確定届出給与≫に規定する給与(他に定期の給与を受けていない者に対して継続して毎年所定の時期に定額を支給する旨の定めに基づき支給されるものを除きます。)

(5) 法人税法第34条第1項第3号に規定する業績連動給与https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2523.htm

簡単にまとめると「定期的に支払われる給与以外の給与」です。

名目にはいろいろな種類がありますが、賞与の定義には関係ありません。あくまで支払われるタイミングを基本に考えられます。

また(1)~(5)まで判断の事例が定められていますが、これらは特殊なケースと把握しておきましょう。

賞与(ボーナス)から控除される税金や社会保険料

賞与には下記5種類の税金・社会保険料が課税されます。

- 所得税

- 健康保険料

- 厚生年金保険料

- 雇用保険料

- 介護保険料(40歳から64歳まで)

賞与(ボーナス)から住民税は引かれない

給与とは違い、賞与から住民税は引かれません。これは、住民税が前年の所得額から算出されているため。所得税や社会保険料は所得が発生したタイミングで概算課税されるため徴収可能ですが、住民税はその年の所得が確定しないと課税できないのです。

そのため、住民税は各月の給与から分割して徴収されます。

賞与(ボーナス)の手取り額の計算方法

賞与の手取り額は下記の手順で算出します。

- 手取り額=(支給額-(健康保険料+雇用保険料+介護保険料))×所得税率

ここで注意したいのが税金・社会保険料を差し引く順番です。必ず先に各種社会保険料を差し引いてから所得税を差し引きます。各種社会保険料を差し引く前に所得税を差し引いてしまうと所得税が多く算出されてしまいます。

健康保険料・雇用保険料・介護保険料の算出方法

各種社会保険料の算出は、下記の手順で算出します。

- 健康保険料

標準賞与額(※)×健康保険料率 - 厚生年金保険料

標準賞与額×厚生年金保険料率 - 雇用保険料

標準賞与額×雇用保険料率

ただし、賞与額が150万円以上の場合、標準賞与額は150万円とする - 介護保険料(40歳から64歳まで)

標準賞与額×介護保険料率

※:標準賞与額とは賞与額から1,000円未満を切り捨てた額

各種社会保険料率は、職種や加入形態、自治体などによって異なるため、自分で調べるのはなかなか大変です。そのため、詳細が知りたい場合は総務担当に確認することをおすすめします。

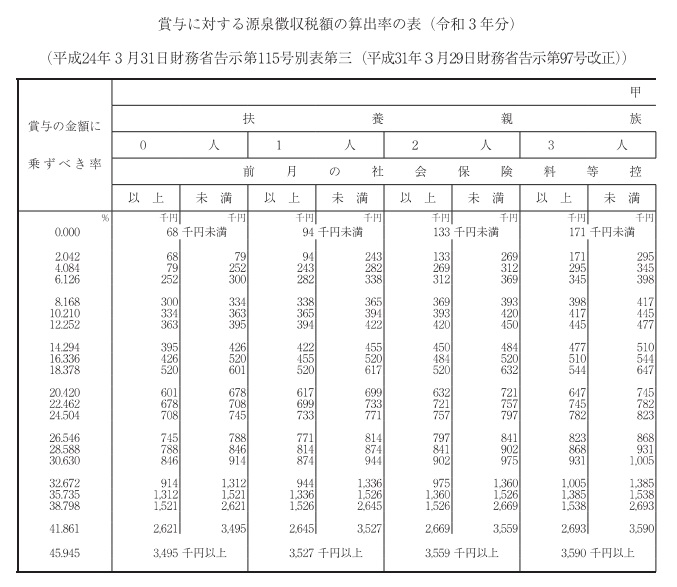

所得税率の算出方法

賞与の所得税率は「前月の給与」と「賞与に対する源泉徴収税額の算出率の表(以下算出表)」を用いて下記手順で算出します。

- 所得税率=(前月の給与-各種保険料)×算出表に定められた税率

このとき、扶養親族がいる場合は扶養親族の人数に応じた区分を選ぶ

※:賞与に対する源泉徴収税額の算出率の表とは、国税庁が定める賞与に対する税率を定めたもの

出典:厚生労働省

ただし、下記に該当する場合は前月の給与額ではなく、月額表を用いて算出します。

- 前月の給与の金額(社会保険料等を差し引いた金額)の10倍を超える賞与(社会保険料等を差し引いた金額)を支払う場合

- 前月に給与の支払がない場合

賞与の前月に残業が多いと年末調整で還付される

賞与の所得税率には前月の給与額が用いられますが、前月の残業だけ極端に多いと実態と異なる税率を課税してしまうことになります。

そのため、賞与の前月だけ極端に残業が多い場合、徴収しすぎた所得税が年末調整で還付されます。

参考「給与」から控除される税金や社会保険料種類

最後に、参考として月々の給与から差し引かれる税金・社会保険料の種類と金額を紹介します。

- 所得税

(課税所得額×5~45%)-控除額 - 健康保険料

標準報酬月額×健康保険料率 - 厚生年金保険料

標準報酬月額×厚生保険料率 - 雇用保険料

額面給与×雇用保険料率 - 介護保険料

標準報酬月額×介護保険料率 - 住民税

(前年の課税所得×約10%)+5,000円

賞与との違いは以下の3つです。

- 住民税が課税される

- 所得税額の算出方法が異なる

- 各種保険料に標準報酬月額を利用する

賞与(ボーナス)から控除される税金まとめ

賞与から控除される税金・社会保険料をまとめると下記のようになります。

- 賞与の手取り額の算出方法

- 手取り額=(支給額-(健康保険料+雇用保険料+介護保険料))×所得税率

- 税金・社会保険料の種類と計算方法

- 健康保険料:標準賞与額×健康保険料率

- 厚生年金保険料:標準賞与額×厚生年金保険料率

- 雇用保険料:標準賞与額×雇用保険料率

ただし、賞与額が150万円以上の場合、標準賞与額は150万円とする - 介護保険料(40歳から64歳まで):標準賞与額×介護保険料率

所得税率=(前月の給与-各種保険料)×算出表に定められた税率

このとき、扶養親族がいる場合は扶養親族の人数に応じた区分を選ぶ

- 給与との違い

- 住民税が課税されない

- 所得税額の算出方法が異なる

- 各種保険料に標準賞与額を利用する

賞与は支給額が給与より多くなる傾向にあるため、差し引かれる控除額を見て驚いてしまうこともあると思います。

「賞与を当てにしていたのに、思ったよりもらえなかった……。」とならないように、あらかじめ控除される税金や社会保険料を把握しておきましょう。

また、賞与を当てにしすぎず、毎月コツコツ貯めることも大切です。NISAやiDeCoといった国の制度を活用して、計画的に資金を積み立てましょう。

弊社横浜のFPオフィス「あしたば」は、創業当初からNISA・ジュニアNISAやiDeCo/イデコ・企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なNISAやiDeCoの活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料オンラインセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓