「奨学金と教育ローンってどんな違いがあるんだろう・・・」

「どちらを選べばいいのかな?」

この記事はそんな方向けのお話です。

大学にかかる学費は1年目で、私立文系なら約120万、国公立でも約80万と言われていて、今や2人に1人が何らかの制度を使い金銭的なサポートを受けていると言われています。

学費をサポートしてくれる制度に「奨学金制度」や「教育ローン」などがあります。

奨学金は聞いたことがある方も多いかもしれませんが、教育ローンは馴染みのない方もいるかもしれません。

ここでは簡単に2つの比較・検討を分かりやすくお伝えできればと思いますので、ご興味のある方はぜひ最後までご覧ください。

奨学金とは

奨学金制度とは「大学に行きたいけど経済的に厳しい」「親の負担を減らしたい」など進学にお金が必要な学生に向けて学費の付与や貸与を行う制度です。

一言に奨学金といっても様々な種類があるので、ここでは国内で1番利用者の多い「独立行政法人日本学生支援機構JASSO」に着目したいと思います。

給付型と貸与型がある

□給付型奨学金・・・原則として返す必要がないもの

□貸与型奨学金・・・返さなくてはいけないもの(無利子と有利子がある)

奨学金には原則として2種類あり、給付型は返す必要はないですが学力基準や家計基準が貸与型よりも厳しいので誰でも希望して利用できるものではありません。

貸与型にも第一種(無利子)と第二種(有利子)があり、第一種のほうは高校等の内申点が5段階評価で3.5以上など、それぞれの基準があります。

学生本人が契約する

奨学金を借りるのは学生本人です。また卒業後に返済していくのも本人になります。

返済自体は「貸与終了月の翌月から数えて7か月後」から発生するため、基本的には在学中の返済は必要ありません。

使途は特に決まられていない

学費の支払いに充てられると思う方が多いと思いますが、実は奨学金の使途は明確には定められていません。

遊びなどに使うのは倫理上どうかとは思いますが、家賃や生活費・通学費用など学生生活を過ごす上で必要なものに使ってもよいことになっています。

利息はとても低い

奨学金の貸与型の2種は有利子ではありますが、利息はとても低く設定されています。

例えば、直近のデータで2020年12月に貸与終了した場合は0.268%(利率固定方式を選択・増額部分別途)となっており、学生向けだからこその低利率で運用されていることが分かります。

(平成19年4月以降に奨学生に採用された方の利率:https://www.jasso.go.jp/shogakukin/seido/riritsu/riritsu_19ikou.html#r02)

教育ローンとは

教育ローンは「家庭の経済的負担の軽減」「教育の機会均等」という目的のために創設された公的な融資制度です。

教育ローンにも民間の金融機関が行ってるものがありますが、ここでは最もポピュラーな「日本政策金融公庫の国の教育ローン」について見ていきたいと思っています。

保護者が契約する

奨学金との大きな違いは教育ローンは保護者が申し込みをします。

普段は申し込み完了から審査結果まで10日前後で連絡をもらえるようですが、受験シーズンは多くの申し込みが殺到するので余裕を持って手続きするほうがよさそうです。

融資資金の使いみち

奨学金と同じで、融資資金は授業料のほか、自宅外通勤の場合の住居費用などにも使うことができます。

教科書代や、パソコン購入費、学生の国民年金保険料などにも利用することができ学生生活をサポートしてくれます。

利息の助成をしてくれる自治体も

あまり知られていませんが、県や市区町村などの自治体には国の教育ローンの利用者に対して、その利息(保証料)の一部または全部に相当する金額を給付する制度や助成金を支給する制度があります。

日本全国で行っている制度ではないので、是非一度お住まいの自治体が対象かどうか調べてみてはいかがでしょうか。

(「国の教育ローン」利子(保証料)補給制度実施自治体のご紹介https://www.jfc.go.jp/n/finance/search/pdf/ippan_jititai.pdf)

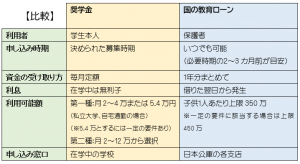

両者の比較

ここからは、上記以外のポイントも含めて簡単に比較していきます。

申し込み時期

奨学金は「予約採用」「在学採用」というように決められた募集期間があります。

□予約採用・・・高校3年の5月中旬~7月中旬頃申し込み

□在学採用・・・4月申し込み

それに対して教育ローンはいつでも可能となっています。

ただすぐに借りられるわけではなく、審査を通過した人が利用開始できるので、余裕をもって必要時期の2~3カ月前から手続きすることを勧められています。

利息

日本学生支援機構奨学金は、在学中は無利息で貸与終了時点から利息が加算されます。

つまり在学中は毎月お金を借りているにも関わらず、利息は発生しません。

一方教育ローンは、借りた翌日から利息が発生します。ローンなのだから当然といえば当然なのですがこの違いは大きいと感じます。

併用可能

奨学金と教育ローンは併用可能です。

将来子どもが返済することを考え、負担をかけさせたくないと教育ローンを選択する方もいらっしゃいますが、利息の面では教育ローンよりも奨学金の方が低く有利です。

これらは併用することもできるため、必要となるお金の大部分を低利息の奨学金で借り入れし、足りない分を教育ローンで補うという方法もあります。

利用する場合の注意点をアドバイス

奨学金の注意点

①奨学金は申し込みしてから実際に振り込みが行われるのは大学入学後の4月以降です。入学金の支払いには間に合わないので注意が必要です。

②もちろん無制限に借りれるわけではありませんので、学生生活を奨学金だけですべて賄うというのは厳しそうです。足りない部分は預貯金を使ったり、アルバイトや教育ローンを併用するなどして対策する必要があります。

③最近奨学金の返済が厳しく生活が厳しいというようなニュースもみることがありますが、みんなが利用しているからと安易に考えるのではなく、将来の返還計画をしっかりと考えた上で選択することが大事です。

教育ローンの注意点

①融資資金は1年分まとめて振り込まれるので、最初にたくさん使って後半苦しくならないために資金計画をしっかりたてることが必要です。

②教育ローンを申し込む場合は翌月からすぐに返済が始まるという点も考慮しなければなりません。返済が厳しくならないようにゆとりを持たせたローンを組んでいただきたいなと思います。

③利息については奨学金が有利なので教育ローンのみを検討するのではなく、奨学金も視野にいれて検討するのが望ましいと感じます。

まとめ

いかかでしたでしょうか?

大学進学にあたり多額の資金が必要になってくるときにサポートしてくれる奨学金や国の教育ローン。

経済的な状況で進学を諦めなければいけない学生にとってはとてもいい制度だと思います。

ただ給付型を除いては、原則返さなければならないもの。

周りが借りているからといって流されるのではなく、きちんと将来のことも見据えて計画的に利用することが大切です。

最後までお読みいただき、ありがとうございました。

(あしたばライター・桜木)

弊社横浜のFPオフィス「あしたば」は、iDeCo/イデコやつみたてNISA、企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo・つみたてNISA等の活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料オンラインセミナー」も随時開催中!