社会人としての第一歩となる「初任給」。実際に自分やまわりの人がどれくらいもらえるのか、気になる方も多いのではないでしょうか?

この記事では、初任給の平均額や、学歴・業種による違いに加えて、初任給から控除される税金や社会保険の内容まで詳しく解説します。

ぜひ最後までご覧ください。

・初任給の平均はいくら?最新データでチェック

・初任給から引かれる控除の内訳

・新社会人が気になる疑問

・まとめ|初任給の平均や控除を理解して賢くお金を使おう

初任給の平均はいくら?最新データでチェック

全体の平均初任給

物価上昇などの影響から、多くの企業では社員の給与ベースアップが実施されており、初任給についても引き上げる企業が増えています。

帝国データバンクの調査によると、2025年4月入社の新卒社員に支給する初任給を前年度から引き上げる企業の割合は7割に達したとの結果がでています。

参照:帝国データバンク「初任給に関する企業の動向アンケート(2025年度)」

業界別に具体的な例をいくつかみてみましょう。

「ユニクロ」を運営する小売業の「ファーストリテイリング」では30万円から33万円へ引き上げ。金融業界では「明治安田生命」が24万円から27万円へ。建設業界でも「大和ハウス」が新卒社員の初任給を一律10万円引き上げるなど、さまざまな企業で初任給の引き上げをおこなっています。

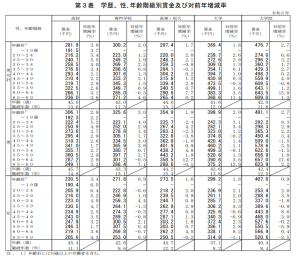

画像引用:厚生労働省「令和5年賃金構造基本統計調査『学歴別』」

上の表は、厚生労働省の調査による、学歴・性別・年齢別にみた賃金の一覧です。

前年と比べた場合の昇給率は、20代の若い世代ほど高いという結果が出ています。

初任給は、近年の物価上昇や人手不足の影響も相まって、少しずつ上昇傾向にあります。

とくに首都圏などの都市部では生活コストの高さに応じて、全国平均を上回るケースも多いです。

一方で地方や中小企業では平均をやや下回ることもあり、地域差・企業規模差が大きいといえるでしょう。

初任給の相場を把握する際には、全国平均だけでなく、自分が就職を希望する業界・地域の傾向を知っておくことも大切です。

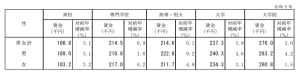

下表は、新規学卒者の性別・学歴別にみた初任給を表わしたものです。

画像引用:厚生労働省「令和5年賃金構造基本統計調査 結果の概要『新規学卒者』」

画像引用:厚生労働省「令和5年賃金構造基本統計調査 結果の概要『新規学卒者』」

表の内容をまとめると以下のようになります。

- 高校:約18万円〜19万円

- 専門学校:約21万円〜22万円

- 高専・短大:約21万円〜23万円

- 大学:約23万円〜24万円

- 大学院:約26万円〜28万円

同じ学歴でも企業の規模や業種、地域などによって、スタート時の年収には差が生じるため、就職先や希望する業種などの条件全体を見ることが大切です。

業種別にみた初任給の傾向

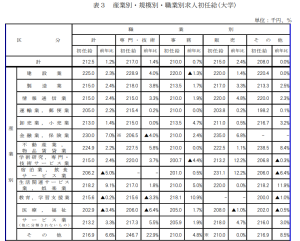

令和5年度の東京労働局の調査によると、大学卒の場合、業種別では「金融業・保険業」がもっとも高く23万円でした。

次いで「建設業」が22万5千円、「不動産業・物品賃貸業」が22万4900円の順になっています。

画像引用:東京労働局「学卒者の初任賃金」

画像引用:東京労働局「学卒者の初任賃金」

さらにほかの業種もみてみましょう。

- 情報通信業:約21~22万円

- 製造業:約21~22万円

- 医療・福祉業:約20~21万円

- 宿泊業、飲食サービス業:約20~21万円

- 教育・学習支援業:約21~22万円

近年ではITやコンサルティング業界などの人気が高く、初任給も上昇傾向です。反対に、人手不足が深刻な福祉業界では給与面の見直しが社会的課題となっています。

初任給から引かれる控除の内訳

給料は、額面金額をそのまま受け取れるわけではありません。

例えば給料が20万円であっても20万円全額が支払われるわけではなく、各種手当が上乗せされたり、保険料や税金が控除されて(引かれて)支払われます。これが実際に受け取る手取り金額になります。

ここからは、初任給を受け取る場合に控除される項目を具体的にみていきましょう。

初任給(1ヵ月目)から控除される項目

所得税

所得税は給与(所得)に対して課される国税で、月々の給与から源泉徴収されます。

税額の決定には「給与所得の源泉徴収税額表」が用いられ、所得が上がるほど高い税率が適用される仕組みです。

毎月の給与額や扶養親族の有無などによって細かく計算されますが、初任給の場合は税率が5~10%程度になることが多いでしょう。

雇用保険料

雇用保険は、失業した際の失業給付や育児休業給付金などを受給するために支払う保険料です。

雇用保険の支払いは、以下の2つを満たしている人が対象です。

- 1週間の所定労働時間が20時間以上

- 31日以上の雇用見込みがある

なお、雇用保険料の額は「額面給与額×雇用保険料率」で決まります。

(令和7年度の従業員負担分の雇用保険料率は0.55%)

参照:厚生労働省「令和7年度 雇用保険料率のご案内」

2ヵ月目から控除される項目

健康保険料

健康保険料は、病気やケガをした際に医療費を一部負担してもらうための保険料です。

健康保険料の支払いは会社と折半になり「標準報酬月額×健康保険料率×1/2(従業員負担分)」で計算されます。

また、保険料率は加入する保険組合によって異なります。

厚生年金保険料

厚生年金保険料は、厚生年金保険制度に加入するために支払う保険料で、勤めている会社を通じて、日本年金機構に納めます。

厚生年金保険料は以下の計算で決まります。こちらも支払いは会社と折半です。

「標準報酬月額×厚生年金保険料率×1/2(従業員負担分)」

なお、令和7年時点の厚生年金保険料率は18.3%で固定されています。

2年目から控除される項目

住民税

住民税は、自分が住む都道府県や地区町村などの地方自治体に納める税金です。

住民税は前年の所得に基づいて税額計算が行われるため、新社会人の場合は2年目の給与から引かれ始めることがほとんどです。

ただし、前年にアルバイトなどで一定以上の収入があった場合は、例外的に課税されることもあります。

住民税の金額は以下の計算で決定されますが、住んでいる自治体によって、多少の差があります。

「前年の課税所得×税率(10%)-税額控除額+均等割額」

実際の手取り額の目安

では実際に受け取れる手取り金額はどれくらいなのでしょうか?

例えば初任給が22万円だった場合、前述した所得税や社会保険料などの控除をふまえると、手取りは17万円〜18万円前後となるのが一般的です。

住民税がまだ引かれていない分、初年度はやや余裕がありますが、2年目以降は住民税の支払いが始まり手取り額が減少することを見越して、計画的に給与を管理することが求められます。

また、企業によっては福利厚生費や組合費など、その他の控除項目がある場合もあり、それによっても手取り額は若干変動します。

新社会人が気になる疑問

初任給の使い道は?

社会人になって初めてもらうお給料である「初任給」。みんなが何に使っているのか気になる方もいるかもしれませんね。

民間の保険会社(ソニー生命保険株式会社)が2024年春の新社会人を対象に初任給の使い道を調査した結果は以下の通りでした。

- 貯蓄にまわす(39.8%)

- 生活費(食事など)にあてる(30.6%)

- 自分にちょっと良いものを買う(25.4%)

- 親への贈り物を買う(24.4%)

- 親をご馳走につれていく(21.4%)

「実家暮らし」「一人暮らし」などの状況によってもそれぞれ違うと思いますが、以外にも堅実に貯蓄にまわしている人が多いという結果でした。

参照:ソニー生命保険株式会社「社会人1年目と2年目の意識調査2024」

貯金・投資にまわすならどれくらいが理想?

一般的には、手取りの2〜3割程度を貯金または投資に回すのが理想とされています。

たとえば手取り20万円なら、月に4万円〜6万円が目安です。

もし月に5万円を貯蓄や投資にまわすことができれば、1年後には60万円程度の資金を形成できるため、急な出費や将来のための備えとしても安心できるでしょう。

また、将来的な住宅購入や結婚、出産などライフイベントに備えるうえでも、早期からの資産形成が大きな意味を持ちます。

新社会人におすすめの資産形成は、少額から始められる「NISA」です。

NISAのつみたて投資枠は年間120万円までの投資額が非課税対象となる制度で、長期的な資産形成に適しています。金融リテラシーを身につけるという点でも、早めに実践してみることがおすすめです。

まとめ|初任給の平均や控除を理解して賢くお金を使おう

初任給は、社会人としてのスタート地点に立ったことを実感できる大切な収入です。

平均額や手取りの目安を知っておくことで、将来の生活設計やお金の使い方も計画しやすくなります。

税金や社会保険などの控除内容をしっかり理解し、無理のない予算管理を心がけましょう。初任給は、これからの人生設計に向けた第一歩となります。

最後までお読みいただきありがとうございました。

【あしたばライター:藤元綾子】

弊社横浜のFPオフィス「あしたば」は、創業当初からiDeCo/イデコや企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料iDeCoセミナー」も随時開催中!

↓↓↓弊社推奨の「融資(貸付)型クラウドファンディングのプラットフォーム」はこちら↓↓↓