40代の私に合う「お金を貯める・増やす方法」って何だろう?

iDeCo(イデコ)やNISAがお得と聞いたこともあるけど、40代の人にもオススメ?

この記事は、そんな疑問・ニーズがある方に向けた内容です。

弊社のお客様は平均年齢でいうと40代前半くらいなので、前回「40代、貯金額の平均値はいくら?」という記事(↓)をアップしてみました。

今回はその続編で、「具体的な貯め方・ふやし方」について解説したいと思います。

https://ashitaba-mirai.jp/23102020/6523.html

賢くお金を貯める・増やすには

まずは、次の2つのポイントをしっかりおさえることが重要です。

- 「強制力」を使って着実に貯めていく

- 「iDeCo」や「NISA」など国の制度を使った投資・運用で、「お金を育てていく」

でも実際には、

「とにかく貯金しよう。毎月5万円!」

「家計を見直そう。まずは食費から!!」

みたいに考えてしまう人が多いのですが、、、

それでは長続きしない可能性も高く、「賢い方法」とは言えません。(何もしないより全然良いですけどね!)

しっかりと「王道」「セオリー」となるやり方を学び、着実に歩んでいただきたいと思います。

ポイント①「強制力」

着実にお金を貯める・増やす方法というと、「利回りの良い商品の購入」などをイメージする型も多いのですが、最も大切な秘訣はもっと地味なものです。

それは、「強制力」

正確に言うと「入口」「出口」に分類される、2つの「強制力」を活用することが極めて重要なのです。

入口の強制力

詳細は別の記事(↓)で解説していますので、結論だけお伝えします。

要は「給与天引き」や「口座引落し」などで、「毎月(毎年)自動的に貯めていく仕組み」を作ることを言います。

基本的に人は「あったらあっただけ使ってしまう」という脳の構造になっていますので、「先に支出してから、残りを貯める」という順番では、なかなか計画通りに貯まりません。

その本能に負けないために「収入が入ってくるタイミング(入口)で、強制的に貯蓄に回す」ことが重要なのです。

先に貯めてしまえば、残ったお金で日々の生活費などをやり繰りできるものですから。

財形貯蓄や従業員持株会、積立保険などで既に実践されている方も多いと思いますが、ぜひ「重要な仕組み」として認識していただき、積極的に活用するようにしてください。

出口の強制力

こちらも別の記事(↓)で詳しく解説していますので、結論だけ。

要は「引き出したくても、引き出せない仕組み」を作りましょう!ということです。

「65歳までに2,000万円の老後資金を作るぞ!」と積み立てを始めても、多くの人は途中でお金を引き出してしまいます。

なぜでしょう?

その理由は単純明快で、「簡単に引き出せてしまうから」です。

家電の買い替え、マイホームの修繕や子どもの教育・結婚支援、親の介護など、

40代の方が老後を迎えるまでに「まとまった出費」が発生する機会は、たくさんありそうですね。

そうしたタイミングでこれまでの積み立てたお金を引き出すと、、、「その場は助かるが、後が大変」ということになりかねません。

ところが、

「●●歳までは引き出し不可」「●●年間は引き出すと違約金が発生」

といった“縛り”があるとどうでしょう?

その時は大変かもしれませんが、長期的にはしっかりと貯蓄が出来て、目標金額に到達する可能性も高くなるのです。

この縛りこそ、資産づくりにおいて極めて重要な「出口の強制力」。

引き出せない方法ばかりで、がんじがらめは良くありませんが、ぜひ重要な仕組みとして積極活用するようにしましょう。

ポイント②国の制度を使った投資・運用

この超低金利時代においては、普通に銀行の預金・貯金で置いておくだけでは、雀の涙ほどしかお金は増えませんね。

でも逆に、少子高齢化の影響もあって着実に「消費税や社会保険料の上昇」「年金や健康保険の給付減少」の流れは進んでいっています。

そうした負担増を国民にお願いする代わりに、国が用意しているのがiDeCoやNISAなど「税金がお得になる投資・運用の制度」です。

税金の優遇というボーナスを付けるので、将来のためにどんどん投資・運用でお金を育てていってください!

そんな国のメッセージということですね。

この記事では、代表的な制度をザックリとだけ解説します。

iDeCo(イデコ)

iDeCoは、老後資金づくりをサポートするために国が用意した「個人型確定拠出年金制度」の愛称です。

ポイントは下記の通り。

- 毎月、自分で決めた金額を「給与天引き」または「口座引落し」で積み立て(拠出)していきます。

- 自分で金融商品を選び、その運用成果で最終的に受け取る(受給)金額が決まります。

- 「拠出時」「運用中」「受給時」の各段階で税制優遇が受けられます。

- 原則60歳になるまで、積み立てたお金を引き出すことはできません。

ご覧いただいたてお気づきかと思いますが、前述の「入口の強制力」と「出口の強制力」がキッチリと備わっています。

また、「税金が優遇」されながら、「長期的な投資・運用で育てていく」やり方になっていますので、

非常にメリットの大きい(期待できるリターンが大きい)、【賢いお金の貯め方・増やし方】の代表例と言えるでしょう。

詳細はこちらの記事をご参考いただくか、弊社の「無料オンラインセミナー」でもじっくり解説しますので、ぜひご参加くださいね。

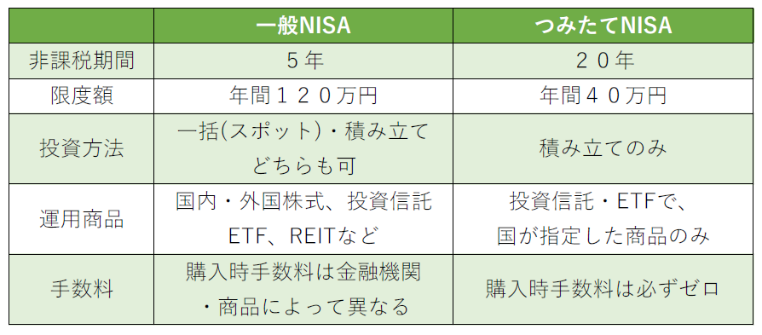

NISA(一般NISA/つみたてNISA)

NISAとは、一般生活者に投資のすそ野を広げ、資産運用・資産形成を後押しする目的で2014年からスタートした「少額投資非課税制度」のことです。

本来、「値上がりによる利益」や「配当金・分配金」など、投資・運用で増えた分には約20%の税金がかかります。

それを、一定の期間・金額などの条件のもとで、非課税にしてもらえる制度です。

一般NISAが登場した後に、積み立て専用の「つみたて(積立)NISA」もスタートし、どちらかを選べるようになっています。(併用はできません)

詳細は先ほどと同様、別の記事(↓)またはオンラインセミナーでご確認いただきたいですが、「どちらが向いているか」の判断基準を簡単にお伝えします。

https://ashitaba-mirai.jp/11082020/5269.html

一般NISAに向いている人

既にある程度まとまった預貯金*があり、それを投資・運用で育てつつ、積み立てもしたい。

※目安としては、数年以内に使う予定のお金を除き「300~500万円」以上の預貯金があるかどうか

つみたてNISAに向いている人

現時点では余裕資金といえるお金は多くないが、これから「積み立て投資」で積極的にお金を増やしていきたい。

上記は一般論ですので、本来は職業・収入・資産状況・家族構成など様々な要素から総合的に判断する必要があります。

あくまでもご参考程度にとどめておいてくださいね。

あとは、NISAの注意点として「口座引落しを設定すれば入口の強制力は強いが、出口の強制力は弱い」という点があります。

引き出し制限はありませんので、iDeCoなど「出口の強制力が強い」制度・商品とセットで活用することをお勧めしています。

終わりに

いかがでしたでしょうか?

今回は取り急ぎ、40代の方が「賢くお金を貯める・増やす」ために最も重要なポイントに絞ってお伝えしました。

特にiDeCoやNISAは、せっかく税金がお得になる制度を用意してくれた訳ですし、ほとんど増えない預金・貯金で積み立てるのは勿体ないですから、

これまでうまく活用していない方は、ぜひ積極活用していきましょう。

また、

「40代からでも間に合うのかな…」

と不安がられる方もたまにいらっしゃいますが、「老後資金を作っていくために残された時間」で考えれば、ハッキリ言ってまだまだ「若手」に入ります。

過剰に心配しなくて大丈夫ですよ^^

とはいえ、放っておけば月日はどんどん流れていくもの。

ぜひこれを機に、何らかのアクションを起こしてくださいね!

弊社横浜のFPオフィス「あしたば」は、iDeCo/イデコやつみたてNISA、企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo・つみたてNISA等の活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料オンラインセミナー」も随時開催中!