「ペアローン」や「収入合算」、これらは住宅ローンの借入方法のひとつですがご存知でしょうか?

聞いたことはあるけどそれぞれの違いがわからない方や、聞いたことはあるけどどちらが自分にとって合っているのかわからないと悩む方もいるかもしれません。

今回の記事では、住宅ローンの借入を検討している方に向けて、ペアローンと収入合算の特徴を詳しく、分かりやすく解説します。

それぞれの違いを理解することで、あなたの状況に最適な選択をする一助となれば嬉しいです。

ご一読いただき、ぜひ参考にしてください。

ペアローンとは?

ペアローンとは、同一物件に対する住宅ローンを共働きの夫婦や一定の収入がある親子それぞれが別々に組む方法です。

そのため1軒の家に対して合計2本の住宅ローンを組むという形になります。

ペアローンの契約者は、それぞれが「主たる債務者」となる点が重要で、同時にお互いが相手の連帯保証人にもなる契約形態であることを押さえておきましょう。

また、たとえば「同居予定の婚約者」や「同姓パートナー」など、夫婦や親子以外の関係でもペアローンの借入対象者としている金融機関もあります。

収入合算とは?

収入合算とは、住宅ローンを組む際に個々の申込者だけでなく夫婦や親子の収入を合わせて審査を受ける方法です。

2人のうち1人が「主たる債務者」となり、パートナーが「連帯保証人」となる契約になります。

これにより、合算した収入の総額を基に借入可能額を検討することができ、1人だけの収入では希望の借入額に達しない場合でも、収入合算を活用することで希望の金額を借入できる可能性があります。

ペアローンと同様に「同居予定の婚約者」や「同姓パートナー」など、夫婦や親子以外の関係でも収入合算の対象者としている金融機関もありますので詳細は各金融機関のホームページを確認しましょう。

ペアローンのメリットとデメリット

ペアローンのメリット

1人で申込むより借入可能額が大きくなる

それぞれが独立した申込者となり、審査時は2人分の収入を基に借入額を査定することになります。

したがって、合計の借入可能額は基本的に一人で申し込むよりも大きくなり、検討できる物件が多くなる可能性があります。

それぞれに住宅ローン控除を適用できる

それぞれが住宅ローンを組むことなるため、住宅ローン控除もそれぞれに適用することができるでしょう。

これにより、それぞれが住宅ローン控除の利点を最大限に享受できます。

それぞれに返済条件や団体信用生命保険を選択できる

それぞれの希望する内容により、返済条件や団体信用生命保険を個々に選択することが可能です。

たとえば、団体信用生命保険であれば最近は金融機関ごとに色々な保障内容のものが用意されていますが、ペアで同じものにする必要はないためそれぞれ健康状態などにあわせて選ぶことができるわけです。

また、返済条件についてもボーナス払いの有無や返済期間の設定などペアそれぞれで検討が可能となります。

ペアローンのデメリット

諸費用が大きくなる

二つのローンを組むため、そのそれぞれで発生する費用が必要になります。

そのため銀行への諸費用や登記関係の費用など、総合的な費用は一つのローンを組むよりも増える場合が多いです。

離婚時の処理に困ることが多い

夫婦でペアローンを利用中に万が一離婚してしまった時には、ローンをどのように処理するか考えなければなりません。

その際「自宅の名義はどうするか」「売却をするのか」「住宅ローンの支払いはどうするのか」など、解決しなければいけない問題が発生し、トラブルになる可能性があります。

収入合算のメリットとデメリット

収入合算のメリット

1人で申込むより借入可能額が大きくなる

ペアローンと同様のメリットになりますが、審査時は債務者と収入合算者である連帯保証人の収入合計を基に借入額を査定することになります。

たとえば夫が住宅ローンを申請する際に妻を連帯保証人として収入を上乗せするといった借入方式です。

したがって、ほとんどのケースでは合計の借入可能額は1人で申し込むよりも大きくなります。

ペアローンの申込ができない方でも収入合算は可能な場合がある

パートやバイトなど非正規雇用として働いている場合債務者として申込ができないとしている金融機関もあり、ペアローンの利用ができないことが考えられます。

しかし、上記のようなパートやバイトといった雇用形態であっても収入合算者としてであれば申込をOKとしている場合が多いです。

収入合算のデメリット

収入合算者は住宅ローン控除の対象外である

収入合算者は債務者ではなく連帯保証人となるため、住宅ローン控除の対象とならずそのメリットを享受できません。

もちろん、債務者側は住宅ローン控除の対象となります。

債務者のみが団体信用生命保険の対象者となる

団体信用生命保険の対象者は主たる債務者のみとなります。

収入合算者が万が一亡くなってしまった場合も返済義務は変わらず続きますので、住宅ローンを検討する際には注意が必要です。

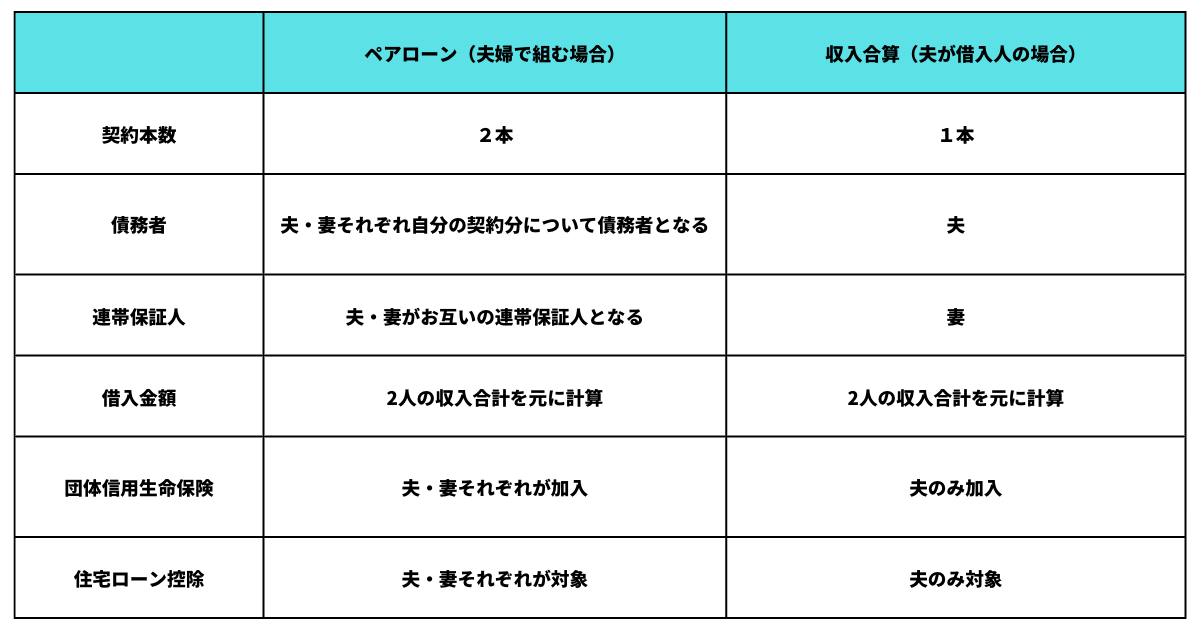

ペアローンと収入合算の特徴をまとめると以下の表のようになります。

※筆者にて図解作成

※筆者にて図解作成

Tweet

どちらを選ぶべき?選択のアドバイス

結論からお伝えすると、それぞれケースごとに変わるためどちらかを選ぶべきということはありませんが、ひとつの判断材料となるのは2人の収入差です。

たとえば夫婦で住宅ローンを組む場合を考えてみましょう。

夫婦の収入差が小さい場合

夫婦の収入の差が小さい方は「ペアローン」がおすすめです。

2人とも正社員などで収入が安定している場合、住宅ローン控除が夫婦ともに適用される点や、万が一どちらかが亡くなってしまった場合でもお互い収入が安定していれば自分の分の返済は続けていくことができる点から「ペアローン」がおすすめと言えるでしょう。

夫婦の収入差が大きい場合

逆に夫婦の収入の差が大きい方は「収入合算」がおすすめです。

たとえば夫の収入が多く安定していて、妻は扶養内で仕事をしている場合などを想定しています。

この場合収入合算を選んでおくと万が一主債務者である夫が亡くなった場合に団体信用生命保険により残りの住宅ローンの返済が免除となるため連帯保証人である妻がローンの返済に困ってしまうリスクを減らすことができるためおすすめです。

上記の通り例を挙げてみましたが、このあたりはひとつ考え方の参考としていただき、個別の状況に合わせて検討することが必要となるでしょう。

まとめ

本記事では、住宅ローン選択時に考慮すべき2つの主要な借入方式である「ペアローン」と「収入合算」について解説しました。

両者それぞれ特徴やメリットとデメリットがあり、個々の家庭の収入状況や生活スタイルによって最適な選択が変わることがお分かりいただけたと思います。

例えば夫婦双方の収入が安定していて収入差が小さい場合は、ペアローンが有効な選択肢となるかもしれません。

一方で、収入差が大きい夫婦や一方の収入が不安定な場合では、収入合算がリスクを軽減してくれます。

ただし、選択をする際には今の収入だけではなく、妊娠・出産・子育て・教育など今後のライフイベントや、それぞれの健康状態など将来的なリスクも含めて慎重に検討することが重要です。

また、住まいのお金に関するご相談はぜひ弊社にご相談ください。

ライフスタイルに最適な選択肢をご提案しながら、マイホーム購入の夢を叶えるサポートをさせて頂きます。

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓