あしたばの存在意義

私たちは「生活者の人生に寄り添い続ける、総合金融アドバイザーであること」というミッションを掲げる、横浜の小さなFPオフィスです。

特に、「資産形成層(主に20~40代の一般生活者)に対する金融教育・金融に関する総合的なサポート」に最も注力しています。

なぜそうするのか?

それは、一言でいえば「金融業界でまともに取り組んでいる人がほとんどいないから」です。

ミッションを掲げた背景

金融業界は資産形成層をサポートできていない

金融業界はこれまで、「資産形成層に対する教育・サポート」にあまり力を入れてきませんでした。

理由は明白で、富裕層・高所得層・シニア層にアプローチする方がビジネスとして収益性が高いからです。

また、金融機関側の収益を追求し、「顧客のニーズに合致しない高コスト金融商品の勧誘」「販売手数料が度々発生する回転売買」などを積極推進。

顧客本位ではない業務運営方針により、顧客に不利益を被らせてきました。

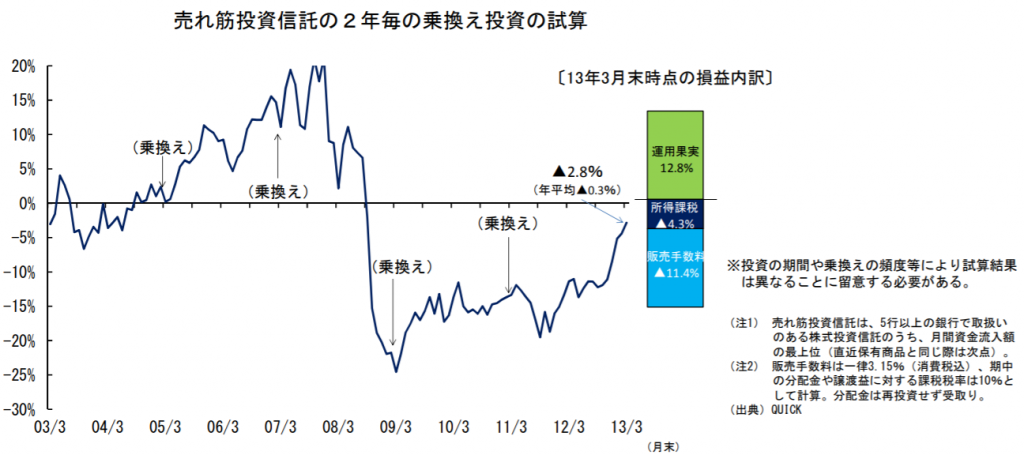

こちらは金融庁が作成したやや旧いデータですが、2003年~2013年で「人気商品」を2年毎に乗り換え(保有商品を売って他の商品を買うこと)を繰り返すと、資産は約3%も目減りしてしまったのです。

「人気商品=金融機関の担当者が積極的に勧誘する商品」ですので、商品の買い手である生活者側はアドバイスに沿って投資をした場合、資産が目減りする可能性が高いということを示しています。

これでは、生活者側は何のために投資をしたのか分かりません。

昨今は金融庁の方針により“顧客本位の業務運営”(フィデューシャリ―・デューティー)が求められるようになり、若干の改善傾向があるものの、、、

態勢に大きな変化はないという状況。

(少なくとも、私たちが現場の実務を通して知り得る限りでは)

結果、「アドバイザーの助言を得ながら長期スパンで資産形成していく」という欧米では当たり前の習慣が、日本では資産形成層に対して(シニア層にもですが)普及しませんでした。

欧米では、国の制度を使った「積立投資」をアドバイザーがサポートしている

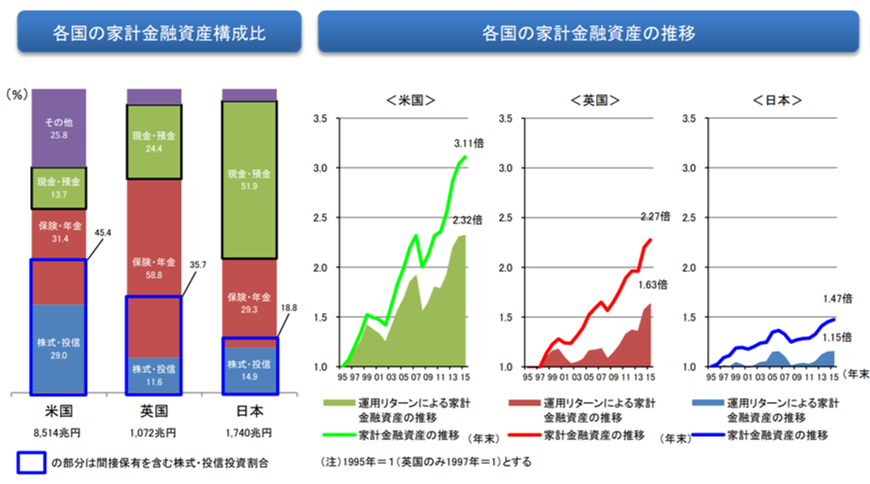

上図は金融庁作成の「日本と米英の一般家計資産の比較(2015年時点)」ですが、この20年で日本人の資産はさほど増えていないのに対し、米英では2~3倍規模に増加しています。

最大の要因は、「国の制度*を使って、長い時間をかけた積立投資をした人が多かった」ため。

※米国の401kやIRA、英国のISAなど。日本の企業型確定拠出年金、iDeCo、NISAとほぼ同じ制度です。

それを支えたのが、ファイナンシャル・アドバイザーの存在と言われています。

日本:金融機関が生活者の資産形成を十分にサポートせず、多くの人が単純な貯金をしていただけ。結果、多くの世帯で得られた運用成果はほぼなし。

米英:金融機関やファイナンシャルアドバイザーが、積極的に国の制度を使った積立投資を啓蒙し、そのサポートを受けて生活者が資産形成を実践。結果、多くの世帯で運用成果により資産増大。

金融機関・金融事業者側の姿勢の違いによって、このような差を生んでしまったと言っても過言ではなく、非常に由々しき事態です。

本気で「顧客本位な資産形成支援ビジネス」を実践できるアドバイザーが求められている

私たちは、そんな状況に置かれている金融業界のあり方に一石を投じるべく、

「お客様の人生に寄り添い続ける、顧客本位な資産形成支援ビジネスを実現すること」

というミッションを掲げました。

人口減少局面に入り、少子高齢化の更なる伸展で「生活者一人一人の自助努力(自ら資産形成すること)が必須」となる我が国において、

必要な知識・情報を提供し、長期的な資産形成を支え続けるアドバイザーの存在は欠かせません。

しかし、アドバイザーが「信頼の置かれる立場」として世の中の浸透しなければ、誰もアドバイザーのサービスを利用しようとせず、結果として多くの方が資産形成のチャンスを失ってしまうことになります。(これまでの20年のように)

確かに、富裕層・シニア層の方をサポートするビジネスの方が収益性が高いのは紛れもない事実です。

でも逆に言えば、収益性が低いからこそブルーオーシャン!

ほとんどの金融事業者がまともに取り組んでいないのですから、「まっとうに資産形成層を支援する仕事」を続けるだけで、キラリと光る存在になれる可能性が十分にあります。

私たちが成功事例となることで、追随してきてくれる事業者も増えるはずです。

そうなれば、世の中全体に「国の制度を使った積立投資」など、長期的な資産形成が浸透していくことになるでしょう。

私たちは、本気でそれを目指していきます。

同じ目標に向かって歩む「仲間」が必要

ここまで金融業界に対して批判的な見解も含め熱く語ってきましたが、実際そんなに簡単なことだとは思っていません。

まず収益構造。

金融事業者として、「金融商品の手数料収入への依存」というジレンマからは、私たちもまだ脱却できていない状況です。

コンサルティングサービス・教育コンテンツ販売といった事業を収益の柱に据えるべく、手探りを続けています。

そして、組織体制。

弊社に所属するFPは2名で、FP1名当たりの顧客は既に200~300名。おそらくキャパシティーは300~400名であることを考えると、限界が見えています。

私たちが既にご縁をいただいている方+αへの「寄り添い続ける資産形成サポート」は、しっかりと続けていきますが、、、目の前のお客様には貢献できても「世の中全体への貢献」には繋がりません。

先ほどお伝えしたような「金融業界の在り方に一石を投じる」くらいのインパクトを残すためには、

「儲からないと言われていたマーケットで稼げる収益構造」と「それを推進していくための組織」をつくるために

共に歩んでくれる仲間が必要なのです!

あしたばの中核メンバーとなって、「今までにない金融アドバイザー集団」をつくりましょう!

正直、弊社は吹けば飛ぶような小さな会社で、顧客基盤もリソースも組織体制も整っていません。

コロナの影響も深刻で、大きな業績ダウンに見舞われました。

しかし、それを機にオンラインコンテンツの充実&WEBマーケティングの推進へ大転換。

これまでの金融教育実績と相まって、小規模金融事業者の中では「キラリと光る物を持った」立ち位置まで来れたと自負しています。

(金融商品依存からの脱却も、視界にとらえることができました。)

ここから世の中にインパクトを残すような存在になるためには、

「お客様の人生に寄り添い続ける、顧客本位な資産形成支援ビジネスの実現」に向かって、共に組織を大きく育てていってくれる中核メンバー(幹部候補)が必要!

一緒に世の中を変えていけるチームを作りませんか?

転職には不安がつきもので、特に小さな会社に入るのはためらう方も多いはずです。

弊社でも正直、最初から満足のいくようなお給料は出せないと思います。

でも、スタートアップから大きな価値を生み出す組織をつくる醍醐味と、それによる人間的成長は、そう簡単には得られないもの。

そしてもちろん、世の中に大きな価値を提供できれば、金銭的な報酬も後からついてきます。

(これまで高収入を得ていた金融業界の方こそ、「顧客本位なビジネスによる貢献→収入アップ」という本来あるべき姿を手に入れるべく、ゼロから挑戦していただきたいです。)

これからも多くの困難が待ち受けていることと思いますが、ピンチはチャンス!

一緒に乗り越え、かけがえのない成果を手に入れましょう。

ここまで読み進めていただき、本当にありがとうございます。

この記事に共感してくださった熱い方のご応募、お待ちしています!!

↓↓↓採用情報とご応募はこちら↓↓↓