「個人事業主(フリーランス)で細々と収入を得ているけど、家計の柱は夫の収入。その場合、夫の扶養に入ることはできる?」

「パート・アルバイトと自営業で、配偶者の扶養に入るための条件が違うなら知っておきたい!」

この記事は、そんな疑問・ニーズを持つ方向けの内容です。

近頃は個人事業主(フリーランス・自営業者)として働く人が増えてきました。会社員・公務員の人が独立・副業でという場合もありますが、元々専業主婦(夫)の人がパート・アルバイトの代わりに始めるケースもあります。

そんな時、多くの方にとって死活問題となってくるのが「夫(妻)の扶養に入れるかどうか」ということ。

今回は、「個人事業主(フリーランス・自営業)の人が配偶者の扶養に入れるか」というテーマにしぼって、具体的に解説していきます。

(とにかく、“簡単に・分かりやすく”いきたいと思いますので、細かいルール・用語の説明は一部省きながら進めていきます。ご容赦ください。)

そもそも「扶養」とは

扶養には2種類ある

いわゆる「扶養に入る(入れる)」というのは、一定の範囲の親族に経済面で養われている人がいると、養う側(扶養者)または養われる側(被扶養者)が税金や社会保険上の優遇を受けることができる制度です。

「扶養」には2種類あり、「税制上の扶養」と「社会保険上の扶養」はメリットも注意点も大きく異なります。

配偶者の「税金の扶養」に入るメリット

一方の配偶者が一定収入以下である場合、もう一方の配偶者に「配偶者控除」または「配偶者特別控除」という所得控除が適用されます。

この適用を受けることを指して、「妻(夫)を扶養に入れる」と表現するのもごく一般的ですね。

所得税額=(所得金額−所得控除) × 税率

所得税はこのような計算式で決まるため、配偶者控除・配偶者特別控除の適用を受けて「所得控除」の金額を増やすことができれば、それだけ税負担を抑えることができるのです。

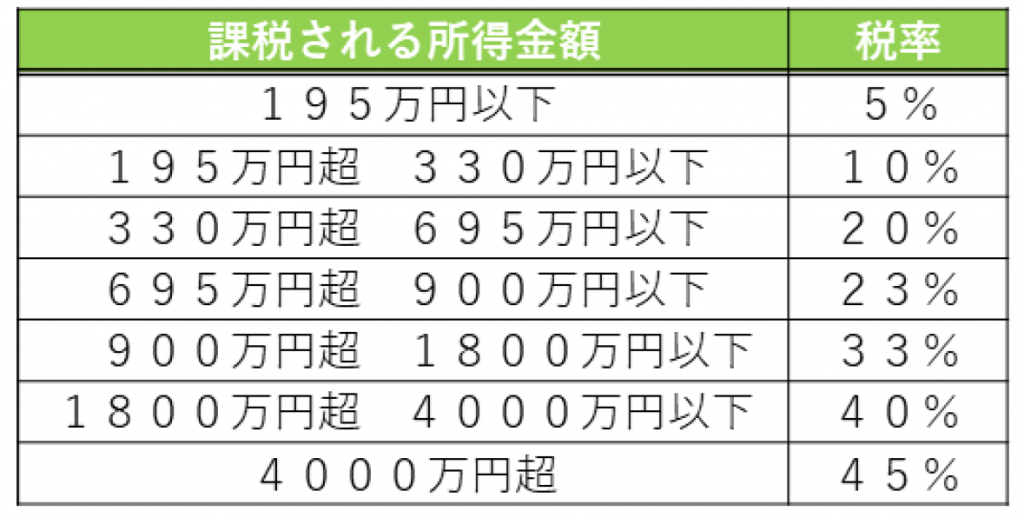

また、所得税の税率は2021年7月時点で上記の通りとなっており、所得金額が高いほど税率も高くなる超過累進課税制度。

そのため、配偶者控除・配偶者特別控除の適用を受ける配偶者の所得が高いほど、納める所得税額を抑えることができます。

配偶者の「社会保険の扶養」に入るメリット

社会保険(厚生年金・健康保険)に加入している会社員・公務員*の配偶者は、一定収入以下の場合に、もう一方の配偶者の扶養に入ることができます。

※国民年金の第2号被保険者

扶養に入ることで得られるメリットは、下記の通り。

- 自分で国民年金保険料を納めなくてOK(国民年金の第3号被保険者として、納付済み扱いに)

- 自分で国民健康保険料を納めなくてOK(配偶者の健康保険による給付を受けられる)

- 配偶者の勤務先の健康保険制度によっては、国民健康保険よりも手厚い給付等を受けることができる

ただし、配偶者があくまでも「社会保険(厚生年金・健康保険)に加入している会社員・公務員」の場合のメリットです。

夫が個人事業の飲食店オーナーや弁護士・税理士である場合など、配偶者も自営業者等で社会保険に加入していない場合(国民年金の第1号被保険者)は、そもそも「社会保険の扶養」に入ることができません。

ここが「税金の扶養」との大きな違いですので、ご注意ください。

個人事業主(フリーランス)が、配偶者の「税金の扶養」に入るには

扶養する側との関係

「戸籍上の配偶者」であることが、前提条件となっています。

いわゆる「内縁」または「事実婚」の妻(夫)は、そもそも配偶者控除・配偶者特別控除の対象になりませんので、注意が必要です。

収入(所得)要件

本人の年間の「所得」金額が48万円以下であれば配偶者控除の対象となり、133万円以下であれば配偶者特別控除の対象となるのが原則です。(本人だけでなく、扶養する側の配偶者の所得要件もあります。)

個人事業主の「所得」とは、収入・売上そのものではなく、収入・売上から必要経費(仕入れ・原価、通信費、広告宣伝費、交際費など)を差し引いた金額のこと。

※個人事業主が自分で帳簿を付けた場合に受けられる「青色申告特別控除(10万円または65万円)」も、上記の所得から差し引くことができます。

パート・アルバイトのような給与収入を得ている人は、収入から一定の「給与所得控除」という“みなし経費”を自動的に差し引くルールなので、個人事業主とは「所得」の計算式が異なります。

いわゆる「103万円の壁」はパート・アルバイトを前提とした収入要件ですから、混同しないようにご注意ください。

なお、配偶者控除と配偶者特別控除の所得要件の違いはだいぶ複雑なので、以下の記事もご参考いただければと思います。

https://ashitaba-mirai.jp/29062021/9122.html

個人事業主(フリーランス)が、配偶者の「社会保険の扶養」に入るには

扶養する側との関係

「戸籍上の配偶者」はもちろん、いわゆる「内縁」または「事実婚」の妻(夫)も対象に含まれます。

収入(所得)要件

本人の年間収入が、パート・アルバイトの場合に支給される交通費等も含めて130万円未満であることが原則です。(60歳以上の人および障害年金受給者は180万円未満)

ただ、個人事業主の場合は若干ややこしく、「年間収入」の算出方法が前述の「税金の所得計算」とは大きく異なります。

税金の場合は、収入・売上から「必要経費」として、仕入れ・原価はもちろん交通費、通信費、広告宣伝費、交際費など幅広く差し引くことができます。

ところが、社会保険の場合は「必要最小限の直接的必要経費」「事業運営に絶対必要な経費」等として、保険者(健康保険の運営者)が認めたものだけを差し引けるルール。

具体的な「社会保険上の必要経費として認められる可能性があるもの」は、以下の通りです。

- 仕入れ・売上原価(原材料など)

- 地代家賃

- 給料賃金・外注費

ご覧の通り、交際費はもちろん交通費や通信費・広告宣伝費までも差し引くことができないのです。

これは、個人事業主(フリーランス)が配偶者の扶養に入る上で特に気を付けていただきたいポイントなので、ぜひ覚えておきましょう。

なお、大手企業の会社員などが加入する健康保険組合の場合は、その組合によってルールが異なります。

「個人事業主は自分で国民健康保険に入りなさい」という前提に立っているようですし、上記の地代家賃や外注費でも認められないケースがあることも認識しておきましょう。

※確定申告書や収支内訳書、場合によっては組合独自の申告書も求めらます。

詳細は、全国健康保険協会(中小企業の会社員が加入する社会保険の窓口)および各健康保険組合にご確認ください。

最後に

いかがでしたでしょうか?

一般的にいわれる「夫(妻)の扶養に入る」という言葉も、「税金の扶養」と「社会保険の扶養」で意味合いが大きく異なることをご理解いただけたと思います。

特に社会保険の扶養に入るメリットは大きいので、「収入要件をギリギリ超えるかどうか」のラインであれば、超えないように調整することを検討しても良いでしょう。(社会保険の扶養の収入要件は勘違いされている方が多いので、ご注意くださいね!)

とはいえ、僕が基本的にお勧めしているのは「扶養に入ることを優先するよりも、本人がどんどん稼いだ方が良い」ということです。

扶養に入ることを重視するあまり、事業の成長にブレーキをかけるのは勿体ありません。

むしろ、どんどん事業を拡大していった方が得られる収入が大きくなるのはもちろん、ノウハウの蓄積となり、中長期的に見て本人の大きな財産になるでしょう。

これからますます個人事業主(フリーランス・自営業)という働き方が当たり前になっていくでしょうから、ご自身の才能・スキルを存分に発揮していただき、ぜひとも世の中でキラリと光る存在になっていただければと思います!

弊社横浜のFPオフィス「あしたば」は、6年前の創業当初からiDeCo/イデコや企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料iDeCoセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓