「老後のお金の管理に備えて、任意後見契約をしたいと思ってるんだけど…何から始めればいいのだろう?」

「公正証書の作り方とか、任意後見契約をする時の具体的な手続きが知りたい!」

この記事は、そんな疑問にお答えする内容です。

任意後見の契約をするまでの具体的な手順、費用、時間、注意点などを分かりやすくまとめました。

ぜひ、最後までお読みいただければと思います。

(とにかく、“カンタンに・分かりやすく”説明するため、細かいルール・用語の説明は一部省きながら進めていきます。ご了承ください。)

※この記事は、2021年8月時点の法律・ルール・慣習に基づく内容です。

任意後見契約とは

前回のおさらい

判断能力が不十分な人を保護、支援する「後見人」には、任意後見と法定後見の2つがあります。

任意後見は前もって任せる人を決めて準備しておくことができますが、法定後見は判断能力がなくなってから必要に迫られて手続きされる「時間切れの措置」です。

法定後見人は家庭裁判所が選任するため、本人も家族も望まない形となることが多く、後見人に支払う報酬の負担も大きくなります。

お金の管理を任せられる人が決まっているのなら、元気なうちに任意後見契約をしておくと安心できますよ。

任意後見の種類

任意後見契約は、「即効型」「将来型」「移行型」3種類のタイプがあります。

即効型

すでに判断能力が低下してきていて、任意後見契約後すぐに家庭裁判所に後見開始を申して立てるのがこの即効型タイプです。

本人の判断能力低下の度合いによっては、本人が任意後見契約について正しく理解できていない可能性があり、「そもそも契約できる状態ではなかった」として無効になってしまう恐れがあります。

将来型

判断能力の低下がないうちに任意後見契約をしておき、将来的に判断能力が低下してきたら、家庭裁判所に後見開始を申し立てるのがこの将来型タイプです。

契約から判断能力が低下するまでにタイムラグがあるため、家族関係の変化があり疎遠になってしまったり、契約をしたこと自体も忘れ去られてしまう恐れがあります。

移行型

判断能力の低下がないうちに、任意後見契約と同時に「委任契約」をしておくのがこの移行型タイプです。

「委任契約」は民法に基づき、当人同士の合意により、本人の判断能力が低下していないうちから、財産管理などの様々な手続きを代理で行うことができます。判断能力が低下し、家庭裁判所に後見開始を申し立て、監督人が選任されると「委任契約」は自動的に終了し「任意後見契約」に移行します。

判断能力の低下がなくても、入院していたり、足腰が弱ってきたりと、本人が手続きを行うことが難しくなることがあります。それでも金融機関や役所など、本人自ら手続きをすることを求められる場面は少なくありません。委任契約を結んでいると代理で手続きできるのでスムーズです。

委任契約は必ずしも公正証書で契約する必要はありませんが、任意後見契約と同時に、公正証書で契約をしておくと安心できます。

即効型や将来型のデメリットをカバーできるので、移行型がオススメです。

※委任契約は、「任意代理契約」や「財産管理委任契約」と呼称されることもあります。

任せられる内容

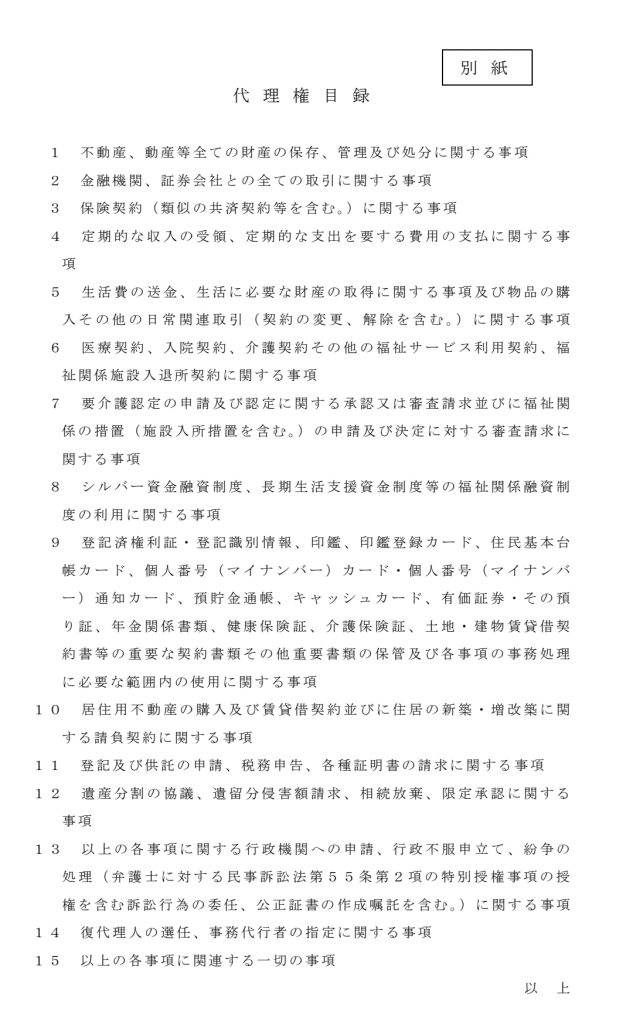

任意後見契約や委任契約では、財産管理、各種申請手続き、契約の代理など、あらゆる事務を任せることができます。

任せる事務の内容は、法律に反しない限り、自由に決めることができます。

出所:筆者が実際に両親と契約した「任意後見契約および委任契約」の代理権目録

任意後見契約の手順

任意後見契約をするには、公証役場に行って公正証書を作成しなくてはなりません。

公証役場といわれても、馴染みのない人がほとんどですから、どうすればいいかわからずに足踏みしてしまうこともあると思います。

そんなときに任意後見契約を検索すれば、司法書士事務所など、書類の作成や契約をサポートするサービスがヒットします。相場としては5~10万円ほどですが、一般的な内容の任意後見契約であれば、そのようなサポートは必要ありません。

公証役場に直接お願いすれば、書類の作成もしてもらえますし、カンタンに手続きができますよ。

それでは、任意後見契約の公正証書を作る手順を具体的にに説明していきましょう。

次の5つのステップを踏んで手続きをすすめます。

- まずは家族で話し合う

- 公証役場に電話する

- 必要な書類などを準備する

- 公正証書の原案を確認する

- 公証役場で契約の手続きと費用の支払いをする

①まずは家族で話し合いましょう

「任意後見契約」は、本人と任される人(受任者)の合意があれば契約できます。しかし、あとから「そんな話聞いてない」「どうして私は選ばれなかったの?」など、受任者以外の家族が不信感を抱くトラブルは珍しくありません。

老後のお金の管理に備え、安心するために任意後見契約をするのに、それが原因で家族関係がギクシャクするのは避けたいところです。

できれば家族全員で集まったときに、きちんと将来の話をし、みんなで共有しておきましょう。みんなの前で、本人の気持ち、任意後見契約をする理由、誰に受任者をお願いするのか、なども話しておくことが大切です。

②公証役場に電話をする

まずはお近くの公証役場に、電話で「任意後見契約がしたい」と伝えましょう。このとき移行型を希望する場合は「あわせて委任契約もしたい」と伝えてください。

公証役場は住所によって管轄があるわけではないので、契約するときに行ける範囲であれば、どこの公証役場でもかまいません。全国の公証役場一覧はこちらから確認できます。

公証役場に電話すると、任意後見契約に必要な書類や、費用などの説明を受けます。

準備する書類

本人:印鑑登録証明書(または顔写真付身分証明書)、戸籍謄本、住民票

受任者:印鑑登録証明書(または顔写真付身分証明書)、住民票

費用

公証役場の手数料、法務局に納める印紙代、法務局への登記嘱託料、書留郵便料、正本謄本の作成手数料が必要となります。

総額はざっくりと、「任意後見契約のみ」ではあれば2万5000円ほど、「任意後見契約と委任契約」であれば3万5000円ほどになります。

③必要な書類などを準備する

本人確認書類は、公正証書の原案を作成するために、前もって提出を求められます。

希望すれば公証役場で直接相談できますが、現在は感染対策のため電話やメールでやりとりをすることが多いようです。

④公正証書の原案を確認する

公正証書の原案は、契約にすすむ前にメールや郵送であらかじめ送ってもらえるので、内容を確認します。

問題なければ、公証役場で契約する日時を予約しましょう。

⑤公正証書を作成する

予約した日時に、本人と受任者がそろって公証役場へ行きます。準備した書類と認印が必要なので、忘れずに持っていきましょう。契約の流れは下記のようなイメージです。

- 準備した書類を提出します。

- あらかじめ確認した公正証書の内容を、公証人が読みあげます。

- 公正証書の内容に間違いがなければ、本人と受任者は、サインと認印の捺印をします。

- 公正証書の正本と謄本を受けとります。

- 必要な費用の支払いをし、領収書を受けとります。

はじめに公証役場に電話をしてから契約日までは、書類を準備するために余裕をもって1~2週間ほどです。当日の契約は1時間あれば充分です。

手続きそのものはカンタンですが、それよりも事前に家族で話し合ってみんなに納得してもらうことに、しっかりと時間をとるようにしましょう。

契約したあとは?

任意後見契約は、公証人により法務局に登記されます。公正証書の原本は公証役場に保管され、正本や謄本はいわば原本の写しです。受けとった正本は受任者が、謄本は本人がそれぞれ大切に保管しておきましょう。

あわせて委任契約を行った場合、この正本は本人の代理で手続きを行うときに委任状の代わりとして使うことができますよ。

任意後見契約を取り消したくなったら?

任意後見が開始する前

任意後見契約は、契約しただけでは効力がありません。あくまで「あらかじめ任せる人を決めておく」だけのことなのです。

家庭裁判所に申し立て、監督人が選任されると、任意後見が開始されます。

任意後見が開始される前であれば、本人からでも、受任者からでも契約を取り消すことができます。契約を取り消すためには、公証役場で手続きが必要となります。

任意後見が開始したあと

任意後見の開始後は、原則として途中でやめることができません。

ただし、後見人(受任者)に不正があれば家庭裁判所で手続きを踏んだうえで解任することができます。後見人から契約を解除するには、家庭裁判所の許可を受ける必要があり、正当事由がある場合に限られます。

おわりに

実は筆者も、約1年前に受任者として両親と任意後見契約と委任契約を結びました。

そのときは両親も、他の家族も「そんな契約いるかなあ?」といった具合で、ピンとこない様子でした。しかし最近は、父が病気がちになり足腰が弱ってきたり、母の物忘れが増えてきたりなど心配なことも多くなりました。元気なうちに任意後見契約と委任契約をしておいてよかったと思います。

まだ判断能力もあるので任意後見は開始していませんが、委任契約は実際に使う場面が増えてきています。

高齢の両親がおられる方は、ぜひこの機会に「老後のお金の管理」について家族で話し合ってみてくださいね。

特に下記のリンクでご紹介した「法定後見の落とし穴」については、あまり知られていないので、覚えておいて損はないですよ。

いかがでしたか?

任意後見契約の手順や流れは、具体的にイメージできましたか?

今回は筆者自身の任意後見契約を結んだ実体験から、分からなかったことや知りたかった情報をまとめてみました。契約の手続き自体は本当にカンタンです。任意後見契約と委任契約をあわせて「老後のお金の管理」に備えましょう。

弊社横浜のFPオフィス「あしたば」は、6年前の創業当初からiDeCo/イデコや企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料iDeCoセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓