「iDeCo(イデコ)や勤務先の確定拠出年金(DC/401k)は、受け取り方で払う税金が変わるって本当?」

「なんだか複雑そうだから、ポイントだけ知りたい」

この記事は、そんな声にお応えする内容です。

前回、確定拠出年金(iDeCo /イデコ、企業型DC / 401k)の「最終的に受け取るタイミング・受け取り方(受給方法)」についてお伝えしましたが、

今回は、60歳以降で受け取る老齢給付金の「受け取り方による税計算の違い」について解説します。

確定拠出年金の出口戦略を考える上ではかなり重要なテーマですので、ぜひ最後までお読みくださいね!

※前回の記事↓をご覧になっていない方は、一度確認しておくことをお勧めします。

(とにかく、“簡単に・分かりやすく”いきたいと思いますので、細かいルール・用語の説明は一部省きながら進めていきます。ご容赦ください。)

受け取り方によって「税計算の仕組み」が異なる

確定拠出年金は積み立てる際に「収入にカウントされないor全額所得控除」という税メリットがあるため、最終的に受け取る際には一定の税金がかかるのが原則。

その受け取り方によって「税金を計算する仕組み」が異なるというルールになっています。

まず前回のおさらいをしておくと、確定拠出年金の老齢給付金を受け取る方法は、以下の3種類です。

- 一時金受け取り(貯まったお金を一括受け取る)

- 年金受け取り(貯まったお金を分割して受け取る)

- 併給(上記①②を組み合わせて受け取る)

※③の併給は金融機関(運営管理機関)によって不可の場合あり

それぞれ具体的にどのような税計算の仕組みになっているか、確認しましょう。

①一時金受け取りの場合

貯まっているお金(積立金)を一括受け取りする「一時金受け取り」を選んだ場合、税計算をする上で「退職所得」に区分されます。

この退職所得は、下記のように税計算をする仕組みなので、通常の所得(収入)に比べて非常に優遇されています。

退職所得=「(収入金額ー退職所得控除)×1/2」を分離課税

これを見ただけでは分かりづらいと思いますから、ポイントを整理しておきます。

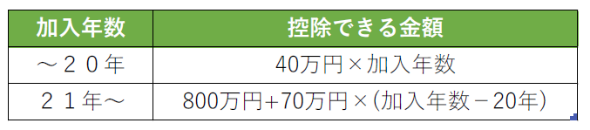

ポイント1「退職所得控除が使える」

上の公式にあるように。退職所得は「収入金額から退職所得控除という金額を差し引く」ことになっています。

この金額が、勤続年数(確定拠出年金の場合は「加入年数」)によってかなり大きくなる可能性があるのです。

よって、一例をあげると下記の金額になります。

・加入年数15年の場合 退職所得控除 600万円

・加入年数30年の場合 退職所得控除 1,500万円

これだけの金額を差し引くことができるので、「よほど貯まっていない限りは税金がかからない」可能性も十分にあるのです。

ポイント2「2分の1で計算」

上記の公式にもありますが、退職所得を計算する際は「退職所得控除」を使った後に「2分の1」をかけて計算します。

どういうことか例をあげておきましょう。

確定拠出年金で「貯まった金額が1,000万円・加入年数15年」の場合:

収入金額1,000万円-退職所得控除600万円=400万円

この400万円に×1/2をして、「200万円を退職所得とする」

前述のとおり退職所得控除で大きく収入金額を下げた後に、「そこから更に2分の1」ですから、相当なインパクトです。

ポイント3「分離課税」

日本の所得税は、下図のように「超過累進税率」の仕組みとなっており、“所得が高ければ高いほど税率が上がる”という仕組みになっています。

裏を返せば、「少しでも所得金額が低い方が税率は低くなる」ということですね。

通常だと、給与収入や副業で得た事業所得・雑所得などを合算して税率をかけます。(「総合課税」といいます)

ところが、退職所得を計算する際は「分離課税」といって、他の給与などの収入と切り離して税率をかける仕組みになっています。

こちらもどういうことか例をあげると、

給与所得500万円と事業所得500万円の場合:2つを合算した所得1,000万円に税率をかける

給与所得500万円と退職所得500万円の場合:2つを分離して、所得500万円それぞれに税率をかける

ということになり、「分離することでそれぞれの税率が低く抑える」ことができるのです。

これまで解説しました通り、「退職所得控除で大きく差し引いて」「更に2分の1をかけて」「トドメに分離課税する」という非常に優遇された仕組みになっているので、

確定拠出年金を一時金受け取りする際は、税金が全くかかならないorかかっても少額になる可能性が高いといえるわけです。

②年金受け取りの場合

貯まっているお金(積立金)を分割して受け取る「年金受け取り」を選んだ場合、税計算をする上で「雑所得」に区分されます。

ただし、確定拠出年金の場合は、次のように収入から「公的年金等控除」で差し引くことができる仕組みとなっており、通常の雑所得に比べて優遇されています。

雑所得に加算する公的年金等の金額=公的年金等の総収入額ー公的年金等控除額

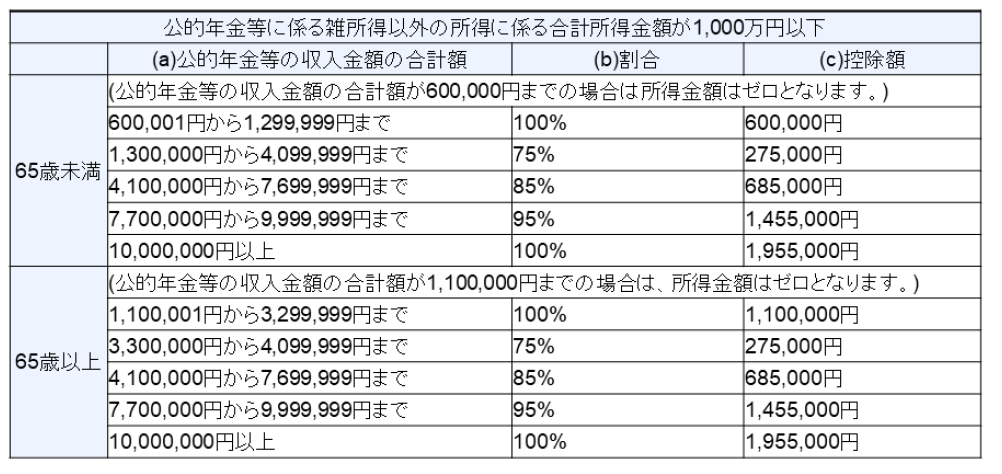

<参考:公的年金等に係る雑所得の速算表(令和2年~)> ※公的年金等に係る雑所得の金額=(a)×(b)-(c)

差し引くことのできる金額の詳細は上図の通りですが、以下の3つのポイントは抑えておきましょう。

- 64歳までは、1年あたり少なくとも60万円を差し引くことができる。

- 65歳からは、1年あたり少なくとも110万円を差し引くことができる。

- ただし、あくまでも公的年金と合算した上で控除するので要注意!

これらについては、「具体的な受け取り方を検討する時のポイント」をお伝えする時に、改めてご説明します。

③併給の場合

併給の場合の税金計算について、考え方は簡単です。

「一時金で受け取った部分は退職所得、年金で受け取った部分は公的年金等控除が使える雑所得になる」

つまり、「一時金の部分は一時金・年金の部分は年金の計算式を使う」ということですね。

実際に受け取り方を検討する時の「ポイント・注意点」は次回に

ここまでで、老齢給付金の「受け取り方による税計算の違い」について、そもそもの仕組みについてお伝えしてきました。

次回、「実際に受け取り方を検討する時のポイント・注意点」を解説しますので、ぜひ合わせてチェックしておきましょう!

弊社横浜のFPオフィス「あしたば」は、5年前の創業当初からiDeCo/イデコや企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料iDeCoセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓