「勤務先の確定拠出年金(企業型DC / 401k)の運用商品でバランス型とかいろいろあるけど、とりあえずはバランス型を選ぶべきなのかな?」

「つみたてNISAやiDeCo(イデコ)の商品は株式タイプと債券タイプ、どっちがいいの?」

今回は、そんな疑問にお答えする内容です。

国の制度である確定拠出年金(iDeCo /イデコ、企業型DC / 401k)やつみたてNISAは、原則として「投資信託(ファンド)」で積み立て投資・運用をしていくことになります。

前回は超初級編として「そもそも投資信託とは」というテーマでお伝えしましたが、今回は一歩進めて「投資信託の種類」について解説していきます。

今回はその中でも入口となる「株式タイプ」「債券タイプ」の違い、そしてよく誤解される方が多い「バランス型」について見ていきます。

(本当はかなり細かい分類方法があるのですが、今回は「初心者の方が運用商品を選ぶ上で最低限必要な知識」をお伝えします。

とにかく「簡単に・分かりやすく」いきますので、細かいルール・用語の説明は極力省き、ニッチな商品や分類についての解説はいたしません。どうかご容赦ください。)

投資する先の種類によって分かれる

まず、投資信託は「どこに投資しているか」で大きく分類されます。

※投資する先の種類のことを「アセットクラス(資産クラス)」といいます。

株式・債券・不動産・コモディティ(金やプラチナなど)が代表例ですが、その中でも核となる投資先は株式と債券。

初心者の方が投資信託(ファンド)を選ぶ上では、「株式に投資するタイプ」「債券に投資するタイプ」の違いをしっかりと掴んでおくようにしましょう。

株式に投資するタイプ

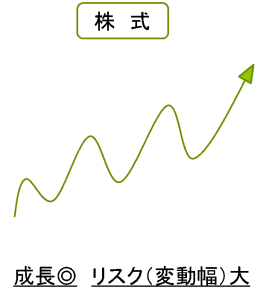

株式は成長資産

株式は、一言でいうと「成長資産」です。

そもそも株式は、企業にお金を出資した証として株券をもらい、「持っている間に受け取る分配」や「値上がりして売却した時の利益」を得られる、という資産。

この株式の価値は、企業の長期スパンで見た時の業績や将来の成長性を反映し、ひいては世の中の経済成長を反映するものとなっています。

(この辺はかなり難しい話になってきますので、「そういうものなんだ」くらいに捉えていただければ大丈夫です。)

そのため、株式を長期的に保有すると「価値そのものが成長していくため、資産をふやしていくことができる」という特徴を持っているのです。

株式はリスク(変動幅)も大きい

ただしその反面、株式はリスク(危険度という意味ではなく、変動幅)が大きい資産でもあります。

市場で日々取引をされており、「これは買いだ・売りだ」「今がチャンスだ」「損切だ」など感じで様々な投資家が多くの資金を動かしていますし、

世の中の動きや将来の見通しを敏感に映し出すものといわれています。

そのため、短期スパンで見ると株式は「非常にアップダウンが大きく、資産価値が変動しやすい(ブレやすい)」という特徴も持っているのです。

ということで、株式に投資するタイプの投資信託は「資産価値の長期的な成長が期待できるが、短期的には変動が激しい」という特徴がある、と覚えておきましょう。

債券に投資するタイプ

債券は安定資産

債券は、一言でいうと「安定資産」です。

そもそも債券は、国や企業にお金を貸した証として借用証書を受け取り、「持っている間は利息を受け取る」ことができて「満期になったら貸したお金が戻ってくる」という資産。

いろんな種類の債券がありますが、基本的には満期になったら貸したお金が満額戻ってくるので、価値として安定する傾向にあるのです。

ただし、あくまでも「基本的には」の話ですから、、、例えば一部の財務体質が良くない企業や国など、いわゆる「格付けの低い」ところが発行する債券は、決して安定しているとはいえない場合もあります。

この辺りはだいぶややこしいので、初心者の方は「債権は基本的に価値が安定している資産」とだけ覚えておいてください!

(ちなみに株式の場合は「出資」ですので、出資先の企業はそもそも返す義務がなく、戻ってくる保証はありません。だから価値が安定しない、という訳ですね。)

債券は「非」成長資産

一方、債券は成長しない資産です。

あくまでも最初に決められた利息がもらえるだけで、国や企業の将来性・世の中の経済成長を反映してどんどん育っていく、ということはありません。

そのため、長期的にみると「資産をふやす力」は株式に比べだいぶ見劣りしてしまいます。

この点もよく認識しておいてくださいね。

ということで、債券は「資産価値が安定しているけれど、決して成長はしない」特徴を持つものと覚えておきましょう。

株式と債券は両方とも持っておくべき資産

上記のとおり、株式と債券は「かたや成長するけど、かたや成長しない」「かたやリスクが大きいけど、かたや安定している」という、「逆相関関係」になっています。

投資・運用の鉄則である「分散」効果を得るためには、どちらの特徴も取り入れる必要があります。

「株式タイプが良い」「債券タイプが良い」というものではなく、株式と債券は両方持つべき資産ですから、ご自身の資産状況に合わせて選ぶ投資信託のタイプか決めることが大事と覚えておきましょう。

初心者の場合にフォーカスすると、資産に株式を組み込んでいるケースは少なく、直接または間接的に債券で資産の大半を運用しているケースが多いです。

「株式タイプを優先的に選ぶべき」という方が多い、というのが実情ではないでしょうか。

前述の「ご自身の資産状況に合わせて決める」というのは、かなりハードルが高いと思いますので、改めて別の記事で解説します。

お急ぎの方は、ぜひ「長期投資・長期での資産づくり」に強いFPに相談してみましょう!

投資する先の種類が「複数」または「1つ」でも分かれる

バランス型(マルチアセット型)

確定拠出年金(iDeCo /イデコ、企業型DC / 401k)やつみたてNISAで商品を選ぶとき、多くの人が「?」となるのが、「バランス型」という分類。

その名称から「なんとなく、バランスが取れていて安全な商品なのかも」と考える人も多いのですが、それは誤解です。

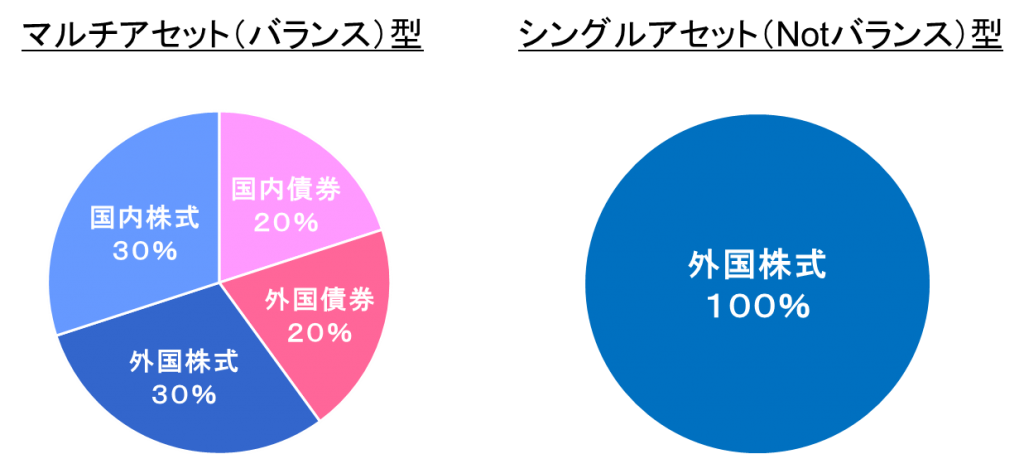

バランス型とは、正式には「マルチアセットタイプ」といって、

前述の投資する先の種類(アセットクラス)が複数になっている投資信託のことをいいます。

上の図のとおり、「株式・債券」「国内・外国」など様々な投資先を組み入れている訳ですね。

繰り返しますが、あくまでも投資先の種類が複数というだけであり「バランス型=安全」では全くないので、どうかご注意ください。

Notバランス型(シングルアセット型)

上記のバランス型以外の投資信託は、投資する先の種類が「1つ」になっています。

「バランス型ではない投資信託」ということで比べやすくするために「Notバランス型」と書いていますが、正式には「シングルアセットタイプ」といわれます。

上の図のとおり、外国株式なら外国株式一本。国内債券なら国内債券一本。というように様々な種類の投資先を組み入れることなく、一本に絞り込んでいる訳です。

これも先ほどと同様に、「バランス型じゃないから、リスクが大きいのかな」という考えは全くの誤解!

あくまでも投資先の種類が一つというだけで「Notバランス=危険」にはなりませんから、覚えておいてくださいね。

バランス型かどうかで「良い・悪い」にはならない

バランス型は、1つの投資信託の中でいろいろな投資先の種類を混ぜ込むことができる「パッケージプラン」。

ご自身の資産状況の分析ができず、プロに相談する時間も取れない場合に「とりあえず投資を始めよう」という方などは向いている商品かもしれません。

かたや、Notバランス型であくれおば投資先の種類を絞り込むことができますから、「自分の資産状況からして、まずは株式の割合をどんどん増やしていこう」と目的が明確な方には、ピッタリと同意でしょう。

どちらが良い・悪いではなく、状況・考え方によって使い分けていけばよいのです。

まとめ

いかがでしたか?

冒頭でお伝えした通り、投資信託って実際はかなり細かい分類があるのですが、一般の方が長いスパンの投資・運用で資産をふやしていく目的なら、そんなに細かい知識は不要。

まずは今回の「株式・債券・バランス型」についてご理解いただければ、第一関門はクリアです!

あともう一つだけクリアしていただきたい関門が、「インデックス(パッシブ)かアクティブか」という分類。

ここも、確定拠出年金(iDeCo /イデコ、企業型DC / 401k)やつみたてNISAの商品選びの際に、多くの方が壁にぶち当たる鬼門といえます。

次回にしっかりと解説しますので、ぜひ合わせてチェックしておきましょう!

弊社横浜のFPオフィス「あしたば」は、5年前の創業当初からつみたてNISA、iDeCo/イデコや企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料オンラインセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓