こんにちは。あしたばアシスタントFP(ファイナンシャルプランナー)の舘野です。

「銀行にお金を預けても増えない」と言われて久しく、超低金利時代が続いていますが、いくら銀行預金の利率が低いからといって、全財産を自宅で保管している人は少ないでしょう。

金額の多寡に関わらず、銀行にお金を預けていると、「銀行が破綻したらどうなるの?」と一度は考えたことがあるのではないでしょうか。

銀行にお金を預けている人なら知っておきたいのが預金保険制度であり、今回は、この預金保険制度について解説します。

Tweet

預金保険制度の概要

仕組み

お金を預けている銀行が仮に破綻し、「預金が戻ってこない」という状況を想像してみてください。

こんな事態は非常に恐ろしいですよね。

金融機関の破綻は社会的な影響が非常に大きく、預金が戻ってこないことによる被害は甚大です。

そのために、日本では、万が一金融機関が破綻した場合に預金者を守るための制度があり、これを預金保険制度といいます。

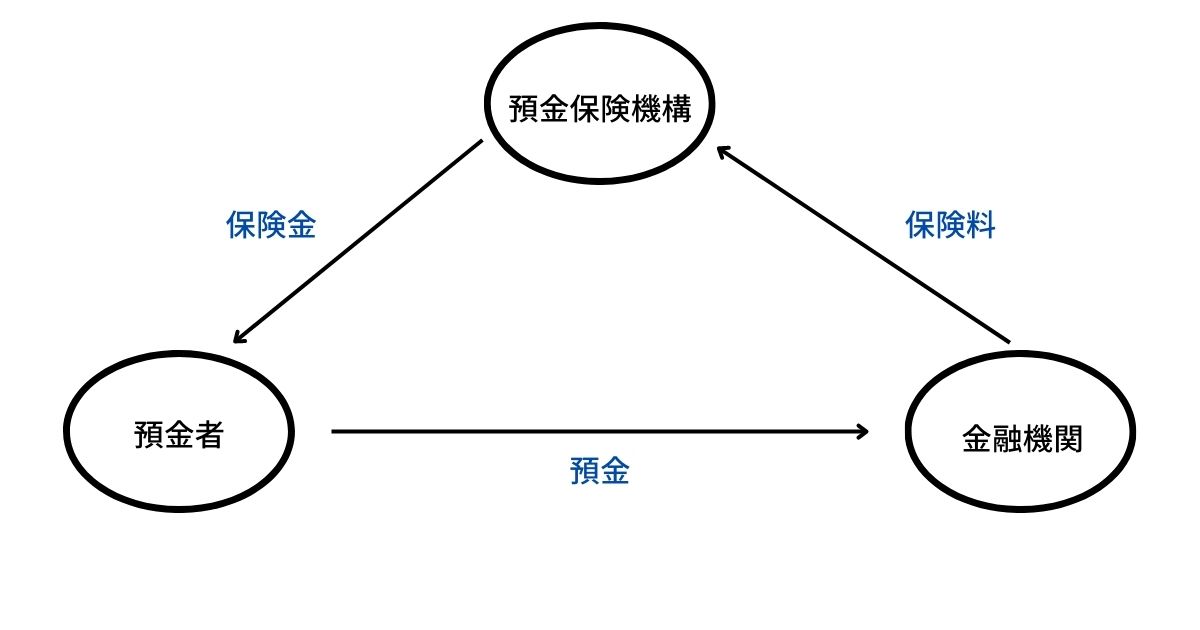

制度の大まかな仕組みは以下の図の通りです。

※預金保険機構のホームページを参照しながら筆者にて図解作成

※預金保険機構のホームページを参照しながら筆者にて図解作成

まず、預金者が金融機関にお金を預けます。

金融機関は、預金保険機構に保険料を支払っており、万が一の際は預金保険機構から預金者に保険金(預金)が払われる仕組みです。

上記の図からも分かる通り、預金者と金融機関と預金保険機構の3者間で自動的に保険関係が成立しているため、預金者が自分自身で預金保険制度に加入する手続きは不要です。

預金保険制度とペイオフは似ているようで異なる言葉です。

ペイオフとは、金融機関が破綻したときに預金保険制度に基づき預金保険機構が預金者に直接お金を支払うことをいいます。

預金保険制度は制度そのものを指す言葉ですので注意しましょう。

預金保険制度の対象になる金融機関

預金保険制度は全ての金融機関が対象ではなく、預金保険制度に加入している金融機関が制度の対象です。

ただし、銀行・信託銀行・地方銀行・ネット系銀行・信用金庫など、ほとんどの金融機関が預金保険制度に加入しているため、不安に感じる必要はありません。

「お金を預けている金融機関が、預金保険制度に加入しているのだろうか」と気になる人は、こちらで対象金融機関をご確認ください。

制度の対象になるもの

預金保険制度の対象になる範囲は、預金(当座預金・普通預金・定期預金・貯蓄預金)などです。

一方、外貨預金は制度の対象外です。

預金保険制度で保護される金額

預金保険制度を知ると、「預金保険制度があるし、もし銀行が破綻しても大丈夫」と考えるかもしれませんが、これは誤りです。

仮に、お金を預けている金融機関が破綻しても預金保険制度の対象になったとしても、預けているお金の全額が保護されるとは限りません。

預金保険制度でいくら保護されるのか、以下の図を確認してみましょう。

| 預金などの分類 | 保護の範囲 | ||

| 預金保険の対象預金等 | 決済用預金 | 当座預金・利息のつかない普通預金など | 全額保護 |

| 一般預金等 | 利息のつく普通預金・定期預金など | 合算して1,000万円までと破綻日までの利息等を保護 | |

| 預金保険の対象外いなる預金等 | 外貨預金など | 保護の対象外 | |

なお、一般預金等は合算して1,000万円までが保護され、1,000万円を超える部分については、破綻した金融機関の財産の状況次第で支払われます。

つまり、1,000万円を超える部分については、一部支払われない可能性がある点を覚えておきましょう。

そのため、1つの銀行に1,000万円以上預けている人は預金を複数の銀行に分散させることが、金融機関破綻時のリスク回避の方法といえます。

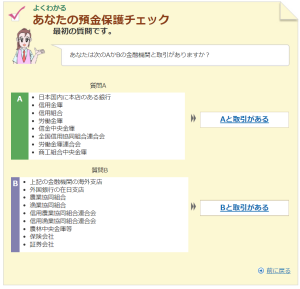

自分自身の預金が保護されているかどうかは、預金保険機構のホームページから

チェックできます。

いくつかの質問に回答するだけで、現在の自分の預金が預金保険機構の対象か、どこまで保護してくれるのかが一目でわかります。

ぜひ一度、確認してみましょう。

預金保険制度を理解する上で抱くことの多い疑問点

Q1.金融機関が破綻したら、できるだけ早く窓口に行って払い戻しの手続きをすべき?

金融機関が破綻すると、我先にと多くの人が窓口に殺到しそうなものですが、払い戻しまでどれくらいの時間がかかるかは破綻した金融機関の預金者データの整備状況によって異なります。

公平で公正な払い戻しが行われるため、「窓口に早く到着した人勝ち!」というわけではありません。

そのため、できるだけ早く窓口に行く必要はありませんので慌てず行動しましょう。

Q2.破綻した金融機関から借入金がある場合は預金と相殺できる?

答えは〇です。

破綻した金融機関から借入金がある場合、預金(債権)と借入れ金(債務)の相殺が可能です。

相殺すれば、預金の払い戻しを受けると同等の効果が得られることがあります。

ただし、この相殺手続きは自動的には行われず、預金者が申し出る必要があり、金融機関側から相殺を行うことはない点には注意しましょう。

Q3.送金や振込手続きをした直後に金融機関が破綻したら取引は無効?

なかなか想像できないことですが、送金手続きや振込手続きを行った直後に金融機関が破綻したとします。

この場合であっても、この取引にかかる債務は全額保護されるため、これらの取引・手続きは確実に履行されます。

預金と投資のバランスが大切

先述の通り、銀行預金を利用している人は非常に多く、諸外国と比べても日本の現金・預金比率は突出して高いのが実情です。

日本人は昔から真面目にコツコツと貯蓄することを好み、資産の大部分を現金・預金といった形で持っている人も少なくありません。

もちろん、預金そのものが悪いというわけではありません。

貯蓄という意味では、ある程度のお金を銀行に預けておくことも必要です。

しかし、資産が預金だけという人は要注意!

過去記事でも何度もお伝えしていますが、「預金として置いておくだけではもったいない」ということを今一度認識してほしいと思います。

つみたてNISAなど、投資初心者でも、少額でも始めやすい制度を上手に利用することで、お金を育てながら増やす努力は今後ますます必要です。

まとめ

「銀行にお金を預けておけば安心」と思う人は多いですが、実際に金融機関が破綻した場合の取扱いについても確認しておくことが大切です。

また、生活防衛資金を預金として確保しておき、余剰金は積極的に投資にまわすことも意識しましょう。

(過度な投資を推奨しているわけではなく、ご自身の資産状況や投資への理解度・抵抗感に合う方法での投資という意味です。)

弊社では、これまで幅広い年齢層のお客様からご相談を頂き、1人ひとりのお客様に合った内容をご提案させて頂いています。

もちろん、「友達がNISAを始めたと知って、NISAや投資が気になっている」といった小さな疑問や興味でも大歓迎です!

投資初心者向けのセミナーも随時開催していますので、こちらもお気軽にご参加ください。

大好評の「無料iDeCoセミナー」も随時開催中!