「ポートフォリオって何?」

「どう作ればいいの?」

この記事は、そんな疑問がある方向けの内容です。

投資を始める前に覚えておきたいことの1つに「ポートフォリオ」があります。保有資産のバランスを考えるために重要なツールですが、作り方にコツがあることを知っているでしょうか?

じつはポートフォリオは、投資を始める際の目標設定に有用なツール。ポートフォリオを作ってから投資を始めることで、資産形成に一貫性が生まれます。

そこでこの記事では、ポートフォリオの作り方と、取り入れる資産分配の3つのコツを解説します。

ポートフォリオとは保有資産の構成のこと

ポートフォリオとは、保有資産の割合を種類ごとに表す「保有資産の構成」のことです。

視覚的に分かりやすい円グラフで表されることが多く、各保有資産の構成割合によって、資産全体の傾向も把握できます。

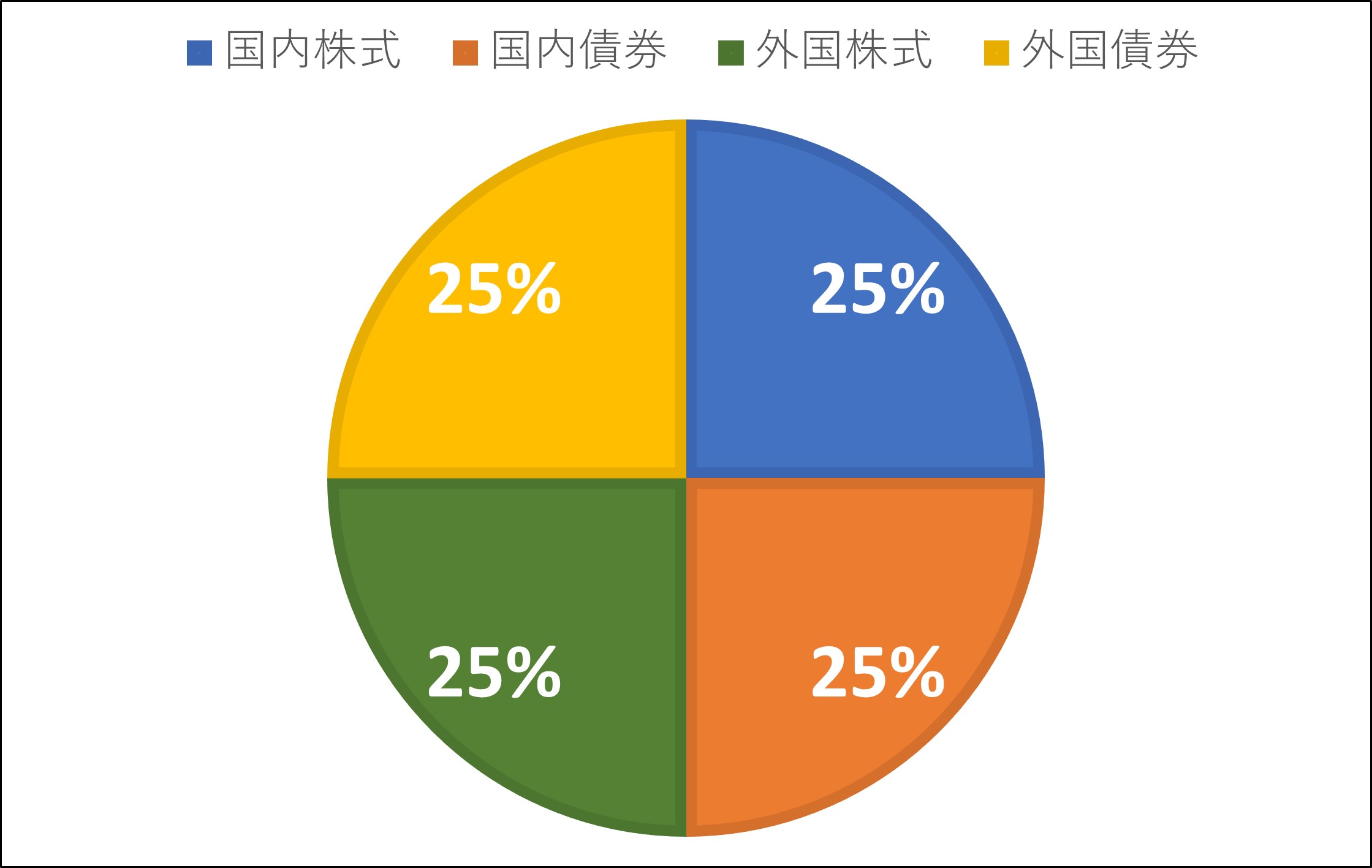

ポートフォリオグラフの例

例えば上記の場合は、国内と外国、4種類の資産を均等なバランスで取り入れています。これは元本割れリスクに配慮しつつ、長期的な利益獲得に適した配分となっています。

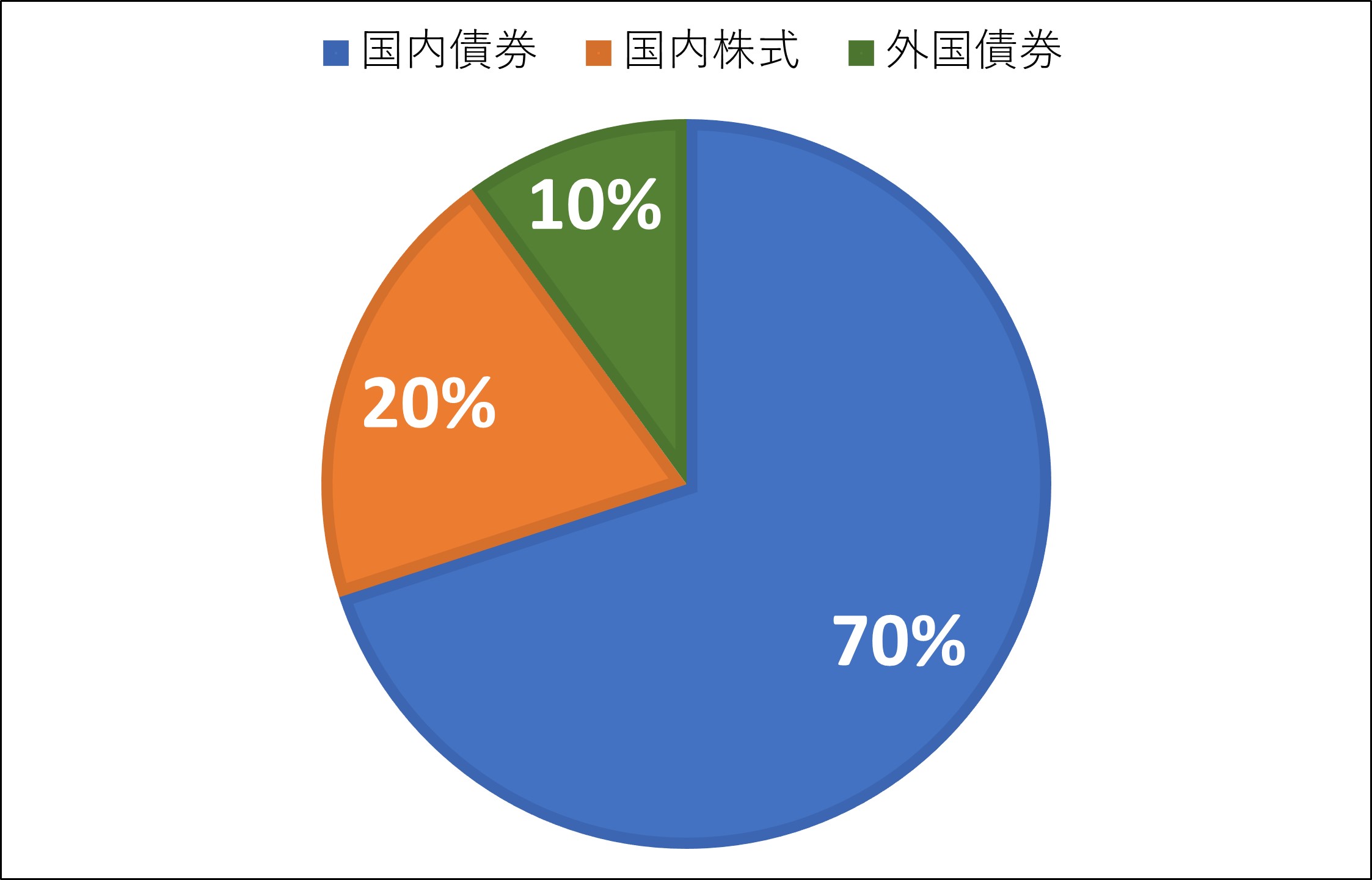

ポートフォリオの例2(安定型)

さらにリスクを抑えたい場合は、国内債券のように元本割れリスクの少ない商品割合を増やせば良いですし、逆にリターンを求める場合は、ハイリスクハイリターンな海外株式や海外債券などを取り入れる方法があります。

ポートフォリオは「こう作るべき」という決まりはありませんが、資産バランスによって期待できる効果の傾向はある程度決まってきます。

厳密には、「どのカテゴリーの資産をどれくらいの配分で保有するか」を示す金融用語はアセットアロケーションと言います。

対してポートフォリオは、金融商品・銘柄等の構成を示すものです。

しかしながら、上記2つを合わせて「ポートフォリオ」であるという認識が一般的に浸透しているため、今回はポートフォリオで統一して解説しています。

ポートフォリオの作り方

ポートフォリオを作る際には、「金融商品を買ってからポートフォリオを作る」のではなく、「ポートフォリオを作ってから金融商品を買う」ことを覚えておきましょう。

ポートフォリオは資産バランスによって期待できる効果がある程度決まるため、投資の目的から逆算して資産バランスを決める必要があります。

ここでは、投資の目標から逆算して考える、ポートフォリオ作りの3ステップを解説します。

目標と予算を決める

ポートフォリオの第一歩は目標と予算を決めるところから始まります。具体的なことを決めるのは難しいと思いますので、まずは下記の2項目を考えてみましょう。

- 目標金額:いくら積み立てたいか

- 投資期間:目標金額を積み立てるまで何年かけるか

この2項目が決まったら、目標を達成するための手法として下記の2項目を考えます。

- 投資予算:毎月または年間いくら投資に使うか

- 想定利回り:金融商品が年間何%の利益を生み出すか

例えば、10年間で300万円を積み立てたい場合、想定利回り3%(複利)で月2万2,000円積み立てていくと、9年10カ月で300万円に到達します。

これを実現するには、年間3%を安定して稼げるポートフォリオ構成を作る必要があるということになります。

取り入れる金融商品を決める

目標と予算が決まったら、国内株式や債券、外国株式などから取り入れる金融商品を決めましょう。この際重要なのは、各金融商品の特徴を理解することです。

主な金融商品の特徴

- 国内株式:期待できる利回りは比較的高いが、業績や社会情勢の影響で元本割れを起こす可能性もある。知っている企業が多く、値動きを予想しやすい。

- 国内債券:利回りは1%に満たないこともあり、リターンは低いが損をする可能性も低い。

外国株式:大きな利益を生む可能性があるが、リスクも大きい。特に新興国の株式はハイリスクハイリターンの傾向にある。 - 外国債券:日本の債券よりも利回りが大きい傾向にある。換金時の為替レートによっては為替差益を得られる可能性がある。

- 投資信託:投資の専門家が複数の金融商品を組み合わせて運用する。個人で投資するよりも専門性・安全性は高いが、運用や管理に関するコストがかかる。

- 預貯金

リターンはほぼ見込めないがリスクもほぼない。ネットバンクの中には金利0.1%程度の商品も。

中でも投資信託や債券は想定利回りが公表されているため、目標達成のために扱いやすい商品となっています。ただ、投資信託も利回りが高くなるとリスクも高くなるのは覚えてきましょう。

購入する場所や具体的な商品を決める

取り入れる金融商品まで決まったら、具体的にどこで購入するかを決めましょう。主な購入場所は下記の2箇所です。

- 証券会社:商品ラインナップが豊富。投資のプロが在籍しており情報も豊富

- 銀行:金融商品を購入することで特典が受けられるケースがある。個別株式の購入はできない

どちらで購入する場合も、アドバイスを受けながら購入できます。まずはどのような商品があるか、説明を受けるだけに訪問してみてもよいでしょう。

「説明を聞いたら買わないといけない気がする」という場合は、中立の立場にあるFP(ファイナンシャルプランナー)に相談してみるのがおすすめです。

ポートフォリオの資産配分の2つのポイント

ポートフォリオ作りのポイントとして覚えておきたいポイントとして、リスク分散と配分見直し(リバランス)の2つがあります。

ポートフォリオ作りは、目標達成のための最短距離を考えるだけでは実現は難しく、上手くいかないケースを考えることと、そのためのケアも重要。確実に目標を達成するために、3つのポイントを頭に入れておきましょう。

複数の資産を取り入れて「リスク」を分散する

ポートフォリオは目的に合わせて金融商品のバランスを決めていきますが、同時にリスク分散の面も考えなくてはいけません。

仮に、ポートフォリオに組み込んだ商品が、1つの要因により同じような値動きをするものばかりだった場合、マイナス要因が働いた場合に資産全体の価値が下がってしまう危険性があります。

これを避けるためには、1つの要因に対して異なる値動きをする商品を組み合わせることが有効です。

この考え方には「ポートフォリオの相関係数」という統計値が使われます。金融商品同士の値動きの関連性を「-1(真逆の動きをする)」から「+1(同様の動きをする)」までで表すもので、複数のマイナス相関を取る商品を選ぶことでリスクの分散ができます。なお、相関係数が0の場合は相関無しとなります。

定期的な「リバランス」をする

ポートフォリオは定期的な見直しによって割合の補正(リバランス)が必要です。

ポートフォリオは資産価値をベースに作成されるため、当初はバランスがとれていても、その後の値動きによって割合が崩れてきます。そのため、定期的に割合を算出し、理想的な割合になるようにリバランスを行う必要があるのです。

リバランスを行う頻度に決まりはありませんが、最低でも年に1回はリバランスを行いましょう。現時点での資産を把握するためにも有効です。

また、経済全体に影響を及ぼすような大きな出来事があった場合や、保有している資産に大きな値動きを及ぼす出来事などがあった場合も、必要に応じてリバランスを行いましょう。

ポートフォリオは資産の健全化に必要不可欠な存在

ポートフォリオは保有資産の割合を把握できるだけでなく、目標設定や商品決め、運用中の状況把握など、さまざまな場面で指標となる存在です。

さらに、ポートフォリオ1つでリスク管理や今後の値動きの予測もできるため、定期的にチェックすることで資産を健全な状態に保つことにも役立ちます。

個人でポートフォリオを作るのは大変ですが、大まかなポートフォリオ作りをするだけでも投資の基礎知識や商品選びの方法が身に付くので一度やってみることをおすすめします。

本格的なポートフォリオ作りは、FP(ファイナンシャルプランナー)や証券会社の窓口などで相談しながら決定することになると思いますが、ポートフォリオ作りで身に着けた知識があれば、スムーズな打ち合わせができるようになりますよ。

弊社横浜のFPオフィス「あしたば」は、iDeCo/イデコやつみたてNISA、企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo・つみたてNISA等の活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料オンラインセミナー」も随時開催中!