「老後資金は平均で2,000万円不足するというけれど、実際、私はいくら必要なの?」

この記事は、そんな疑問をお持ちの方向けの内容です。(2~3分程度でお読みいただけます)

前回解説しましたが、2018年に話題となった「老後資金2,000万円不足問題」のデータは、あくまでも「現在」かつ「全体平均」のものであるため、

誰にも当てはまる金額ではありません。

そこで、私FP安藤が不足する要素を補う独自の計算式を用いて、「年齢」「地域」「現役時の収入」別の老後資金必要額を算出しました。

単純な平均値よりもう少し踏み込んだ「自分が必要な老後資金の目安」を知っておきたい方は、ぜひご参考ください。

とにかく、“簡単に・分かりやすく”いきたいと思いますので、細かいルール・用語の説明は一部省きながら進めていきます。

必要な老後資金は人それぞれ、様々な要素で大きく異なる

老後に必要となる資金は、「現時点での年齢=老後を迎えるまでの期間」で変わってくると、前回お伝えしました。

しかしそれだけではなく、「お住まいの地域」や「現役時の収入」によっても大きく変わると言われています。

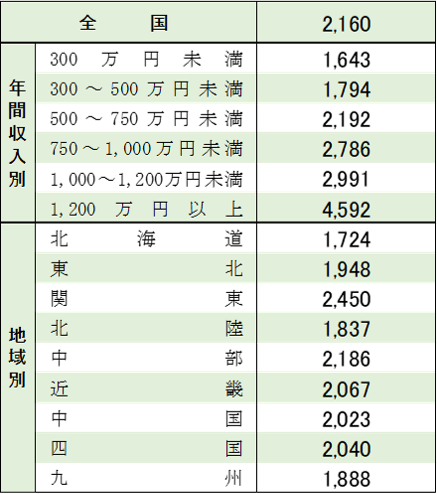

地域・年間収入別の『年金支給時に最低準備しておきたい金融資産残高』

上図は、金融広報中央委員会「家計の金融行動に関する世論調査」(2020年)でのアンケート結果を抜粋したものです。

いかがでしょう?

かなりの差が出ていますね。

「年金をまだもらっていない前提」での回答結果のため、このデータはあくまでも生活者の「肌感覚」を映し出したもの。

でも実は、こうした世論調査における生活者の「肌感覚」こそが、実態に即した必要資金の額等を把握する上で非常に参考となるのです。

FP安藤独自の試算結果

ここから、僕が独自の計算式を用いて算出した、必要老後資金について解説します。

前提条件:2,000万円不足するのは「現在70歳」の方の「全国平均」と仮定

現在の年齢によって大きく変わる

前回のおさらいになりますが、今後の物価上昇(インフレ)によって貨幣価値(購買力)が減少してくリスクをふまえると、現在の年齢によって実際に老後を迎える時に必要な資金の額は変わります。

物価上昇が年1%と仮定した場合の、必要老後資金額は次の通りとなりました。

- 70歳:2,000万円

- 60歳:2,210万円

- 50歳:2,440万円

- 40歳:2,696万円

- 30歳:2,978万円

ここまでは前回お伝えしましたが、今回は別の要素も加味していきます。

お住まいの地域(生活圏)によっても、当然変わる

前述の調査結果では、関東と東北で1.5倍以上もの金額の開きがありました。

関東と近畿の金額が明らかに多いことからも、「首都圏・近畿圏は必要な資金が大きくなる傾向にある」と推測されます。

一般生活者の肌感覚で「物価・賃料・収入の違いや、金融に関する得られる情報・選択肢等の差」が、かなり大きいものと考えてよいでしょう。

(旅行や出張をされた時、物価の違いに驚いたという方も多いはずです)

今回はあくまでも「ザックリとしたイメージを掴むため」という前提で、上記をふまえ、

一律で「首都圏・近畿圏は×1.2」「地方部は×0.9」とした結果、このような数字となりました。

首都圏・近畿圏

- 70歳:2,400万円

- 60歳:2,652万円

- 50歳:2,928万円

- 40歳:3,235万円

- 30歳:3,574万円

地方部

- 70歳:1,800万円

- 60歳:1,989万円

- 50歳:2,196万円

- 40歳:2,426万円

- 30歳:2,680万円

※大変恐縮ですが、今回は分かりやすくするために首都圏・近畿圏以外は「地方部」としました。首都圏・近畿圏のエリア内でも「都市部」「地方部」といわれる市区町村がありますし、それ以外のエリアでもあるはずですが、その点は考慮しない大枠での話とご理解くださいませ。

現役時の収入(所得)は、老後資金の必要額に直結!

そして、次に大きいのは「現役の時の収入(所得)」という要素です。

なぜだと思います?

簡単に言えば「収入が増えると、支出も増える」からです。

これは僕が10年以上に渡りFPとして様々なご家庭のコンサルティングをしてきた「現場感覚」でも明らかですが、

「年収が高いほど支出も大きい」傾向にあります。

お金に対する価値観は人それぞれなので、高いから良い・低いから悪いということは一切ありませんが、、、

どう考えても「年収1,000万円の人」と「年収300万円の人」の『お金の使い方』は、同じではないケースがほとんどではないでしょうか。

実は、この『お金の使い方』は『お金に対する感覚』と言ってもよく、老後のステージに突入したからといってそう簡単に変わるものではありません。

なので、「現役時の年収が高いほど老後の支出が大きくなるので、必要な老後資金も増える」という傾向が間違いなく存在するのです。

これは100%全員に当てはまるものではありませんが、一般論としてはぜひ認識しておくことをお勧めします。

今回、僕が必要老後資金を算出する際に「現役時の年収」別で用いた乗数は下記の通り。

- ~300万円未満 ×0.6

- 300~500万円未満 ×0.8

- 500~750 万円未満 ×1

- 750~1000万円未満 ×1.2

- 1000~1200万円未満 ×1.5

- 1200~1500万円未満 ×2

前述の調査結果を参考にしつつ、僕の現場感覚をふまえた数値です。

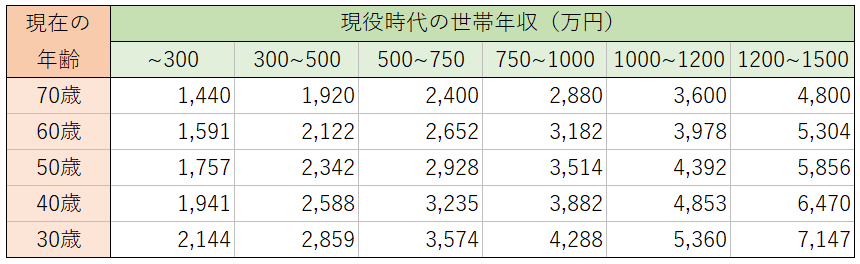

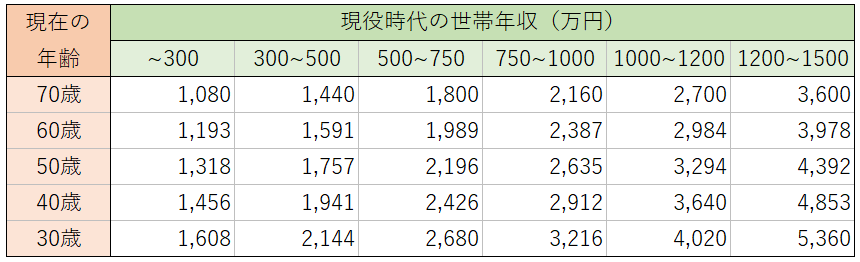

【保存版】必要老後資金の早見表

上記3要素・乗数を織り込んだ計算式によって算出した金額をまとめると、このようになりました。

首都圏・近畿圏

地方部

エリアを2つにしか分けていませんし、年齢・現役時代の世帯年収の幅(レンジ)もかなり広いので、繰り返しますがザックリとしたイメージを掴むためのものです。

という質問に関しては、現在の年齢・お住いのエリア・収入に加え、家族構成・貯蓄状況・マネープラン・お金に対する考え方など様々な要素によって答えが変わってきます。

気になる方は細かくヒアリングさせていただいた上でアドバイスいたしますので、弊社のFP相談(初回カウンセリング)サービスをご利用ください。

終わりに

いかがでしたでしょうか?

こんなことを言うのもなんですが、、、

今回のお見せした必要老後資金早見表は、我ながら「かなり実態に沿っているもの」と考えています。

僕のFPとしての肌感覚に加え、老後資金2,000万円問題のデータと各種調査のデータをMIXしたので、かなり実態を反映していると感じるためです。

とはいえ、あくまでも一般論。

繰り返しますが、実際に必要な老後資金は様々な要素によって異なりますし、物価上昇(インフレ)など不確定な部分もあります。

過度に楽観視するのも悲観視するのも良くないことですので、みなさんそれぞれの「今できること」に取り組んでいただくのがベストかと思います!

ただし、「このままでは確実に足りない」と感じた方は、ぜひこれを機になんらかのアクションを起こしましょう。

iDeCo(イデコ)やNISAなど国の制度を使った「少額からできる積立投資」は、老後資金を着実に積み上げていく方法の『王道』です。

ぜひ一度弊社のセミナー等もご利用いただき、「新たな一歩を踏み出すキッカケ」にしてくださいね。

弊社横浜のFPオフィス「あしたば」は、iDeCo/イデコやつみたてNISA、企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo・つみたてNISA等の活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料オンラインセミナー」も随時開催中!