「勤務先の確定拠出年金(企業型DC/401k)の運用商品でパッシブ(インデックス)型・アクティブ型という分類があるけど、何がどう違うのかな…」

「つみたてNISAやiDeCo(イデコ)の商品はパッシブ(インデックス)型とアクティブ型から選べるけど、結局どっちがいいの?」

今回は、そんな疑問にお答えする内容です。

国の制度である確定拠出年金(iDeCo /イデコ、企業型DC / 401k)やつみたてNISAは、原則として「投資信託(ファンド)」で積み立て投資・運用をしていくことになります。

前回から「投資信託の種類」について解説していますが、今回は多くの方が投資信託選びの際に戸惑う「パッシブ(インデックス)型」と「アクティブ型」の違いについて見ていきます。

(本当はかなり細かい分類方法があるのですが、今回は「初心者の方が運用商品を選ぶ上で最低限必要な知識」をお伝えします。

とにかく「簡単に・分かりやすく」いきますので、細かいルール・用語の説明は極力省き、ニッチな商品や分類についての解説はいたしません。どうかご容赦ください。)

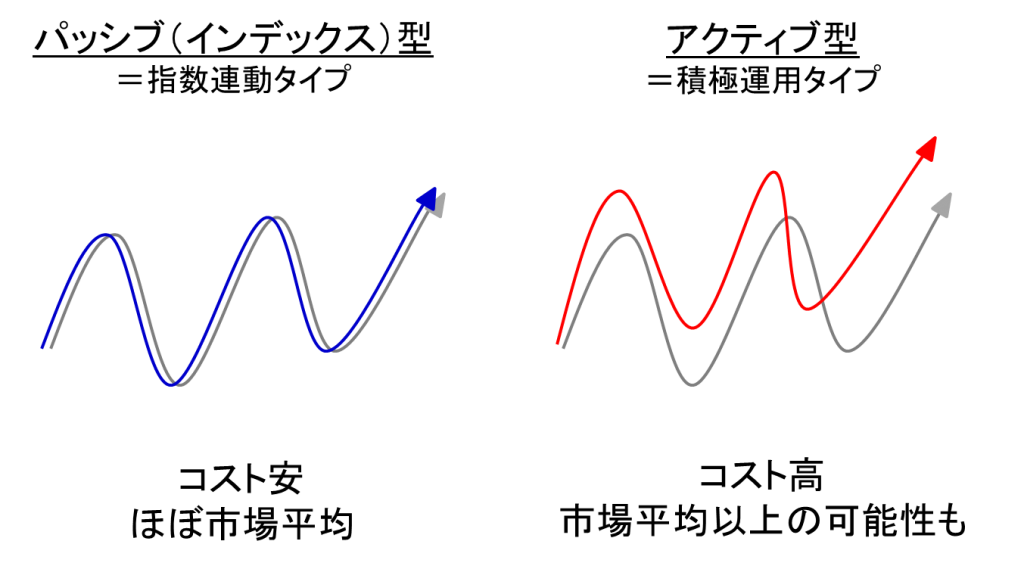

「パッシブ(インデックス)型」と「アクティブ型」の違い

仕組みの違い

パッシブ(インデックス)型は株価指数に連動した投資成果を目指す

パッシブ型は、株価指数*と連動した投資成果(リターン)を目指す投資信託です。(パッシブファンドともいわれます)

※株価指数のことをインデックスというので、「インデックス型投資信託(インデックスファンド)」と呼ばれています。

株価指数についてはこちらの記事で解説しましたが、「特定の株式市場に上場している企業全体の株価」や「ある一定の条件で抽出した企業の株価」を平均化したものです。

パッシブファンドは、株価指数と連動した成果を目指し、「特定の株式市場等の株式を均一的・機械的に売買することで、株価指数を算出する時のように平均値をとる仕組み」になっています。

アクティブ型は株価指数を上回る投資成果を目指す

アクティブ型は「積極運用型」ともいわれ、上記の株価指数(=市場等の平均値)を上回る投資成果を目指す投資信託です。(アクティブファンドともいわれます)

こちらはパッシブ型のように平均的な投資をするのではなく、ファンドマネージャーやアナリストなどの「投資・運用の専門家(プロ)」が目利きをして運用するファンド。

具体的には、丁寧に投資先の候補となる企業や国を調査・検証した上で、「より成長が見込める・利益を生み出す投資先(銘柄)」を発掘し、実際に株式・債券等の売買を実行します。

もちろんですが「最初に選んでお終い」ではなく、日々運用成果を高めるための工夫がなされているので、その時の情勢に合わせた投資先の入れ替えや売買等が機動的に行われています。

コストの違い

パッシブ(インデックス)型は相対的にコストが安い

投資信託は「投資・運用をプロに任せるもの」である以上、ほぼ必ず何らかのコスト(手数料)を負担することになります。

しかしパッシブ型は機械的・均一的に投資を実行する仕組みなので、ほとんど人の手がかかりません。

そのため、「信託報酬」という”運用を任せることに対するコスト(手数料)”が相対的に安くなっています。

(一部の金融機関・仲介業者でかかる「購入時手数料」も、ほぼゼロに抑えられています。購入時手数料はその商品に関する提案・説明を受けた対価として払うものですが、パッシブ型は平均的な投資をする商品なので「説明の手間がかからないだろう」という考えがあるためです。)

アクティブ型は相対的にコストが高い

アクティブ型は、前述のとおり「プロが目利きをする商品」ですから、運用に際してそれ相応の人件費がかかっています。

そのため、前述の「信託報酬」が相対的に高くなっています。

(「購入時手数料」も、細かい商品の特徴等を説明する必要があることから、対面営業の金融機関・仲介業者では高めの設定です。)

期待できる投資成果の違い

パッシブ(インデックス)型はほぼ市場平均通りの投資成果に

パッシブ型は株価指数と連動させることを目的とした商品で、投資家から預かったお金を指数に採用されている投資先(銘柄)へ均一に振り分けています。

実際に市場での売買が伴いますので、理論値である指数と100%連動することはないですが、「限りなく近い動き」になるのは確かです。

そのため、良くも悪くも「ほぼ市場平均通り」になりますから、

「●●指数が上がれば、●●ファンドも同じように上がる」

「▲▲指数が下がれば、▲▲ファンドも同じように下がる」

ということになるのです。

アクティブ型は市場平均を上回る期待も

人の手をかけてコストもかかる分、平均以上の成果を出すことがアクティブ型投資信託です。

アクティブ型の運用を担当するファンドマネージャーやアナリストも、自分の収入・生活がかかっていますし、何としてでも市場平均を上回る成果を出せるよう日々全力を尽くしています。

(投資運用の世界では、結果が出せなければ本当にクビになってしまうと聞いています。言い方は良くないかもしれませんが、確かに、市場平均以上の成果が出せなければ存在意義がないわけですから…)

とはいえ、投資・運用の世界に「絶対」はありませんから、逆に市場平均を下回ってしまう可能性もありますので、その点はよく理解しておく必要があるでしょう。

「パッシブ(インデックス)」と「アクティブ」、どっちがいいの?

「どちらが絶対に良い」はない

パッシブ型とアクティブ型の関係は、「かたやコストが安く、かたやコストが高い」「かたや市場平均通りの期待値しかなく、かたや市場平均を上回る期待値もある」というものですから、一長一短があります。

なので、「どちらかが絶対に勝っている・劣っている」ということはあり得ません。

投資家自身の考え方やiDeCo等の「利用しようとしている制度内の選択肢」等をふまえ、「自分にあったものを選ぶ」のが正解といえるでしょう。

「コストが安いからパッシブを選ぶべき」という判断が正しいとは限らない

パッシブファンド(インデックスファンド)は、「コストの安さが一番の魅力」と言っても過言ではありません。

そのため、

最終的に市場平均を上回る保証がなく、高いコストを払うアクティブファンドよりも、

「少なくともほぼ平均値通りの成果を得られて、安いコストで済むパッシブファンドの方が合理的」

という考えをお持ちの方も多くいらっしゃいます。

実際、マネーに関する雑誌・書籍やインターネット上の記事でも、このような文言をよく目にします。

一般の人が投資するならパッシブだ!

インデックスが最も合理的。アクティブを勧めてくる人には気をつけろ。

しかしながら、これは必ずしも正しいことではないので、注意が必要です。

投資・運用は、あくまでも結果論でしか成果の良し悪しは判断できません。

当然パッシブを選んだ方が結果的に良かったというケースもあると思いますが、「高いコストを払ってでも自分が信頼のおく●●ファンドを選んだ結果、十分な成果を得られた」というケースもざらにあります。

何でもそうですが、1つの側面しか触れていない情報は信ぴょう性がないか、何らかの裏があるかもしれません。(その情報を書いている人が、自身のビジネスに誘導しようとしている場合など)

ご自身の身を守るために、ある程度疑ってかかる必要もあると覚えておいてください。

※もちろん全ての情報がそうではありませんし、世の中の書籍や記事等でとても有益なものはたくさんあります。

ということで、パッシブ・アクティブを選ぶときは、あまり偏った情報だけを頼るのではなく、様々な事情をふまえ総合的なアドバイスをしてくれる専門家の意見も参考にすると良いでしょう。

(そもそも、投資・運用について検討するとき全般において言えることですよ!)

「テーマ型」のアクティブファンドには要注意

逆に、アクティブファンドに関する情報では、テーマ型とよばれるものには注意が必要です。

テーマ型とは、例えば「AI」「宇宙」とか「新興国」など、何らかのテーマを決めて投資先を意図的に絞り込んでいるファンドです。

そうしたファンドの全てが悪いという訳ではないのですが、注意はしておいてください。

実際、過去に「これからはシェールガスだ!」とか「ブラジルだ!」といったテーマで作れられた商品は、ほとんどが無残な結果となっています。

そうなる可能性がある理由は下記の通り。

- なんとなくキャッチ―なので多くの人が買う(多くの営業マンが勧める)ものの、少し利益が出たら解約する人が続出しやすい。(投資家&営業マンが短期志向)

- そうして資金が少なくなったファンドは、プロが頑張っても良い運用成果を出しづらくなる

- そもそも、投資対象が絞られ過ぎているので、投資対象全体が伸び悩み始めればジリ貧になる

初心者の方からすると、上記理由自体が「?」と感じてしまうかもしれませんが、だいぶ細かい話になるのでここでは詳細の解説は省かせていただきます。

何れにしても、こうした特徴のあるアクティブファンドが乱立した時代があったことから、前述の「アクティブを勧める人が悪だ」という論調があったのも事実です。

(なので、先ほどのような記事を書いている人の意見を完全に否定しようとは思いません)

また、テーマ型のコストは「高め」の傾向にありますので、その点もふまえて総合的に判断する必要があるでしょう。

くれぐれも、「なんとなく儲かりそう!」という短期志向で選ぶことのないようにしてくださいね。

まとめ

以上、パッシブ(インデックス)型とアクティブ型の投資信託について、いろいろな視点から解説しました。

繰り返しますが、投資・運用の世界に「絶対」はありません。

どちらを選んでも、最終的な得られる成果は「結果論」でしか分かりませんから、

というのが僕の意見です。

それより、「早く初めて、長く続ける」ことによって得られる投資成果の方が、遥かに大きいと思いませんか?

どの商品を選べばいいのだろう… もっと勉強しなきゃ…

といっているうちに1年,2年と時が経てば、その分「投資期間」は失われます。

いろいろ徹底的に調べて、この商品が良さそう!

と始めても、またすぐに違う商品に乗り換えたりする人は、やはり「投資期間」は長くとれません。

ちょっと失礼な言い方かもしれませんが、上記のケースは「お勉強好き」の人に”あるある”の話でして、、、

実際のところなかなか思うように投資成果を得られていない方がほとんどです。

ぜひ、この記事を最後まで読んでいただいた方には、細かい勉強よりも

資産づくりを「早く始めて、長く続ける」ことを実践していただきたいと思います。

制度や商品の選び方など、私たちはしっかりサポートできますので、お気軽にご相談ください。まずはセミナーからでもOKですよ!

弊社横浜のFPオフィス「あしたば」は、5年前の創業当初からiDeCo/イデコや企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料iDeCoセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓