「住宅ローン控除はどのように変わる?」

「年収の壁は、また変わるの?」

「子ども向けのNISAが復活すると聞いたけど、本当?」

この記事は、そんな疑問がある方向けの内容です。

2025年12月19日に、与党の自民党・日本維新の会により「2026年度(令和8年度)の税制改正大綱」が発表されました。

税制改正大綱(ぜいせいかいせいたいこう)とは、一言でいえば

「翌年以降の増税や減税、新税の創設といった税制改正をまとめた文書」

のことです。

与党の税制調査会が策定し、それを基に政府が税制改正法案を作成→通常国会へ提出。基本的には、大綱の内容をベースに法案は成立する流れとなっています。

項目は個人(家計)向け・法人(企業)向けで分かれ、多岐に渡りますので、この記事では一般生活者への影響が大きい部分を中心に、ポイントをお伝えします。

(とにかく、“分かりやすく”いきたいと思いますので、細かいルール・用語の説明は一部省きながら進めていきます。ご容赦ください。)

2026年度(令和8年度)税制改正大綱で注目すべきポイント

今回の税制改正大綱で、一般生活者に注目していただきたいポイントは下記の通りです。

- 税制上の「年収の壁(カベ)」が178万円に引き上げ

- 18歳未満の未成年者向けNISA(こども支援NISA/こどもNISA)の創設

- 住宅ローン控除の延長と拡充

- 仮想通貨(暗号資産)で利益を得たときの課税ルール変更

- 自動車購入時・車検時にかかる税金のルール変更

- その他(企業の食事代補助の非課税枠拡大、ふるさと納税特例控除額の上限設定など)

全体的に減税政策が多く、国からすると減収となる分の財源をどのように確保するのか明確でない点も多いため、「バラマキ」という批判の声も出ています。

自民党は日本維新の会と連立政権を樹立することで衆議院では過半数を確保しましたが、参議院では過半数に満たず、予算案を成立させるために野党の協力を得る必要があり、国民民主党の掲げる「年収の壁の引き上げ」などを受け入れたことも影響しているのでしょう。

国の財政規律が大きく緩むと様々な弊害が出るため今後どうなるか不透明な部分もありますが、税制改正大綱で決まったことは基本的に実現する可能性が高いため、多くの生活者に影響があるポイントは確認しておくことをお勧めします。

何がどう変わる予定なのか、注目していただきたい項目の概要を解説しますので、ぜひ最後までお読みください。

①年収の壁の引き上げ

年収の壁とは

そもそも「年収の壁」とは何でしょうか? ザっとだけ確認しておきましょう。

この壁には「税金」と「社会保険」という2つの側面があります。

税金は、パート・アルバイトなどの給与所得者に付与される「給与所得控除」が2025年より最低保障で65万円、だれでも付与される「基礎控除」が特例分を含め最大95万円となっているので、収入が160万円を超えると所得税の負担が発生します。

また、一定収入以下の配偶者を扶養していると本人の税金を減らすことができる「配偶者控除」と、同じく一定収入以下の子を扶養していると本人の税金を減らすことができる「扶養控除」「特定扶養控除」もあり、配偶者や子の収入次第で本人の税負担が増えることになります。

社会保険は、会社員・公務員の配偶者が本人の扶養に入ることで、国民年金保険料や健康保険料の負担を免れることができるのですが、一定の収入や就労時間を超えると「扶養から外れる」「自分で社会保険に加入して保険料を納める」ことになり、結果として手取りが減る可能性があります。

こうした税金と社会保険上の負担が発生するかどうかの基準となる「一定の収入」を、“壁”と呼んでいるわけですね。

※税制改正大綱は、文字通り税金の部分だけの改正方針を示しています。

パート・アルバイトの非課税収入限度額は178万円にアップ

今回の税制改正大綱で、前述の「給与所得控除」と「基礎控除」を『直近2年間の消費者物価指数(CPI)の上昇に連動させて2年に1回見直す』仕組みを導入することになりました。

CPIは2024~2025年に6%上昇したため、給与所得控除のうち最低保障部分と基礎控除のうち本則部分を4万円ずつアップさせることに。

加えて給与所得控除は最低保障部分に特例を設けてプラス5万円、基礎控除は元々の特例部分をさらにプラス5万円となり、合計すると以下のようになりました。

給与所得控除:65万円→74万円(+9万円)

基礎控除:95万円→104万円(+9万円)

結果、所得税が非課税で済む収入の限度額は、現行の160万円→改正で178万円にアップした(+18万円)ということです。

縮小の可能性もあった「16~18歳の子の扶養控除」は現状維持

2024年10月から児童手当の支給対象が高校生まで拡大したため、16~18歳の子を扶養する親が受けられる38万円の所得控除である「扶養控除」は、元々25万円に縮小される方針でした。

しかし、前回の税制改正大綱ではその縮小は見送られ、今回も同じ方針が維持されることになりました。

②未成年者もNISA(ニーサ)を使えるようになる!

未成年者向けNISA(こども支援NISA/こどもNISA)が創設される

2023年までの旧NISA制度では18歳未満の未成年者向けに「ジュニアNISA」が用意されていましたが、引き出し制限が厳しく使い勝手が悪いことから普及せず、そのまま廃止となりました。

2024年以降に新NISA制度がスタートした際も未成年者向けの新たな仕組みが検討されましたが、過去の普及率の低さと「未成年者の非課税投資制度は親や祖父母からの贈与資金が原資になるため金持ち優遇になる」という懸念もあり、見送りに。

しかしここにきてようやく、より多くの世帯が「物価上昇対策として投資・運用に取り組む」ことができるよう、18歳未満の未成年者にも一定の要件のもとでNISA制度を開放することが決まったのです。

正式名称は未定ですが、「こども支援NISA」や「こどもNISA」になる可能性があります。

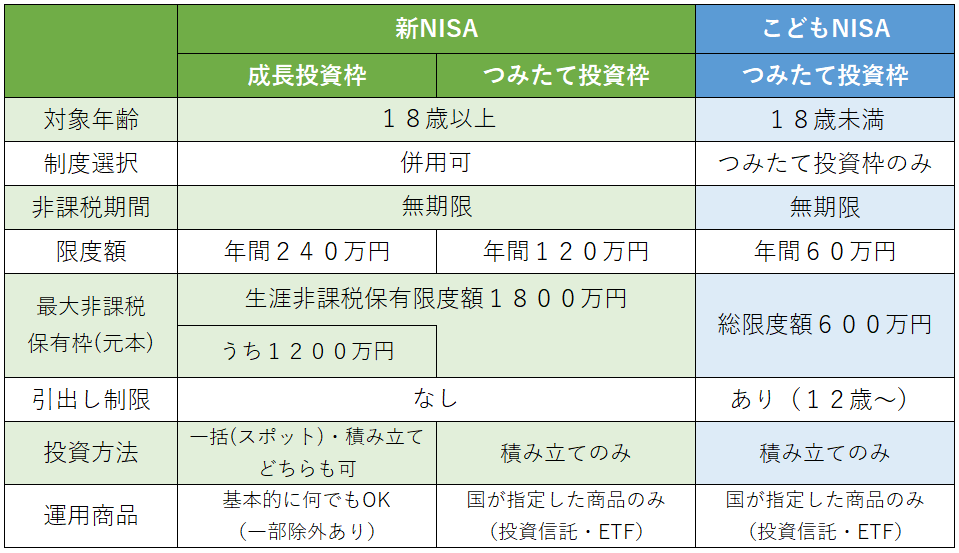

成人向け新NISAとの違い

図のように、成人向け新NISAの「つみたて投資枠」のみを一部制限付きで利用できる形になりました。

成人向け新NISAとの違いは、以下のとおりです。

- 年間限度額が60万円

- 総限度額が600万円

- 12歳から引出しが可能(11歳までに引出すと利益に対して課税される)

シンプルに、金額が少ない&引出し制限があるとだけ理解しておけば良いでしょう。

祖父母から御祝いでもらったお金やお年玉を月1万円ずつ積立投資に回していくだけでも、預貯金で眠らせておくよりはるかに運用効率が上がります。

18歳未満の未成年者の子を持つ親御さんは、必ずこどもNISA口座を開設しましょう!

なお、3つ目の引出し制限は「子ども名義の資産を運用するので、子どもが小さいうちに親が勝手に引出して使ってしまうのを防ぐ」という趣旨のようですが、そもそも親や祖父母が贈与した資金を運用するわけですし、扶養者である親の裁量で引出すことに制限を設けるのはいま一つしっくりこないというのが個人的な見解です。

ジュニアNISAも引出し制限がネックで普及しなかったので、余計な制限はかけずに使い勝手を良くするよう、今後の思い切った改善を願います。

③住宅ローン控除の延長と拡充

現在の「住宅ローン控除(減税)制度」は2025年末までの入居を期限としていましたが、2030年末まで5年間延長されることになりました。

住宅ローン控除は、新築または中古の住宅を購入した際に、一定期間&一定額の所得税・住民税を減らしてもらえる(=控除)制度です。

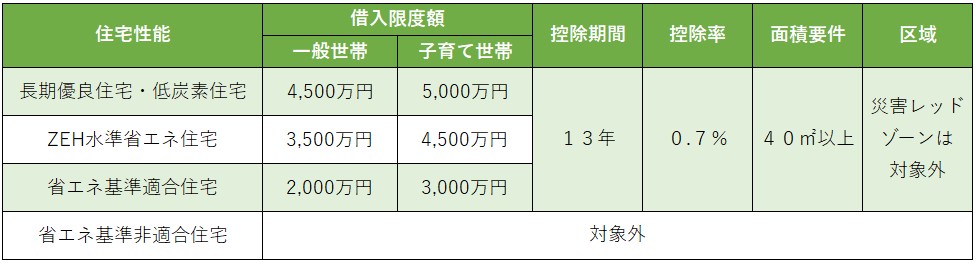

2026年以降は、以下の内容で控除を受けることができます。

※子育て世帯とは、19歳未満の子がいるか、夫婦のいずれかが40歳未満の世帯を指します。

「新築」の住宅ローン控除内容

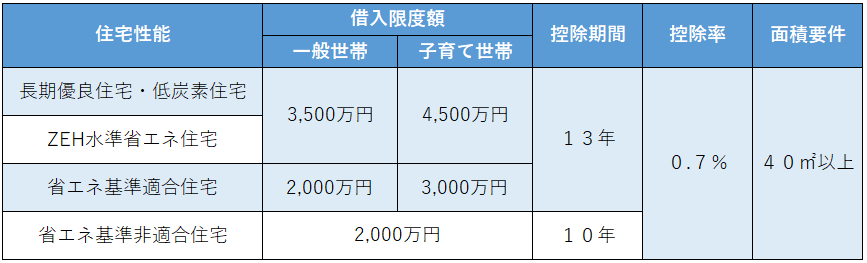

「中古」の住宅ローン控除内容

長期優良住宅・低炭素住宅といわゆるZEH水準省エネ住宅については、新築でこれまでの水準を維持、中古は拡充となっています。

しかし、新築の省エネ基準適合住宅の区分は借入限度額=控除限度額が引き下げとなっており、図には記載がありませんが、省エネ基準適合住宅でも2028年4月以降は対象外となりました。

2050年のカーボンニュートラル実現に向けて、より高い性能の住宅の建築・購入を促す内容となっています。

ここまで図と文章で解説した内容と重複しますが、新築は中古に比べて注意点が多く、以下を把握しておきましょう。

<「新築」住宅特有の注意点>

- 災害レッドゾーンと呼ばれる、土砂崩れや浸水などの災害リスクが高い地域の新築物件は対象外

- 省エネ基準非適合住宅(一般住宅)は対象外

- 省エネ基準適合住宅でも2028年4月以降は対象外

なお、中古住宅はこれまでは50㎡以上という要件がありましたが、新築と同様の水準に改正されました。

昨今の物価上昇を受けて新築価格も高騰していることから、中古住宅の購入を支援する意味合いもあるものと思われます。

④⑤⑥その他の改正ポイント

上記以外にも、一定の割合で生活者の方が影響を受けるであろう改正点をお伝えします。

仮想通貨(暗号資産)で利益を得たときの課税ルールが有利に!

これまで、ビットコインやイーサリアムなどの仮想通貨(暗号資産)で利益を得た場合は「雑所得」の区分で課税されるルールで、給与所得や事業所得などと合算して税率が上がっていく総合課税方式。

最高税率が55%と高く、投資家が利益確定・現金化するうえでの大きなハードルでした。

それを、2028年以降は一律20%の課税とすることになりました。

自動車購入時・車検時にかかる税金のルール変更

今回の改正で、自動車を購入する時の「自動車税・環境性能割」が廃止されます。

割という名称ですが払う税金の名称でしたので、それがなくなるということは減税措置です。

それに対して、年1回の「自動車税・種別割」は、電気自動車(EV)などで増税になります。

また、車検の時に払う自動車重量税について、EVなどに車体が重いほど増税になる見込み。

自動車に関する改正はカーボンニュートラル政策と逆行するとも言われています。

企業の食事代補助の非課税枠拡大

企業が従業員の福利厚生として提供するランチなどの「食事代補助」について、これまでは1人1か月あたり3,500円の非課税限度額が定められていました。

1984年からずっと同じ金額で昨今の物価高に対応できていないとの判断で、約40年ぶりに7,500円へと引き上げになります。

主に大手企業かと思いますが、食事代補助を手厚くする企業が増えそうですね。

ふるさと納税特例控除額の上限設定

ふるさと納税で「特例的な税額控除」を受けられる上限額が収入によって決まることは、ご存知の方も多いはずです。

実はこの上限額、年収が増えれば増えるほど上がっていく仕組みで、高所得者を優遇すると批判が多くありました。

そこで今回、前述の特例的な控除額に上限を設けて、193万円にすることに。

とはいえ、年収1億円以上の人が影響を受ける改正ですので、ほとんどの人は豆知識としておけば十分ですね。

終わりに

いかがでしたか?

年収の壁の引き上げや未成年者向けNISAの復活など、長期的に見て私たち生活者の家計にはプラスとなる改正が多いように思います。

ただ、バラマキ的な批判が多いのはごもっともで、中長期的に見て若年層にそのツケが回らないよう、財政の規律は保つよう政治に期待したいですね。

なお、税制改正大綱は毎年12月10~20日頃に発表されます。年末は欠かさずチェックすると良いですよ^^

最後までお読みいただき、ありがとうございました。

※今回の税制改正大綱は国会で法案として可決された訳ではなく、100%の決定事項ではありません。その点は十分ご注意ください。

執筆者:FP安藤宏和

弊社横浜のFPオフィス「あしたば」は、iDeCo/イデコや新NISA、企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo・つみたてNISA等の活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料オンラインセミナー」も随時開催中!