「クラウドファンディングは様々なやり方があると聞いたけど、よく分からないから簡単に説明してほしい」

「クラファンの種類・分類による違いは?」

この記事は、そんな疑問・ニーズにお答えする内容です。

おそらくほとんどの人が、クラウドファンディングという言葉を耳にしたことがあると思います。

寄附に近いイメージが強いかもしれませんが、実は様々なタイプが存在していて、資産運用の選択肢にもなり得ます。

具体的にどのような種類&特徴なのか、ザックリと解説しますので、クラウドファンディングに興味がある方はぜひ最後までお読みください。

クラウドファンディングとは

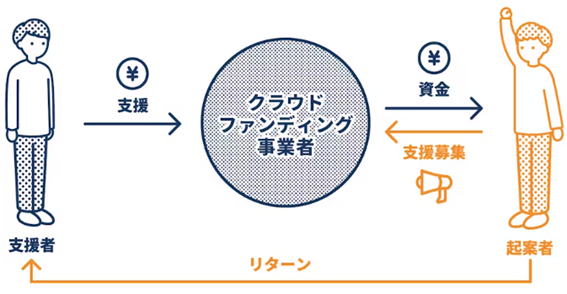

クラウドファンディング(通称:クラファン)は、「群衆(crowd)」と「資金調達(funding)」を掛け合わせた造語で、

「インターネット上で不特定多数の人から資金を募ること」を意味します。

資金を募りたい(調達したい)人が起案者となって「●●のためにお金が必要だ」とプロジェクトを立ち上げ、支援者・投資家がお金を出す。というのが大まかな流れです。

※厳密にはインターネットを介さずに各種イベントなどプロジェクトの必要資金を募ることも含まれますが、一般的にはインターネット経由の資金調達手段を指します。

クラウドファンディングは2000年代に米国で始まり、「Kickstarter」や「Indiegogo」などのプラットフォームを中心に急拡大。

日本では2011年にリリースされた「CAMPFIRE」や「READYFOR」が有名で、東日本大震災が発生した年であったこともあり、寄附をする際の選択肢として拡大していきました。

しかし、クラウドファンディングは「寄附」を前提としているわけではなく、様々な種類があります。

大きく分けると「寄附型」「購入型」「投資型」で、更に投資型は「融資(貸付)型」「株式型」「ファンド型」の3つに細分化されます。

- 寄附型

- 購入型

- 融資(貸付)型

- 株式型

- ファンド型

以上5種類のクラウドファンディングについて、1つ1つ特徴を見ていきましょう。

寄附型クラウドファンディング

寄附型のクラウドファンディングは、「自治体や団体が募金を呼びかけるような形でプロジェクトを起案し、支援・応援したい人が寄附をする」という仕組みのクラウドファンディングです。

具体的なプロジェクト例としては、被災地・復興支援、特定の社会課題解決など、社会貢献性の高いものが多くなっています。

このタイプは通常の寄附・募金に近く、商品や分配金などのリターン(見返り)は原則として発生しません。

純粋に、「応援したい」「少しでも役に立ちたい」といった思いを、インターネット経由で手軽に届けることができる仕組みです。

ただし、一定の要件を満たすと「寄附金控除」を受けることができ、税制上のメリットがあります。

購入型クラウドファンディング

(出所:CAMPFIRE)

購入型クラウドファンディングは、「商品やサービスを開発するための資金を調達したい人・企業がプロジェクトを起案し、資金を出した支援者は開発された商品やサービスを受け取ることができる」という仕組みです。(金銭的なリターンはありません)

金融機関から融資を受けたり投資家から出資を受けるには、信用力や時間的な高いハードルがありますが、購入型クラウドファンディングは比較的手軽に資金調達が可能なので、起案者側にとって「こんなのを作ってみたい」という思いを実現しやすくなります。

具体的なプロジェクトとしては、「●●産のクラフトビールを作りたい」「●●のサプリを開発したい」「地域の●●を復活させたい」など、本当にたくさんの分野・目的で立ち上げられています。(社会貢献性の高いものも多いです)

支援者にとっては商品やサービスを通常通り購入する感覚に近いですが、数量が限られている限定感や割引価格で買えるお得感、そして「応援をしている」という実感を得られることも大きなメリットと言えるでしょう。

なお、「オールオアナッシング(All or Nothing)型」と「オールイン(All In)型」という2種類の募集方式があります。

前者は募集期間内に目標金額が集まった(達成した)場合のみプロジェクトが成立し、後者は目標金額に届かない場合も一人でも支援者がいればプロジェクトが成立します。

融資(貸付)型クラウドファンディング

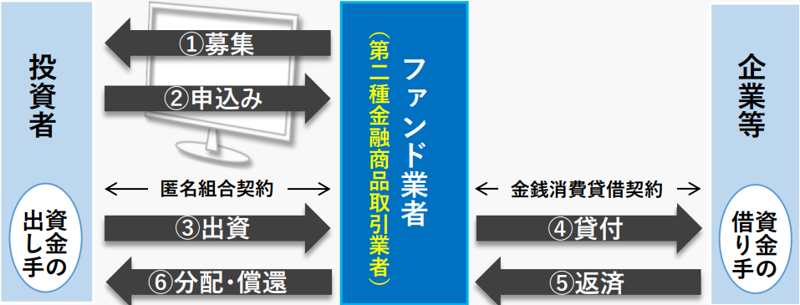

(出所:金融庁)

融資(貸付)型クラウドファンディングは、「資金を調達したい企業などがプロジェクトを起案し、個人投資家がお金を融資して利息収入を得る」という仕組みです。(ソーシャルレンディングとも呼ばれます)

こちらは「投資型」の中の1分類で、これまでの「寄附型」「購入型」と違い金銭的なリターンを目的として資金を提供するもの。投資・運用を目的とした金融商品の買付に近い存在です。

中小企業やスタートアップが資金調達をしたい時、銀行などの金融機関から融資を受けるには信用力と金額的・時間的なハードルがある中で、それをカバーする別の資金調達手段として有効と言えます。

その分、銀行融資からすると事業者側は高い金利を負担しているので、資金を提供する個人投資家にとっては銀行預金よりも高いリターンを得られる可能性が高くなります。

ただ、この融資(貸付)型クラウドファンディングは金銭的なリターンが期待できる反面、元本割れリスクがあります。

企業等の借り手が破綻してしまった場合などは、「デフォルト」となって融資した元本が戻ってこない「貸し倒れ」が発生する可能性があるわけです。

融資型(貸付型)クラウドファンディングのプラットフォームを運営する事業者は、厳格な審査を実施して担保を要求するなどして「貸し倒れリスク」の軽減に努めますが、100%元本保証でありませんので、「ミドルリスク・ミドルリターン」の投資方法として理解しておくべきでしょう。

株式型クラウドファンディング

株式型クラウドファンディングは、「上場していない(未上場)企業が資金を募り、出資した投資家がその株式(未公開株)を取得する」という仕組みです。

東京証券取引所などに上場している企業の株式は、証券会社の口座を開設すれば簡単に取得できますが、未上場企業の株式は取得できません。

それを可能とするのが株式型クラウドファンディングであり、上場前のスタートアップ企業など応援したい企業への出資が可能となります。

こちらも「投資型」の中の1分類で、金銭的なリターンを目的として資金を提供するものです。

未上場企業が上場を果たしたり、M&Aでバイアウトした場合には、10倍以上の大きなリターンも期待できます。

しかしそれまでには長い年数を要することがほとんどですし、実現する保証もありません。上場・M&A以外には基本的に売却もできず、ハイリスクな投資手法であるという認識を持つべきと言えるでしょう。

ファンド型クラウドファンディング

ファンド型クラウドファンディングは、「新規事業の立ち上げなどのために起案者がプロジェクトを起案し、出資した個人投資家が出資額に応じた分配金を受け取る」という仕組みです。

融資(貸付)型・株式型と同じく「投資型」の中の1分類で、金銭的なリターンを目的としたクラウドファンディングですが、「売上などの事業実績によってリターンが変動する」という点が他と大きく異なります。

また、その事業で開発された商品やサービスを割引価格または無料で受け取ることができる場合もあり(分配金に加えて)、他の投資型クラウドファンディングにはない魅力と言えます。社会貢献性の高いプロジェクトが多い傾向もあるようです。

ただし、こちらも投資型の1分類というだけあってリスクがあり、事業実績によっては分配金が減少して想定通りのリターンが得られない可能性もあります。

ファンド型クラウドファンディングは他の種類に比べて日本ではまだ市場規模が小さく、プラットフォームも少ないというのも特徴の一つです。

終わりに

いかがでしたか?

「クラウドファンディング」にも様々な種類があり、目的によって使い分ける必要があるということをご理解いただけたかと思います。

今回はそれぞれの具体的なやり方やメリット・デメリット・注意点の深堀りまではできませんでしたので、次回以降に解説していきます。

最後までお読みいただき、ありがとうございました。

あしたばFP・安藤

弊社横浜のFPオフィス「あしたば」は、創業当初からiDeCo/イデコや企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料iDeCoセミナー」も随時開催中!

↓↓↓弊社推奨の「融資(貸付)型クラウドファンディングのプラットフォーム」はこちら↓↓↓