「住宅ローンの返済を少なくしたい」「自分に合う返済方法を知りたい」そんなふうに考えていませんか?

住宅ローンの返済方法はいくつかあるため、選択を誤るとあとから変更ができなくなるだけでなく、負担が増えてしまう可能性もあります。

これから長期間に渡って住宅ローンとの付き合いが始まるため、慎重にプランを選ぶことが大切です。

この記事では、それぞれの特徴や、メリット・デメリットの解説、具体的なシミュレーション結果を踏まえた検証を行うことで、自分に合うかどうか判断できるでしょう。

さらに、金利が上昇した場合の影響や、住宅ローン控除の活用なども紹介しますので、最後までご覧ください。

元利均等返済と元金均等返済の違い

住宅ローンの返済方法は「元利均等返済」と「元金均等返済」の2つです。

それぞれの違いを理解しておくことで、少しでも自分のライフプランに合った返済方法を選択しましょう。

元利均等返済の特徴

| メリット | デメリット |

|

|

元利均等返済は、毎月の返済額が一定となる返済方法です。

返済額は、元金と利息の合計額ですが、その合計金額が毎月一定になります。

特徴は、返済の初期段階では毎月の元金返済額が少なく、徐々に金額が増えるという仕組みです。

返済額が変動しないため、家計管理がしやすく、将来的なライフプランの設計も立てやすいでしょう。

なお、住宅ローンの初期段階で負担を軽減したい人が選ぶ傾向にあります

元金均等返済の特徴

| メリット | デメリット |

|

|

元金均等返済は、毎月返済する元金が一定となる返済方法です。

ただし、利息は元金に比例して減るという特徴があるため、初期段階の返済負担が一番大きく、元金の返済が進むにつれて利息の支払いが下がるため、返済額自体も減ります。

なお、元利均等返済に比べ、元金が早く減ることから、総返済額が少なくなりやすいのは元金均等返済です。

収入や貯蓄に余裕がある人が選ぶ傾向にあります。

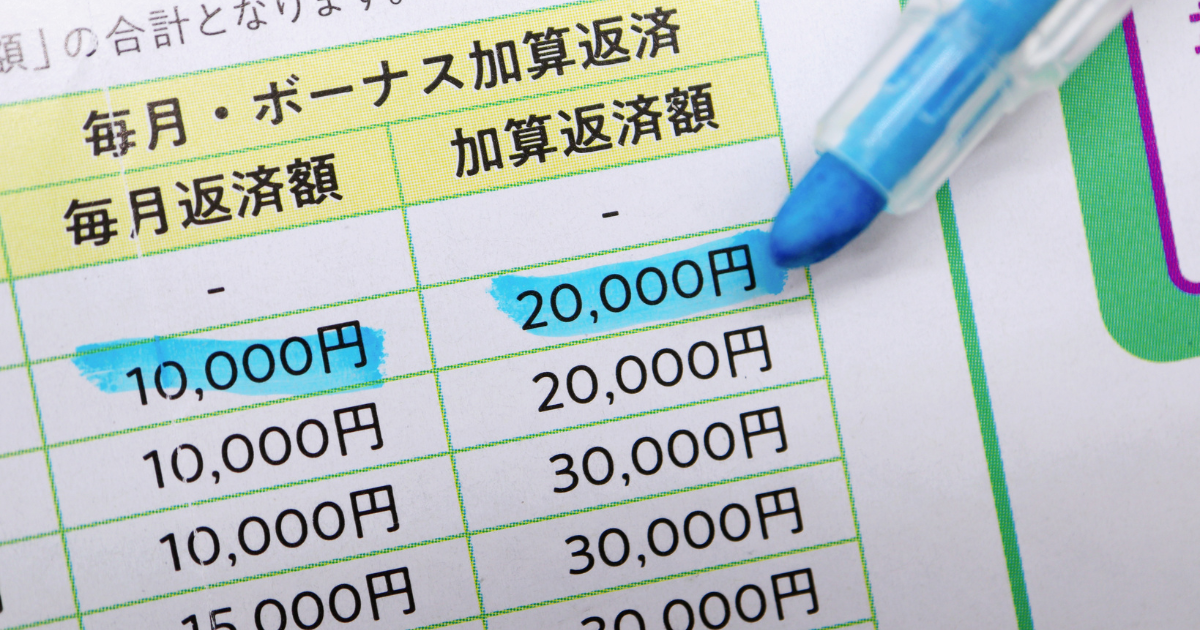

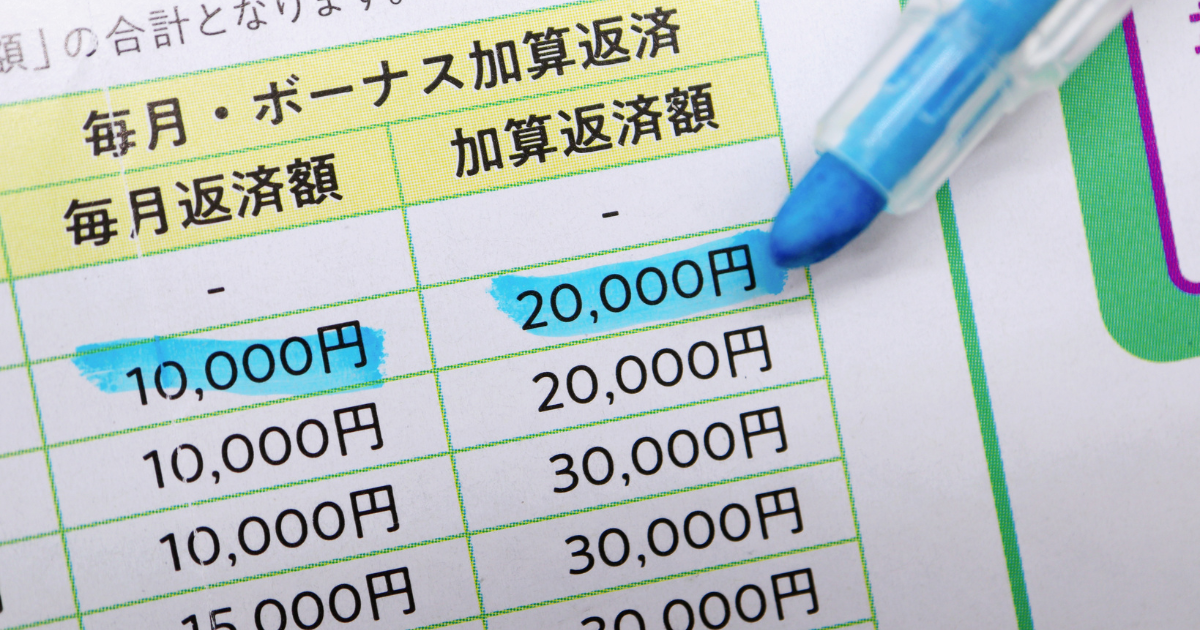

シミュレーションで見る返済額の違い

ここでは、元利均等返済と元金均等返済のシミュレーションを行い、毎月の返済額や総返済額のイメージを比較します。

実際にシミュレーションを見ていくことで、自分にあったプランを選択しましょう。

【前提条件】

- 借入金額:4,000万円

- 借入金利:1%

- 返済期間:35年

- その他:加算返済無し、終始固定金利

今回のシミュレーションは、金利の変動がない固定金利でシミュレーションを行います。

「シミュレーション結果」

| 返済方法 | 元利均等返済 | 元金均等返済 | 差額 | |

毎月返済額 | 初回 | 112,914円 | 128,571円 | +15,657円 |

| 最終回 | 112,787円 | 95,357円 | -17,430円 | |

| 利息負担額 | 7,423,753円 | 7,016,463円 | -407,290円 | |

| 総返済額 | 47,423,753円 | 47,016,463円 | -407,290円 | |

元金均等返済の初回返済時は、元利均等返済に比べて15,000円ほど返済負担が大きく、しばらく負担は多い状況が続きます。

なお、今回のシミュレーションでは、199回目(16年7か月目)の返済金額112,857円のs際に、元金均等の返済額が下回りました。

長期的なプランを立てると、先々に必要となる収支がイメージしやすくなるため、計画的にそれぞれのプランを選択しましょう。

また、今回はボーナス返済や、一部繰上返済のパターンを考慮せずに、単純なシミュレーションで比較しています。

実際に試算する場合は、各金融機関のローンシミュレーションをもとに、自分のライフプランに合ったさらに綿密な計画を立てていきましょう。

自分に合った返済方法の選び方

元利均等返済が向いている人

こちらでは、元利均等返済に向いている人の特徴をお伝えします。

- 初期の返済負担を軽くしたい

- 教育費や老後資金など、将来的に大きな出費が見込まれる

元利均等返済が向いている人は、今後の子育てにかかる費用や他のローン(自動車ローンや教育ローンなど)がある人です。

さらに、将来的に収入の増加が見込まれるような人にとっては、無理なく返済が進められるため、長期的にも計画しやすくなります。

元金均等返済が向いている人

こちらは、元金均等返済に向いている人の特徴をお伝えします。

- 収入に余裕があり、総返済額を抑えたい

- 早期に元金を減らして、金利上昇リスクや将来の負担を減らしたい

元金均等返済の場合、初期の負担に無理なく返済ができる人や、他の支出も貯蓄から支払えるなど金銭的にも余裕がある人がおすすめです。

また、将来のライフイベント(教育費・リフォームなど)に合わせて、他の支出と重なった際に負担を少なくしたい人にもメリットがあります。

金利上昇時の影響と対策

住宅ローンは長期間借り入れをする人が多く、金利の動向が気になる場合もあるでしょう。

特に、金利の上昇局面になると、変動金利タイプの住宅ローンを利用している人は「返済額」「総返済額」が増える可能性もあります。

そこで、金利上昇リスクへの対策を押さえておきましょう。

繰上返済を活用する

住宅ローンの総返済額を減らすには「繰上返済」が効果的です。

繰上返済とは、ボーナス時や手元に余裕資金ができたタイミングで、元金部分を返済することです。

なお、繰上返済には「毎月返済額の軽減」「期間の短縮」の2パターンありますが、総返済額を減らしたい場合は期間短縮を選択しましょう。

毎月返済額を減らすために繰上返済をしたとしても、効果はあまり期待できません。

元金を少しでも早く減らすこと、期間を少しでも短くすることで、利息の負担が減らせる点を考えておきましょう。

固定金利への切り替え

住宅ローンの金利プランは、たいていの場合「変動・固定選択型」「終始固定」に分かれています。

なお、終始固定の場合は切り替えはできませんが、変動・固定のプランの中で変動金利の人は、固定への切り替えがおすすめです。

金利上昇が予想されると感じたら、固定金利にすることで金利上昇のリスクを抑えられます。

ただし、固定金利は変動金利に比べると金利が高く設定されている場合も多く、また期間によっても金利が異なるため、各金融機関の金利をチェックしておきましょう。

固定金利は毎月、各金融機関で店頭金利が異なるため、こまめにチェックすることで少しでも低い金利で固定に変更できます。

住宅ローンの借り換え

住宅ローンは、期間の途中で他の金融機関の住宅ローンに切り替えることも可能です。

特に、新規のキャンペーン金利が適用されている場合や、借りたタイミングによっては割高感のある金利で取り組んでいる場合もあるため、積極的に見直しましょう。

ただし、借り換えには金融機関の手数料を始め、登記費用、不動産会社に支払う仲介手数料などがかかります。

借り換えをする際は、借り換え時に発生する手数料や諸費用を含めても、なお総返済額が減る場合に取り組みましょう。

まとめ

住宅ローンを組む際にポイントとなるのが、返済方法です。

特に、今回ご紹介した「元利均等返済」「元金均等返済」の仕組みを理解することで、長期のライフプランを立てやすく、少しでも不安の軽減につながるでしょう。

なお、実際の取り組みにあたっては、取り組む金融機関でのローンシミュレーションを活用することで、自分にあったライフプランでの取り組みが大切です。

また、返済額だけでなく、住宅ローンの活用、頭金の決め方なども重要なため、ファイナンシャルプランナーや税理士などの専門家に相談することで不安を減らしていきましょう。

弊社横浜のFPオフィス「あしたば」は、創業当初からiDeCo/イデコや企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料iDeCoセミナー」も随時開催中!