「iDeCo(イデコ)や勤務先の確定拠出年金(DC/401k)は、受け取り方で払う税金が変わるって本当?」

「いま50代で、受け取り時期が近づいて来ているから、具体的な事例が知りたい!」

この記事は、そんな疑問・ニーズにお応えする内容です。

前回、確定拠出年金(iDeCo /イデコ、企業型DC / 401k)の老齢給付金の「受け取り方による税計算の違い」について解説しましたが、

今回はそれをふまえた「賢い受け取り方(受給方法)」について、ケーススタディで深掘りしていきます。

確定拠出年金の出口戦略を考える上ではかなり重要なテーマですので、ぜひ最後までお読みくださいね!

※前回の記事↓をご覧になっていない方は、一度確認しておくことをお勧めします。

賢い受け取り方(受給方法)を検討する際のポイント

ポイント① 一時金受給時の「合算ルール」

前回のおさらになりますが、確定拠出年金の老齢給付を「一時金受け取り(受給)」する場合は「他の退職金等*の退職所得控除を計算する上で、勤続年・加入年が重複している部分は合算する」というルールあることに、注意が必要です。

※退職一時金、確定給付企業年金(DB)、中小企業退職金共済(中退共)、小規模企業共済 等

前回の記事で解説しましたが、「一定期間が空くと合算を回避できる」点と「受給する年をずらす」方法をうまく活用することで、節税に繋がる可能性があります。

ポイント② 年金受給時の「公的年金等控除」

また、年金受給or併給を利用した際の「公的年金等控除」を活用することが有効になるケースも多々あります。

上記2つのポイントを踏まえた上で、賢い受給方法を考えてみましょう!

ここからのケーススタディでは細かい税額もシミュレーションしますが、あくまでもイメージを掴んでいただくためのものであり、正確性を保証するものではありません。個別具体的な税計算につきましては、最寄りの税務署か税理士事務所等にご相談ください。

賢い受給方法① 一時金の受給タイミングをずらす(合算そのものを回避)

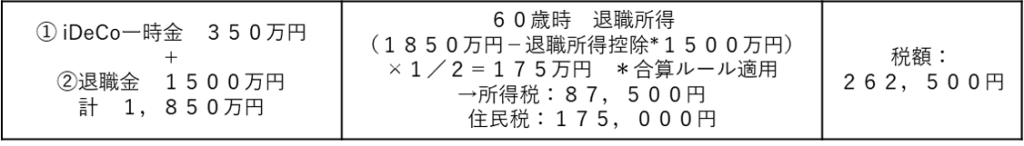

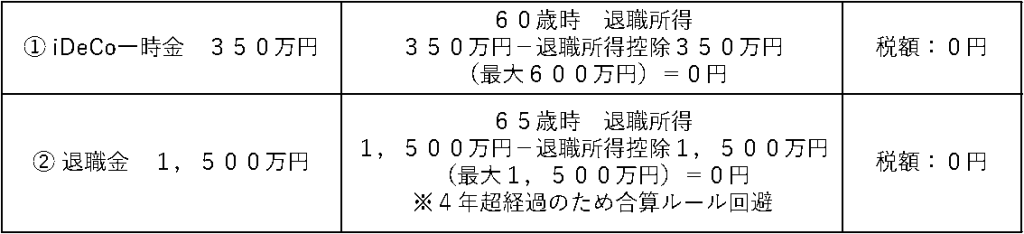

<ケーススタディ①>

- 会社からの退職金 1,500万円(勤続30年)

- iDeCoの資産 350万円(通算加入期間15年・重複期間15年)

上記のケースで、普通に60歳時点で「全て一時金で受給」をすると、どうなるでしょうか?

このように、合算ルールが適用されることになるため、退職所得控除から「はみ出た部分」は税金がかかることになります。

しかし、次のように退職金を受給するタイミングを「5年間後ろにずらす」と、どうでしょう?

このように、「合算ルール」を回避することができるのです。

実際に「退職金の受け取り時期をずらす」ことができるかどうかは、勤務先のルールによりますので、現実的でないケースもあるかと思います。

ただ、今後の「雇用期間の長期化」によって退職金受給が後ろ倒しになる可能性は十分に考えられますし、自営業の方であれば一定程度自由に退職金の受け取り時期をずらすことができるケースもあるでしょう。

知っておいて損はない方法ですので、ぜひ覚えておいてください。

賢い受給方法② 一時金の受給タイミングをずらす(合算されても…)

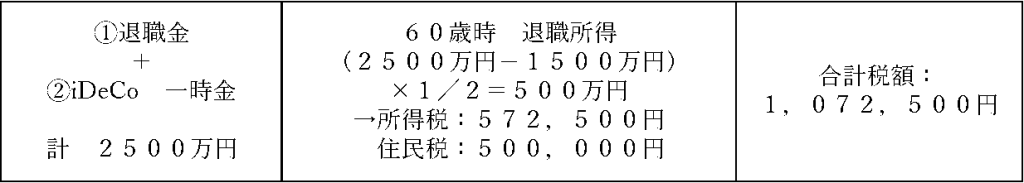

<ケーススタディ②>

- 会社からの退職金 2,000万円(勤続30年)

- iDeCoの資産 500万円(通算加入期間20年・重複期間20年)

ケーススタディ①の応用編です。さあ、この場合はどうでしょう?

こちらも、もし普通に60歳時点で両方一時金で受け取ると、こうなります。

ケーススタディ①と同様で合算ルールが適用されることになるため、退職所得控除から「はみ出た部分」は税金がかかることになります。

では、今回も合算を回避すれば済むかというと、、、

そもそも会社の退職金だけで2,000万円ですから、「退職所得控除の枠をオーバーしている状態」です。

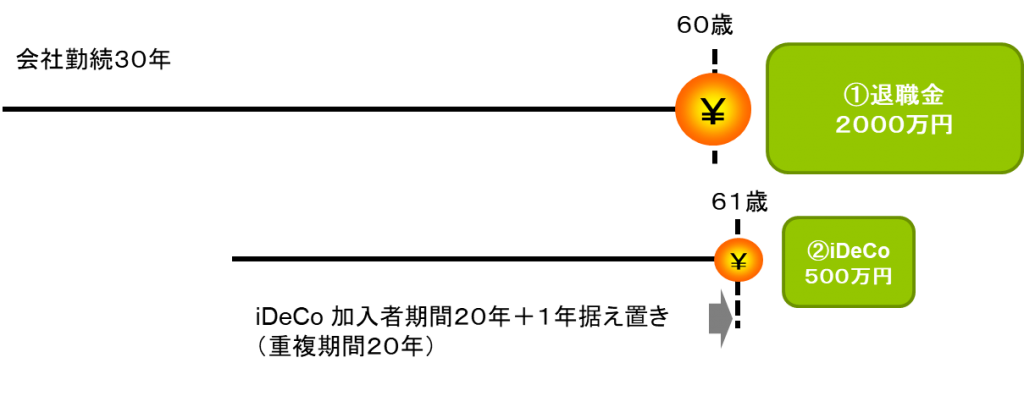

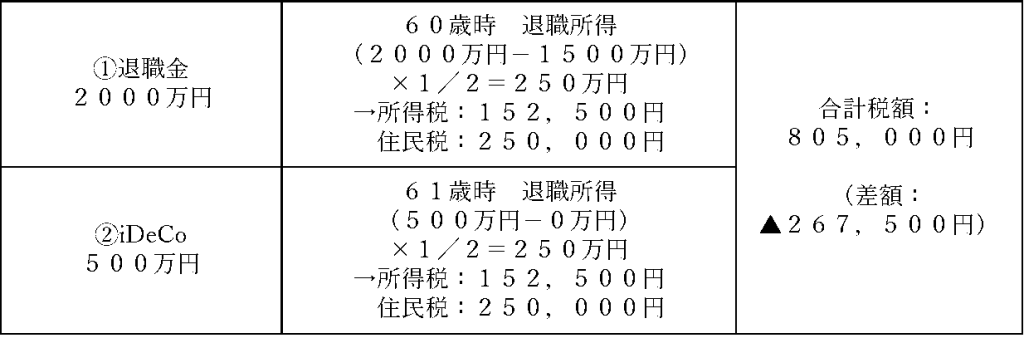

こうしたケースでは、こんな戦略も検討してみましょう。

パッと見て、何をしたかお分かりいただけましたでしょうか?

ポイントは「iDeCoの一時金受給の時期を、1年ずらしている」点です。

前回の記事でも解説しましたが、例え合算されたとしても、受給時期を1年ずらすことにより「1年あたりの退職所得」を抑えることができ、超過累進税率の観点から税率を低くできる可能性があるのです。

上のシミュレーションでは、納める税額が26万7,500円も変わってきます。

数万円ならまだしも、数十万円となればかなりのインパクトではないでしょうか?

この作戦がハマるケースは結構ありますので、退職金の額が大きいと予想される方は、ぜひ念頭に置おかれることをお勧めします。

賢い受給方法③ 併給の活用

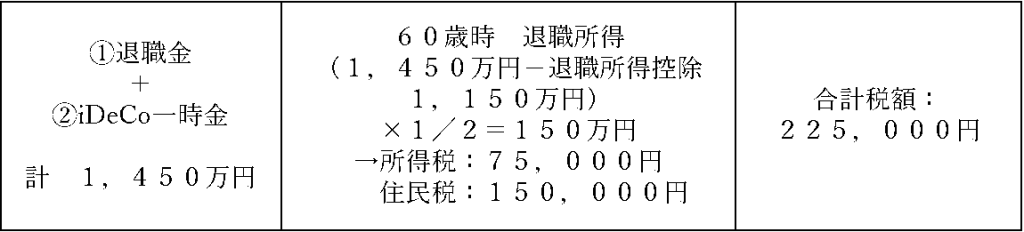

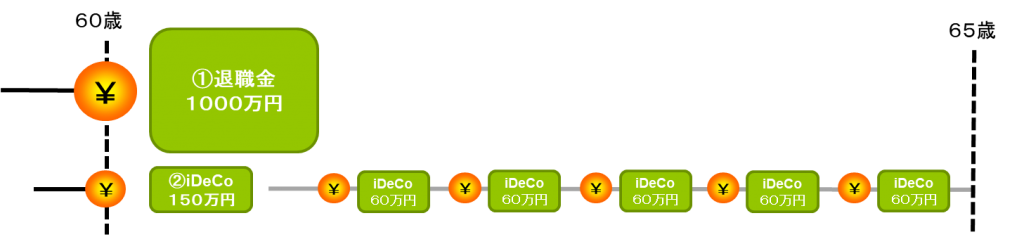

<ケーススタディ③>

- 会社からの退職金 1,000万円(勤続25年)

- iDeCoの資産 450万円(通算加入期間15年・重複期間15年)

このケーススタディでは、「併給」の活用について考えてみたいと思います。

まず、今回も60歳時点で一時金受給をしてみると、こうなります。

やはり退職所得控除は合算されてしまうので、一定の税額が発生しますね。

そこで、「併給」という技を使うとどうなるか、検証しみましょう。

併給は「貯まった積立金の一部を一時金受給、残りを年金受給していく」という方法です。

今回は、積立金450万円のうち「150万円を一時金受給」にして「残り300万円を60万円×5年の年金受給」という戦略をとってみましょう。

すると、税計算はどうなるでしょうか?

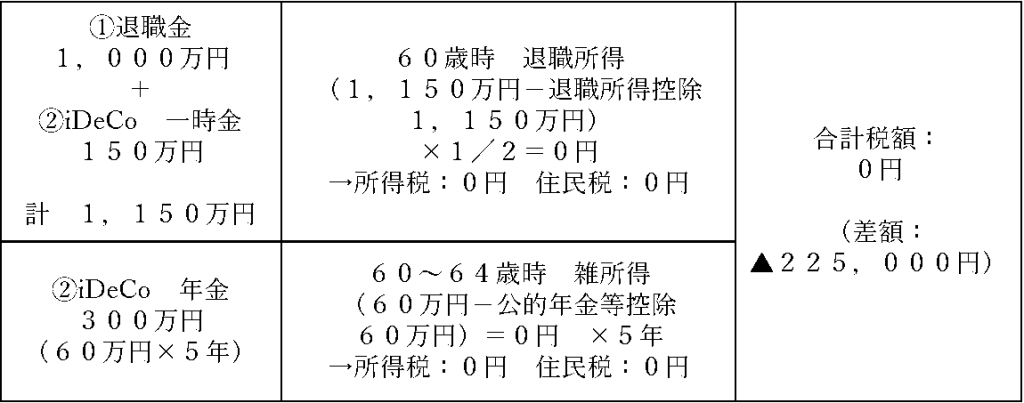

なんと、一時金部分は合算されても退職所得控除の枠内に収まり、年金部分は毎年の公的年金等控除の効果で所得ゼロとなり、見事に合計税額がゼロになりました。

全て一時金受給した場合と比べると、22万5,000円もの差。かなり大きいですね!

いかがでしょう?

ここまでうまくハマるかどうかは別として、年金受給をうまく活用するとかなり有利になるケースも多々あります。

ぜひ、こちらも有効な手段として覚えておきましょう。

まとめ

最後までお読みいただき、ありがとうございます。

記事を書いていて、僕自身も「確定拠出年金の受け取り方ってややこしいけど、ちょっとの差で大きく変わるなあ」と感じます。(実は、他にもまだ考え得る戦略があります)

「個別具体的な計算」は最寄りの税務署か税理士事務所でご相談いただくことになりますが、「確定拠出年金全般の知識をふまえての検討すべき戦略」については、まずは確定拠出年金に詳しいFPに相談することをお勧めします。

(さすがに、税務署の方や税理士の方で確定拠出年金にすごく詳しいという人は聞いたことがないので…)

なお、確定拠出年金については利便性を高める法改正が少しずつ進んでいますし、同時に税計算ルールの改正がある可能性も考えられます。

今回の記事で解説した戦略がいつまでも通用するとは限りませんので、今後も適宜、私たちのような専門家から情報収集するようにしてくださいね。

今後も「出来るだけ簡単に・分かりやすく」、タイムリーな情報をお届けしていきますので、ぜひ弊社のセミナーやメルマガをご活用ください!

弊社横浜のFPオフィス「あしたば」は、5年前の創業当初からiDeCo/イデコや企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料iDeCoセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓