「iDeCo(イデコ)に加入しているけど、もし受け取る時に損していたらどうしよう…」

「iDeCoや勤務先の確定拠出年金(DC/401k)で、最終的に損をしないための出口戦略ってある?」

今回は、そんな疑問にお答えする内容です。

国民の老後資金づくりを応援するために、国が積極的に推進している「確定拠出年金制度(個人型=iDeCo /イデコ、企業型=401k/企業型DC)」。

基本的には投資信託などで「積み立て投資」をしていく制度ですので、投資・運用による元本割れリスクは加入者自身が負うことなります。

そのため、冒頭のように「もし受け取る時に損していたら…」と心配される方も多いのです。(大事な老後資産の一部ですから、無理もありません。)

そうした心配・不安を少しでも解消できるように、「長期投資・運用」を現場でサポートしているFPとして、確定拠出年金の出口戦略についてじっくり解説していきたいと思います。

正直なところ、一般的な制度説明チラシやネット上の記事・書籍など他では書かれていない視点も取り入れています。

私たちは「創業以来ずっと、確定拠出年金に力を入れているFP」として現場で実務をこなしているから、お伝えできるのです。

ぜひ、しっかりと確認しておきましょう!

(とにかく、“簡単に・分かりやすく”いきたいと思いますので、細かいルール・用語の説明は一部省きながら進めていきます。ご容赦ください。)

確定拠出年金の投資リスク

確定拠出年金制度(個人型=iDeCo /イデコ、企業型=401k/企業型DC)は、加入者自身で「運用する商品」を選び、投資・運用の成果によって加入者が最終的に受け取る金額が変わります。

つまり、元本割れリスクは加入者自身が負うということですね。

「元本確保型」といわれる預貯金のような商品を選ぶと額面上の損失は発生しませんが、投資・運用で増える期待値もほぼありません。

やはり、一定のリスクをふまえた上で「投資性商品」を適正なバランスで選ぶ必要があるでしょう。

基本的な運用配分(割合)の考え方

以前の記事でも解説しましたが、確定拠出年金の加入者は、用意されている運用商品のラインナップから複数の商品を組み合わせてその配分(割合)を自由に決めることができます。(1つに絞ってもOK)

その配分(割合)のことを「ポートフォリオ*」とか「アセットアロケーション*」と言いますが、長期的に運用で成果を出していくためには、その人にあった適正な配分にすることが極めて重要な要素になります。

*厳密には、ポートフォリオは「商品をどう分けるか」、アセットアロケーションは「投資・運用する対象をどう分けるか」という定義。

配分(割合)の基本スタンス

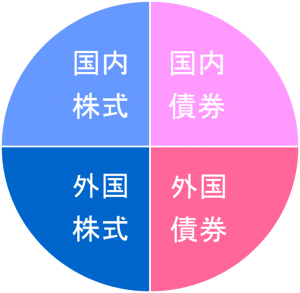

投資性商品は、主に「株式」か「債券」から選ぶことになります。

株式は「成長資産」

短期的な価格の変動(リスク)は大きいが、長期的に保有すると「価値そのものが成長していくため、資産をふやしていくことができる」という特徴を持っています。

債券は「安定資産」

株式に比べ価値が安定している資産ですが、株式と違って価値そのものの成長は見込めないという特徴を持っています。

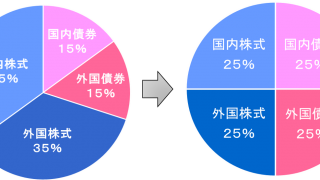

このように特徴が異なるため、国内・外国という分類も含めバランスよく資産を保有するのがセオリーなのです。

まずは上記の4分割が、基本スタンスとなる配分(割合)だと考えておきましょう。

※詳しい根拠はこちら↓の記事で解説していますので、ご参考ください。

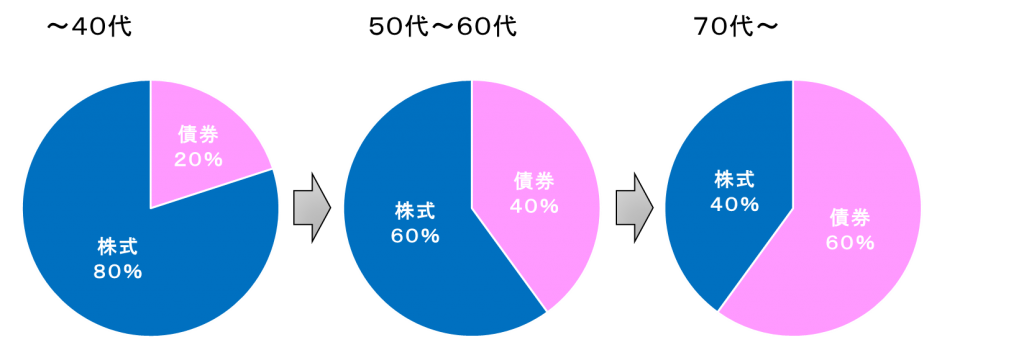

年齢に応じて配分(割合)を見直すのがセオリー

こちらも以前の記事で解説しましたが、

長期的に投資・運用で成果を出していくためには、「配分(割合)をその人にあった適正な状態に保つすること」が重要になります。

資産価値そのものの成長期待はあるがリスク(変動幅)が大きい株式と、資産価値そのものの成長はないが安定性のある債券を、「適度に分散・配分することで、リスクを抑えつつ一定の利回り(リターン)を得ることができる」ためです。

その適度なバランスの判断基準で最も重要な要素は「年齢」と言われており、上図のように40代→50代などの節目で運用を配分を見直すことが、投資・運用におけるセオリーといえます。

よって、確定拠出年金の受け取り時期が近づいてきた終盤戦では、一定の見直しを検討する必要があるでしょう。

見直しをする上での基礎知識をこちらの記事↓で詳しく解説していますので、ご参考ください。

確定拠出年金の運用に関する「出口戦略」のセオリー

出口戦略については正解がありませんので、加入者の思考タイプや確定拠出年金以外の資産状況をふまえて総合的に判断する必要があります。

ここでは、思考タイプに応じて大きく2つに分けて「出口戦略のセオリー」を示したいと思います。

①終盤の「暴落リスク」がどうしても気になる場合

投資性商品を選んでいれば、「●●ショック」のような価格の暴落リスクは常に隣り合わせといえます。(そう頻繁に起きるものではありませんが)

「可能性は低くても、万が一受け取る直前にそんなことが起きたらと思うと…夜も眠れない」

こんな風に不安が募ってしまう方は、合理的な投資・運用方法を検討する以前に「リスクの大きい運用を中止した方が良い」といえるでしょう。

よって、このケースでは次のような戦略をお勧めします。

- 50~55歳で運用方針を見直す。全て元本確保型に資産を移し、それ以降の積み立ての中身も元本確保型にする

- 55歳前後で運用方針を見直す。一部を元本確保型・一部を債券重視のバランス型に資産を移し、その後の積み立ての中身も元本確保型や債券重視のバランス型にする

※「バランス型」など運用商品の分類については、こちら↓の記事をご参考ください

②最後までしっかりと運用でふやしたい場合

逆に、「リスクを織り込んだ上で、最後までしっかり運用したい」という方も多くいらっしゃいます。

実際、その方が合理的といえます。

「投資・運用は長い時間をかけることで成果が見込める」ものですから、「できるだけ長く運用する時間をとる」ことで得られる成果の期待値も大きくなります。

確かに最終的な暴落リスクはゼロではありませんが、大事な老後資産をしっかりと育てる意味でも、最後まで運用で増やすという方針は理にかなっているのです。

このケースでは、次のような戦略をお勧めします。

- 50~55歳で運用方針を見直す。資産の全てを株式重視のバランス型に移し、それ以降の積み立ての中身も株式重視のバランス型にする

- 50~55歳で運用方針を見直す。資産の50~70%を株式型・30~50%を債券型に、それ以降の積み立ての中身も同様にする

- 終盤でも運用方針は大きく変更せず、成長資産である株式型の割合を多くしたままで運用を継続する

前述のケース①のように途中で運用を中断or割合を大きく減らすことにより、「残りの期間で育てるチャンスを逃してしまう」ことになります。

可能性の低いリスクを気にし過ぎるあまり、得られる成果が乏しくなるのは多くの方が望まないはず。

それはあまりにも勿体ないのでは?というのが私たちの考え方です。

確定拠出年金はそもそも長い時間をかけて資産を育てる制度ですので、その趣旨からも「最後まで積極的に投資性商品で運用を継続する」ことを検討していただきたいと思います。

運用の見直し手続き

実際に見直す時の手続きは、以下の2つに分かれます。

スイッチング(保有している資産・商品の見直し)

これまで積み上げてきた資金の運用方法(資産配分・商品構成)を見直すこと。買い替えともいう。

配分変更(購入する商品の見直し)

積み立てをする時に購入する運用商品の配分を見直すこと。

上記2つの見直しを混同されている方が多くいらっしゃいます。それぞれ別の手続きが必要ですので、ご注意を!

なお、「スイッチング」と「配分変更」については、こちらの記事↓で詳しく解説しています。ご参考ください。

まとめ

今回は、出口戦略のセオリーとなる考え方についてお伝えしました。

ただ、実は「そもそも、確定拠出年金の運用に関する出口戦略は、人によっては不要の場合もある」と私たちは考えています。

(すみません、根底を覆すようなお話ですが…)

次回、そのあたりを細かく解説していきたいと思いますので、ぜひチェックしてくださいね。

弊社横浜のFPオフィス「あしたば」は、5年前の創業当初からiDeCo/イデコや企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料iDeCoセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓