実家を相続することになったとき、不動産の権利証に「賃借権(しゃくちけん)」と書かれていて困惑していませんか。

「借地権って何?」「普通の土地とどう違うの?」「相続税に影響するのかな?」など、聞きなれない言葉に不安を感じていることでしょう。

借地権の相続は一般的な土地の相続とは大きく異なり、地主への対応方法や相続税の計算方法、必要な手続きなど、知らないと後で困ることがあります。

ただし、基本的な知識さえ身につければ、借地権の相続は決して難しくありません。

本記事では、借地権の基礎知識から具体的な手続きの流れ、よくあるトラブルの対処法まで、初心者にも分かりやすく解説します。

正しいルールを把握し、幼少期に過ごした大切な実家を安心して受け継いでいきましょう。

借地権の相続基本ルール

借地権の相続をスムーズに進めるには、まず「借地権の本質」と「契約の種類」という2つの基本ルールを正確に理解することが不可欠です。

借地権の相続をスムーズに進めるには、まず「借地権の本質」と「契約の種類」という2つの基本ルールを正確に理解することが不可欠です。

ルールを知らないままでは、地主との交渉や相続手続きで思わぬ失敗をする可能性もあります。

この章では、まず「借地権とは何か」を明らかにし、次に「借地権の種類」について把握するとともに、相続の全体像を掴むための基礎を固めていきましょう。

借地権とは?

借地権とは「建物を所有する目的で、地主から土地を借りる権利」のことです。

たとえば、建物は自分や家族名義であっても、その下の土地は借り物という状態を指します。

土地そのものを所有する「所有権」とは違い、あくまで土地を借りる権利ですが、法律で強く守られた立派な財産です。

そのため、地主から正当な理由なく立ち退きを求められることはなく、借主の権利はしっかりと保護されています。

なお、実家が借地権かどうかは、以下の書類などで確認できます。

・権利証や登記事項証明書:「賃借権」「地上権」といった記載がある

・固定資産税の納税通知書:土地の税額記載がなく、建物分のみになっている

・地代の支払い記録:地主への振込履歴や領収書が残っている

さらに詳細を知りたい場合には「土地賃貸借契約書」を確認することから始めましょう。

借地権の種類

借地権といっても、実はいくつか種類が存在します。

実家の借地権がどの種類に該当するかで、権利の状態なども変わってくるため、契約内容を必ずチェックしておきましょう。

契約が結ばれた時期によって適用される法律が異なり、半永久的に更新できるものと、期間満了で土地を返還しなければならないものがあるからです。

ここでは、代表的な借地権の種類として、以下の3つを詳しく解説します。

| 種類 | 内容 |

| 旧借地権 | 平成4年8月1日より前に契約された、借主に非常に有利な権利 |

| 普通借地権 | 現在の法律における原則的な借地権で、更新が前提 |

| 定期借地権 | 契約の更新がなく、期間満了で土地を返すタイプの権利 |

自身の状況と照らし合わせながら、それぞれの特徴を確認していきましょう。

旧借地権

旧借地権とは、現在の借地借家法が施行される平成4年8月1日より前に結ばれた契約に適用される、借主の権利が守られた借地権です。

実家が古くから契約しているのであれば、この権利に該当する可能性が高いでしょう。

この権利は非常に有利で、地主が更新を拒絶するための条件が厳しく設定されており、建物がある限り半永久的に住み続けることが可能です。

旧借地権は現在の普通借地権よりも借主の立場が強く、相続する上では非常に価値が高いといえます。

普通借地権

普通借地権は、平成4年8月1日以降に結ばれた契約で、最も一般的なタイプの権利といえるでしょう。

最大の特徴は、旧借地権と同様に契約の「更新」が前提となっている点にあります。

最初の契約期間は最低でも30年と定められており、地主側に正当な理由がない限り更新が可能です。

万が一、更新が認められなかった場合でも、借主は地主に対して「建物を時価で買い取ってください」と請求できる建物買取請求権という権利を有しています。

定期借地権

定期借地権は、旧借地権や普通借地権の2つとは性質が異なり、契約の「更新がない」ことが前提の借地権です。

なお、定期借地権には3種類あります。

- 一般定期借地権:50年以上

- 事業用定期借地権:30年以上50年未満

- 建物譲渡特約付借地権:30年以上

住宅として相続される可能性が高いのは一般定期借地権ですが、いずれも契約期間が満了すれば借地関係は終了し、借主は土地を返還しなければなりません。

契約期間が満了すると、借主は自らの費用で建物を取り壊した上で「更地(さらち)」にしてから地主に土地を返還する義務があります。

もし、実家の契約がこの権利に該当するのであれば、将来的に土地を手放さなければなりません。

相続時に地主の許可が必要か?

借地権の相続でもっとも気になるのが「地主の許可が必要なのか」という点ではないでしょうか。

結論から言うと、法定相続人が相続する場合は地主の許可は不要です。

ただし、状況によっては地主の承諾が必要なケースもあるため、違いを正しく理解した上で対応していきましょう。

基本的に連絡は不要

法定相続人が借地権を引き継ぐ場合、地主への事前許可や法的な連絡義務はありません。

相続は売買といった取引とは異なり、あくまで亡くなった方の権利をそのまま受け継ぐ行為だからです。

そのため、地主の承諾を得る必要はなく、承諾料や名義変更料を支払う義務もありません。

しかし、法律上の義務がないからといって、何も連絡しないのは得策ではないといえるでしょう。

今後、地代の支払いや更新などで引き続きつながりを持つことから、良好な関係を築くためにも相続が発生した旨を伝えておくことが賢明です。

地主に連絡が必要なケース

法定相続人が相続する場合は地主への許可は不要ですが、以下のケースでは地主の許可と承諾料の支払いが必要になります。

| ケース | 承諾料の相場 | 注意点 |

| 遺贈 | 借地権価格の10%程度 | 法定相続人以外の人(友人など)に遺言で譲る場合 |

| 売却 | 借地権価格の10%程度 | 相続した借地権を第三者に売却する場合 |

| 建て替え | 更地価格の3~5%程度 | 契約に増改築禁止の特約がある場合に建て替えをする場合 |

万が一、無断で行うと重大な契約違反と見なされ、借地契約を解除されるケースもあります。

必ず事前に地主へ相談し、許可を得るようにしておきましょう。

なお、地主の承諾が得られない場合は、家庭裁判所に承諾に代わる許可を求める申立てができます。

借地権相続の手続きの流れ

相続手続きは、正しい流れを把握して段階的に進めることが、抜け漏れを防ぐことが可能です。

相続手続きは、正しい流れを把握して段階的に進めることが、抜け漏れを防ぐことが可能です。

この章では、相続発生直後に行うべき確認作業や地主との良好な関係を築くための連絡方法、法的な権利を確定させる登記手続きの3つのステップで解説します。

相続発生後の確認作業

相続が始まったら、以下の2点をチェックしましょう。

1.土地賃貸借契約書を探す

借地権の種類、契約期間、地主の情報、地代などを正確に把握することが必要です。

2.登記事項証明書を取得する

書類を法務局で取得し、建物だけでなく借地権自体が登記されているかを確認します。

もし登記されていれば、相続登記の際に建物の名義変更とあわせて手続きが必要です。

なお、土地の賃貸契約書は自宅に保管されているものをチェックしましょう。

登記事項証明書は、法務局の窓口や郵送などで簡単に取得できます。

地主への連絡方法

契約内容の確認が済んだら、地主へ相続があったことを報告しましょう。

連絡は法的な義務ではありませんが、将来の良好な関係を築く上で極めて重要といえます。

連絡のタイミングは、葬儀などが落ち着いた1ヶ月程度が適切ですが、一般的には四十九日前後に連絡される方も多いようです。

まずは手紙で一報を入れるのが丁寧な進め方です。

「父〇〇の死去に伴い、長女の私が借地権を相続いたしました。今後は私が地代をお支払いします。近いうちにご挨拶に伺えればと存じます」

文例のように、こちらから誠実な姿勢を示すことで相手に安心感を与え、将来の更新や建て替えなどの相談もしやすくなるでしょう。

登記手続き

相続した借地上の建物を相続する際にポイントとなるのは、建物を名義変更することです。

2024年4月1日から相続登記が義務化され、相続を知った日から3年以内に手続きをしないと10万円以下の過料が科される可能性があります。

手続きには、亡くなった方の出生から死亡までの戸籍謄本や相続人全員の印鑑証明書、遺産分割協議書など、多数の書類収集が必要です。

また、固定資産税評価額に応じた登録免許税という費用も発生します。

手続きは非常に専門的で手間がかかるため、司法書士などの専門家へ依頼することがおすすめです。

借地権の相続税計算

借地権の相続税計算は、土地の評価方法が特殊なため、専門的な知識が求められます。

借地権の相続税計算は、土地の評価方法が特殊なため、専門的な知識が求められます。

たとえば「普通借地権」か「定期借地権」かによって計算式が異なる点です。

正しく評価することは、適切な納税につながるだけでなく、節税にもなる重要なポイントとして進めていきましょう。

普通借地権の相続税評価額

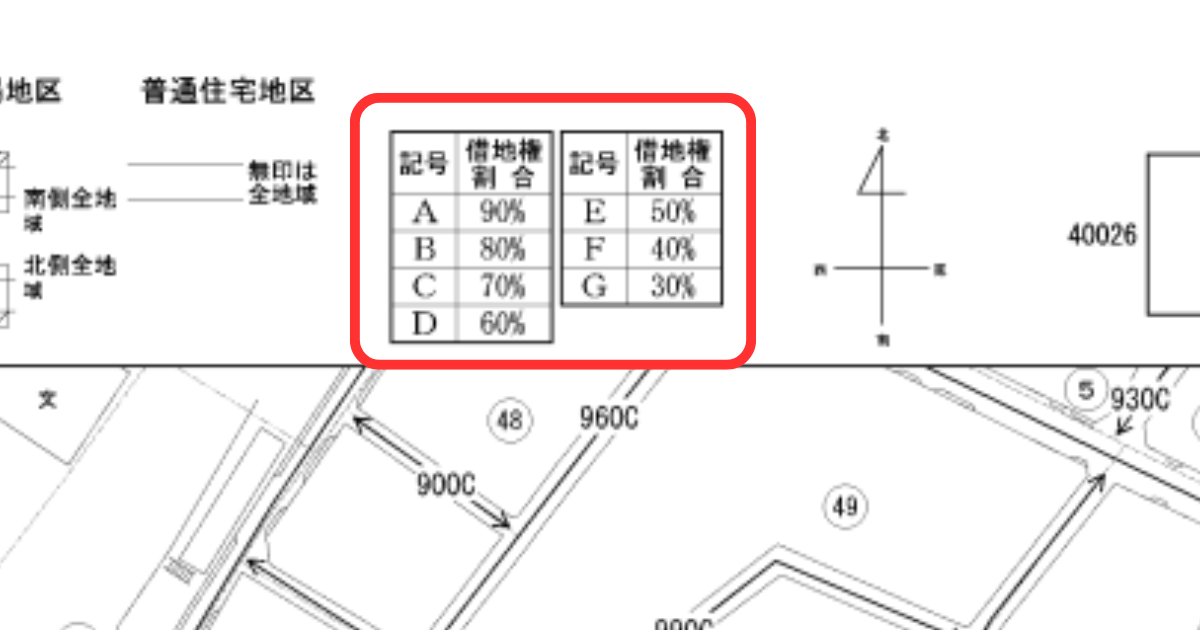

普通借地権の相続税評価額は「自用地評価額×借地権割合」で算出します。

例えば、国税庁の路線価図に「300D」と記載のある、土地面積が100㎡のケースを見ていきましょう。

300(千円) × 100㎡ =3,000万円

3,000万円 × 60%(記号Dは60%を示す)=1,800万円

借地権割合は、路線価図のアルファベット記号で示され、地域によって異なります。以下はおおよその目安です。

| 記号 | 借地権割合 | 主な地域 |

| A | 90% | 都心部の商業地域など |

| B | 80% | 主要駅周辺の商業地域など |

| C | 70% | 利便性の高い住宅地など |

| D | 60% | 一般的な住宅地など |

実際には土地の形状に応じた複雑な補正が加わります。

正確な評価額の算出をすることで節税にもつながるため、税理士などの専門家へ相談した上で進めていきましょう。

定期借地権の相続税評価額

定期借地権の相続税評価額は、普通借地権とは比較できないほど複雑な計算をしなければなりません。

契約時の権利金や保証金の有無、相続発生時点での「残存期間」などの特殊な計算式を用いるからです。

これらの要素を一つひとつ正確に評価した上で計算に反映させる作業は、相続税に精通した税理士でも慎重な判断が求められます。

仮に、実家が定期借地権であった場合は自身で計算しようとせず、必ず相続専門の税理士へ相談しましょう。

借地権の相続でよくある質問

借地権相続の基本的な流れを理解できたとしても、細かな疑問や不安はなかなか解決できるものではありません。

借地権相続の基本的な流れを理解できたとしても、細かな疑問や不安はなかなか解決できるものではありません。

そのため、ここでは地主からの立ち退き要求、相続税の支払い困難、相続人の間での意見対立といった、具体的なトラブルへの対処法を解説します。

予期せぬトラブルに合わないよう、しっかりと確認しておきましょう。

地主から立ち退きを要求された場合の対処法

相続のタイミングで地主から立ち退きを要求されたとしても、応じる必要はありません。

借地借家法によって借地人の権利が守られており、地主が一方的に契約を解除することは極めて困難だからです。

地主が立ち退きを求めるには、よほどの「正当事由」が必要となります。

「相続で人が変わったから」という理由では、正当事由として全く認められません。

万が一、地主から立ち退きを求められた場合には、まずは毅然とした態度で「専門家に相談します」と伝えた上で弁護士などへ相談しましょう。

相続税が払えない場合の解決方法

高額な相続税を現金一括で払えない場合でも、家を手放す必要はありません。

税法には、納税者の状況に応じた、以下のような救済策が認められているからです。

- 延納:税務署の許可を得て、分割で納める方法(担保が必要な場合あり)

- 物納:不動産そのもので税金を納める方法(借地権の物納は要件が厳しく実際には困難)

- 売却:相続した借地権を売却し、納税資金に充てる方法

どの選択が自分にとって最適なのか判断するには、ある程度専門知識が必要です。

とはいえ、調べてすぐに判断できるものでもないため、まずは税理士に相談した上で最善の解決策を見つけましょう。

相続人の間で意見が分かれた場合の対応

借地権は現金のように簡単に分割できるものではないため、相続人の間で意見が分かれやすい財産といえるでしょう。

仮に、それぞれの希望が対立した場合には、相続人全員で「遺産分割協議」によって冷静に進めていくことが求められます。

そのため、安易に共有名義にすると、将来の売却や建て替えの際に全員の同意が必要となるため注意が必要です。

話し合いがまとまらない場合は、家庭裁判所に「遺産分割調停」を申し立て、調停委員という方法で解決を図るケースもあります。

話し合いがこじれそうだと感じたら、早い段階で弁護士などの専門家に相談し、客観的な視点から解決策を探ることが必要です。

まとめ

借地権の相続は、正しい知識と手順で進めれば、決して難しくありません。

大切なのは、契約内容を正確に把握し、地主との良好な関係を築くことです。

ただし、手続きの中でも相続税の計算は複雑であるため、専門家へ依頼することをおすすめします。

専門家であれば申告ミスを防ぐだけでなく、適切な節税に繋げるためのアドバイスも期待できるため、最も賢明な選択です。

特に、相続に強い税理士を味方につけた上で、大切な資産を円満に引き継いでいきましょう。

弊社横浜のFPオフィス「あしたば」は、創業当初からiDeCo/イデコや企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料iDeCoセミナー」も随時開催中!