「医療費控除に必要な書類は?」

「医療費控除ってどうやるの?」

この記事は、そんな疑問を持った方向けの記事です。

みなさま、医療費の領収書は保管してありますでしょうか?

同一生計の配偶者や家族もまとめて申請できるため、医療費が多くかかったご家庭は忘れずに申請することで、払いすぎた所得税が戻って来る可能性があります。

しかし、確定申告に慣れていない場合、医療費控除の手続きはハードルが高い部分もあるでしょう。

そんな方のために、今回は医療費控除の申請方法や、よくある疑問などについて解説していきます。

医療費控除だけなら確定申告はとても簡単です!

この記事を読みながら一緒に進めていきましょう。

医療費控除を申請するときの必要書類

医療費控除を申請するのに必要な書類は、以下の通りです。

- 確定申告書

- 医療費控除の明細書

- 健康保険の医療費のお知らせ(医療費通知)

- 医療費の領収書(提出の必要なし)

- 給与所得の源泉徴収票(提出の必要なし)

2017年より、領収書の提出は不要となりました。

しかし、確定申告から5年間は、税務署から領収証の提出が求められる場合があります。

医療費控除の基本

ここで、医療費控除の基本情報を確認しておきましょう。

医療費控除とは

医療費控除とは、その年にかかった医療費が一定額を超える場合、確定申告時に申請すれば、その額のぶん課税所得を減額できるという制度です。

一定額というのは、申請する人の総所得により以下の2つに分かれます。

| 総所得 | 医療費控除の対象金額 |

| 200万円以上 | 10万円を超えた分 |

| 200万円未満 | 総所得の5%を超えた分 |

総所得金額が150万円の人の場合、医療費が7.5万円(150万円×5%)を超えると医療費控除ができます。

また、自分の家族の医療費も合算できます。

医療費控除の対象期間

各年度(4~3月)ではないため気を付けましょう。

例えば、2024年(令和6年)分の医療費控除を受ける場合は、2024年1~12月分の医療費を、2024年分の確定申告で申請することとなります。

なお、2024年(令和6年)分の確定申告申請期間は2025年2月17日~3月17日です。

対象となる医療費

医療費といっても、病院に支払ったすべての費用が対象になるわけではありません。

医療費控除の主な対象は以下の通りです。

- 診療費、治療費、入院費

- 通院にかかった交通費

- 入院時の部屋代・食事代

- 治療または療養に必要な医薬品の購入費

- 治療に直接必要な医療器具の購入費用

- 治療が目的のマッサージ代

- 妊婦健診の費用

ただし、判断が難しい部分もあるため、判断に悩む場合は国税庁の「税についての相談窓口」を活用したり、最寄りの税務署に問い合わせたりしましょう。

医療費控除の対象になるかならないかは、こちらの記事でも詳しく解説していますのであわせてご覧ください。

確定申告で医療費控除を受けるやり方

医療費控除は、以下の3ステップで完了します。

しかし、医療費控除を申請する際にハードルとなるのが、必要書類の作成ではないでしょうか。

医療費控除の明細書と確定申告書という2つの書類が必要ですが、書式を見ただけでやる気が半減してしまう方もいるでしょう。

ここでは「確定申告書等作成コーナー」を使った医療費控除のやり方について解説します。

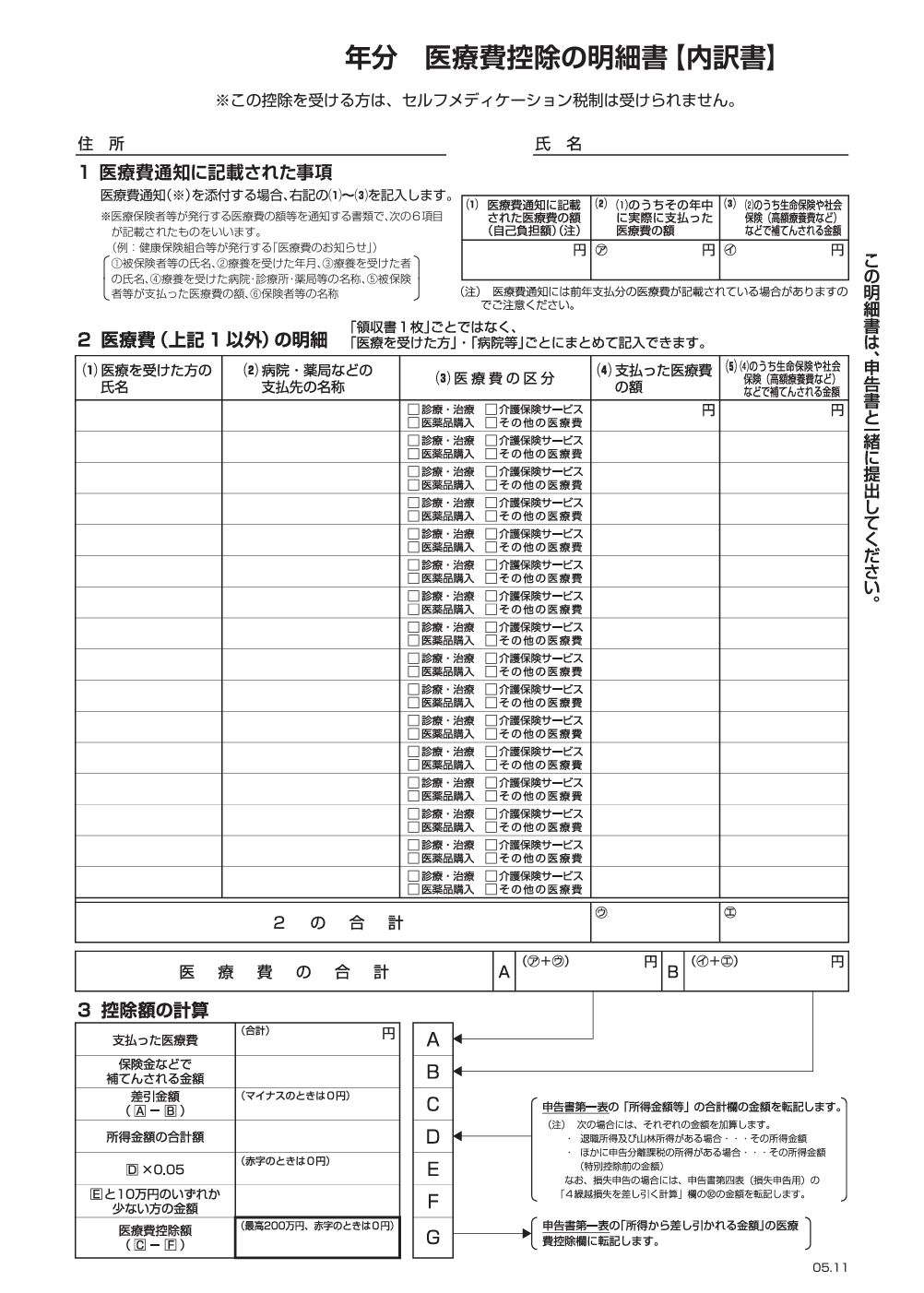

STEP①医療費控除の明細書を作成する

2017年より領収書の提出が不要になった代わりに「医療費控除の明細書」の作成及び提出が必要になりました。

つまり「確定申告書等作成コーナー」を利用する方は、事前に明細書を作成しなくても問題ありません。

ここでは、確定申告書を手書きで作成する人や、確定申告書等作成コーナーを利用する前に、明細書を作成したい人に向けて解説します。

まず、明細書を国税庁ホームページよりダウンロードしましょう。

この明細書にかかった医療費を記載していきます。

まず、健康保険組合からの医療費のお知らせ(医療費通知)があれば、1に記入してください。

ただし医療費通知には、1月〜12月まですべての医療費が記載されているわけではありません。

1、2で算出した合計額を元に、控除額を計算して作成完了です。

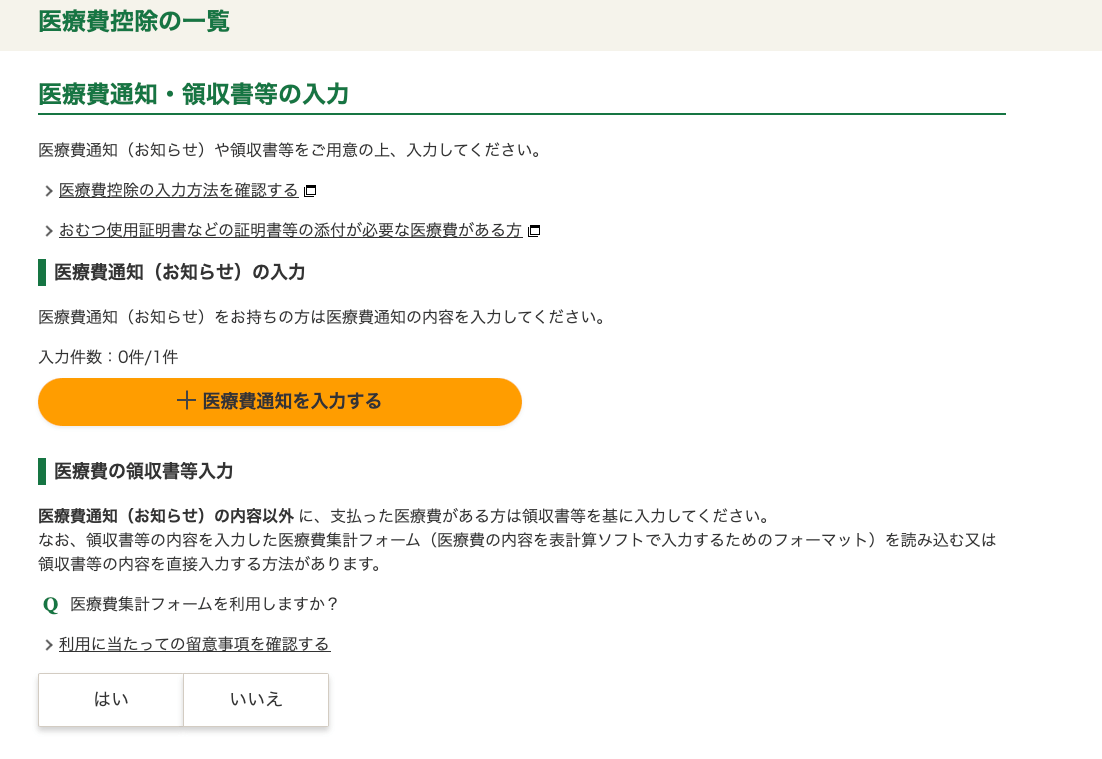

なお、医療費の領収書が多い場合は「医療費集計フォーム」で入力すると便利です。

STEP②確定申告書を作成する

続いて確定申告書の作成です。

ここでは、確定申告書類を簡単に作成できる「確定申告書等作成コーナー」を使った方法を紹介します。

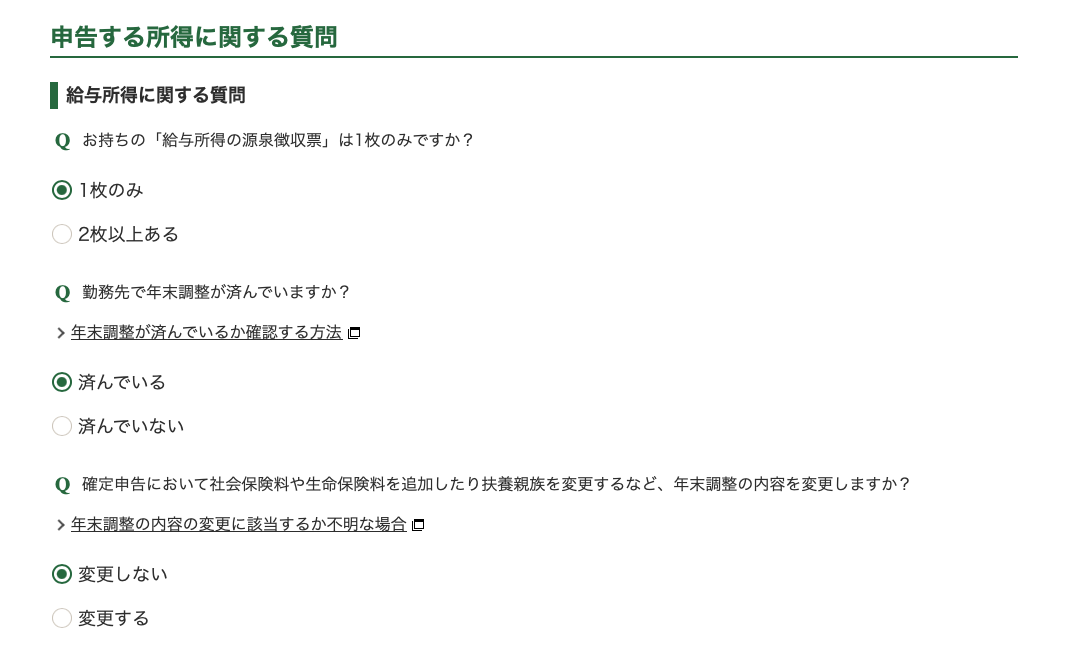

まず、質問形式で収入や控除に関する条件を選択していきます。これにより作成すべき書式を自動で案内してくれます。

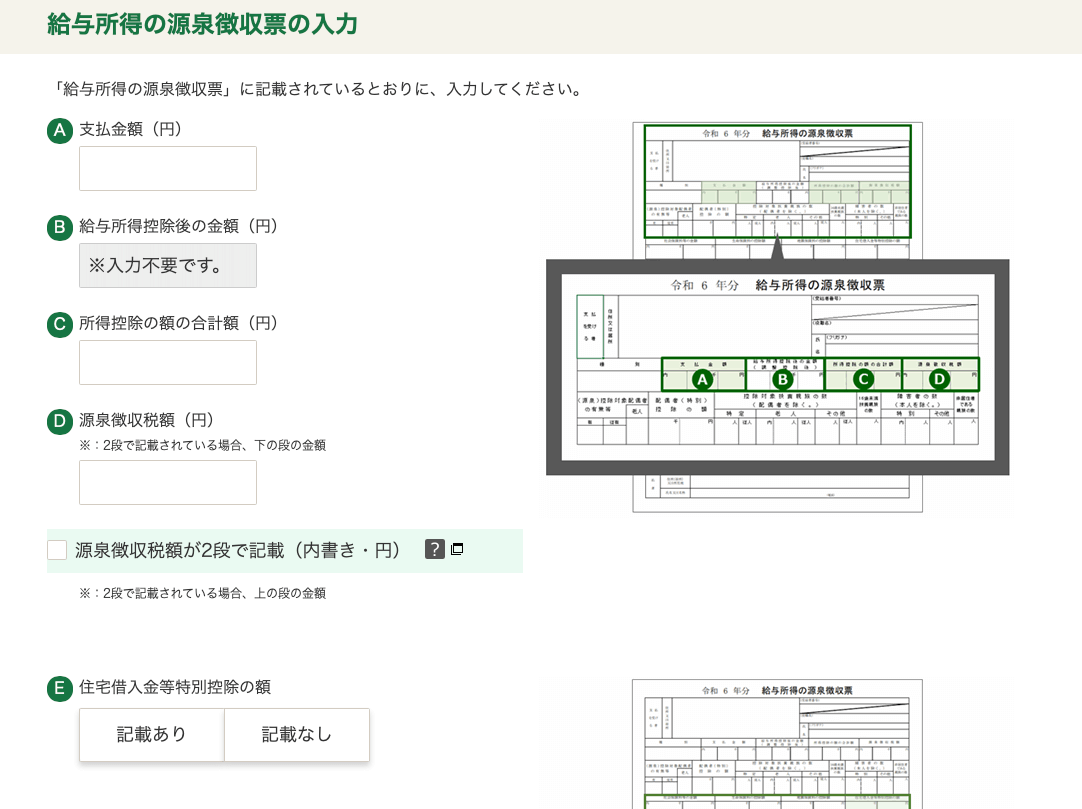

質問の選択を終えると、源泉徴収票や医療費控除額などの記入に進みます。

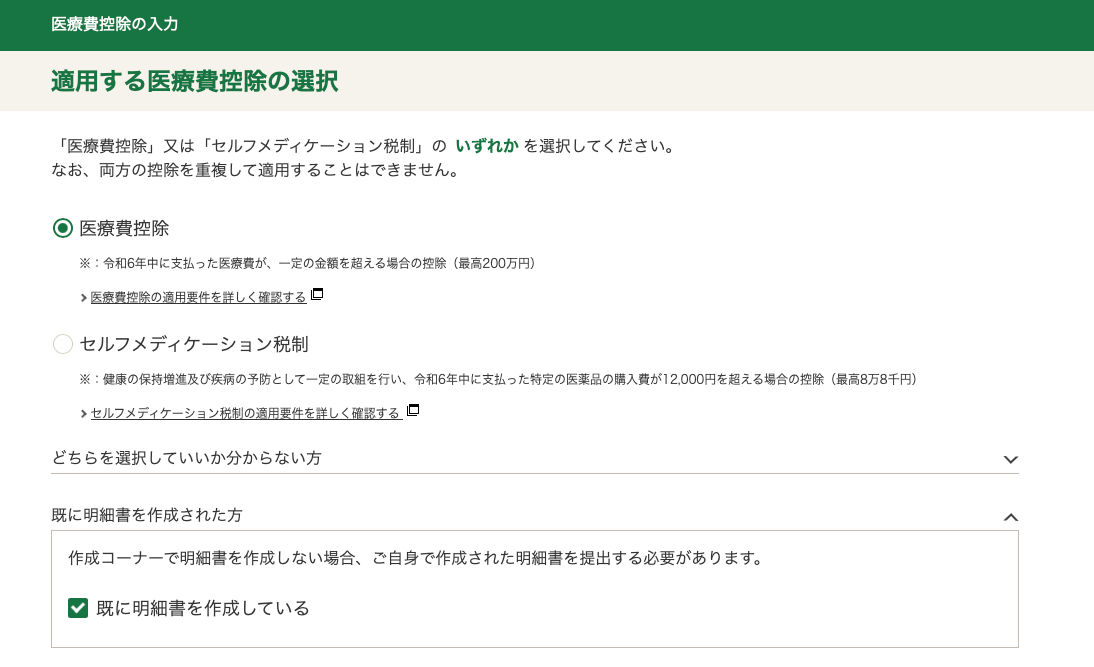

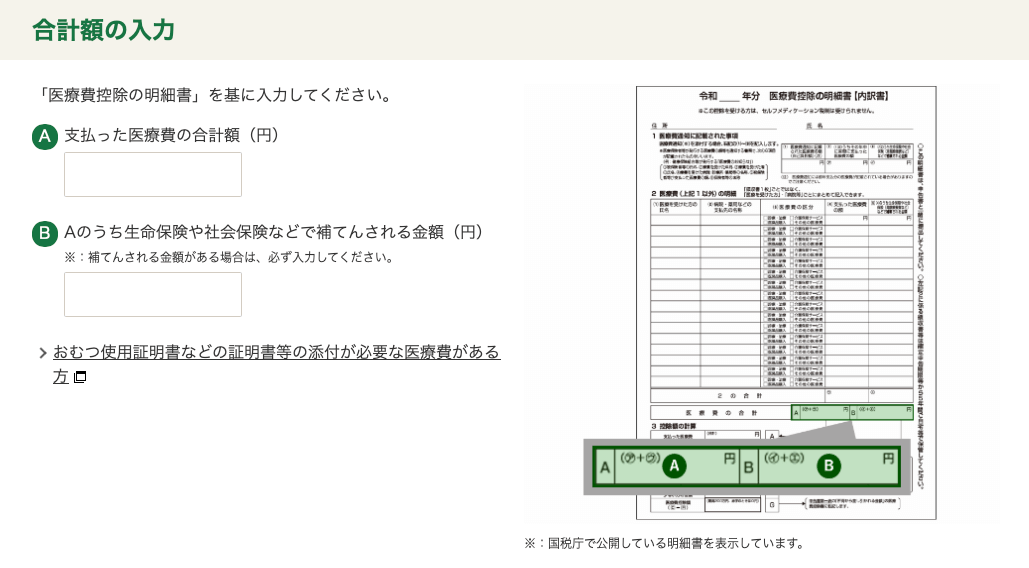

STEP①で事前に医療費控除の明細書を作成した方は「既に明細書を作成された方」で「既に明細書を作成している」にチェックを入れ、医療費の合計額のみ入力しましょう。

作成した明細書をもとに医療費の合計額を入力します。

明細書の作成がまだの方は、ここで医療費を入力します。

必要に応じて、他の控除についても入力してください。

STEP③税務署に提出する

最後に、出来上がった医療費控除の明細書と確定申告書を税務署に提出します。

提出方法は、以下の3種類があります。

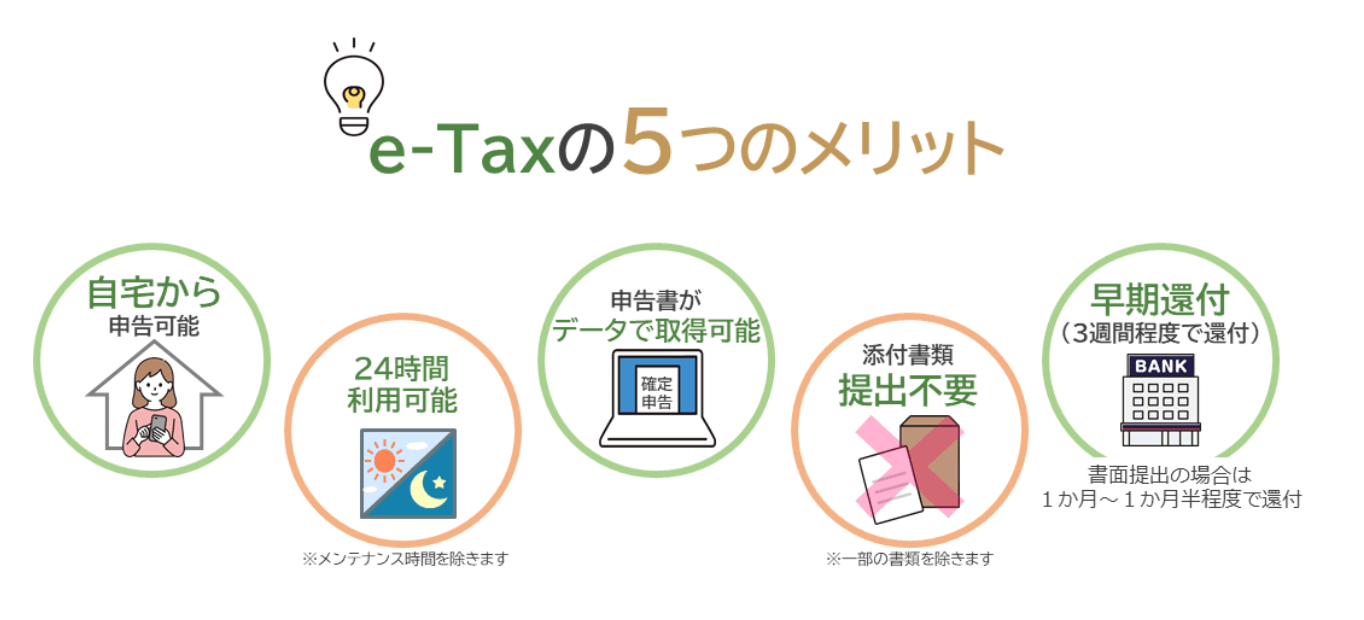

- e-Taxによる送信

- 税務署に郵送

- 税務署に持参

確定申告の時期は、税務署が大変混み合うためオンラインで申請できるe-Taxか郵送がおすすめです。

特にe-Taxは、自宅から一歩も出ずに申請できたり、書面提出より早く還付金されたりと多くのメリットがあります。

マイナンバーカード読取対応のスマホまたはICカードリーダライタがあれば、e-Tax送信が可能です。

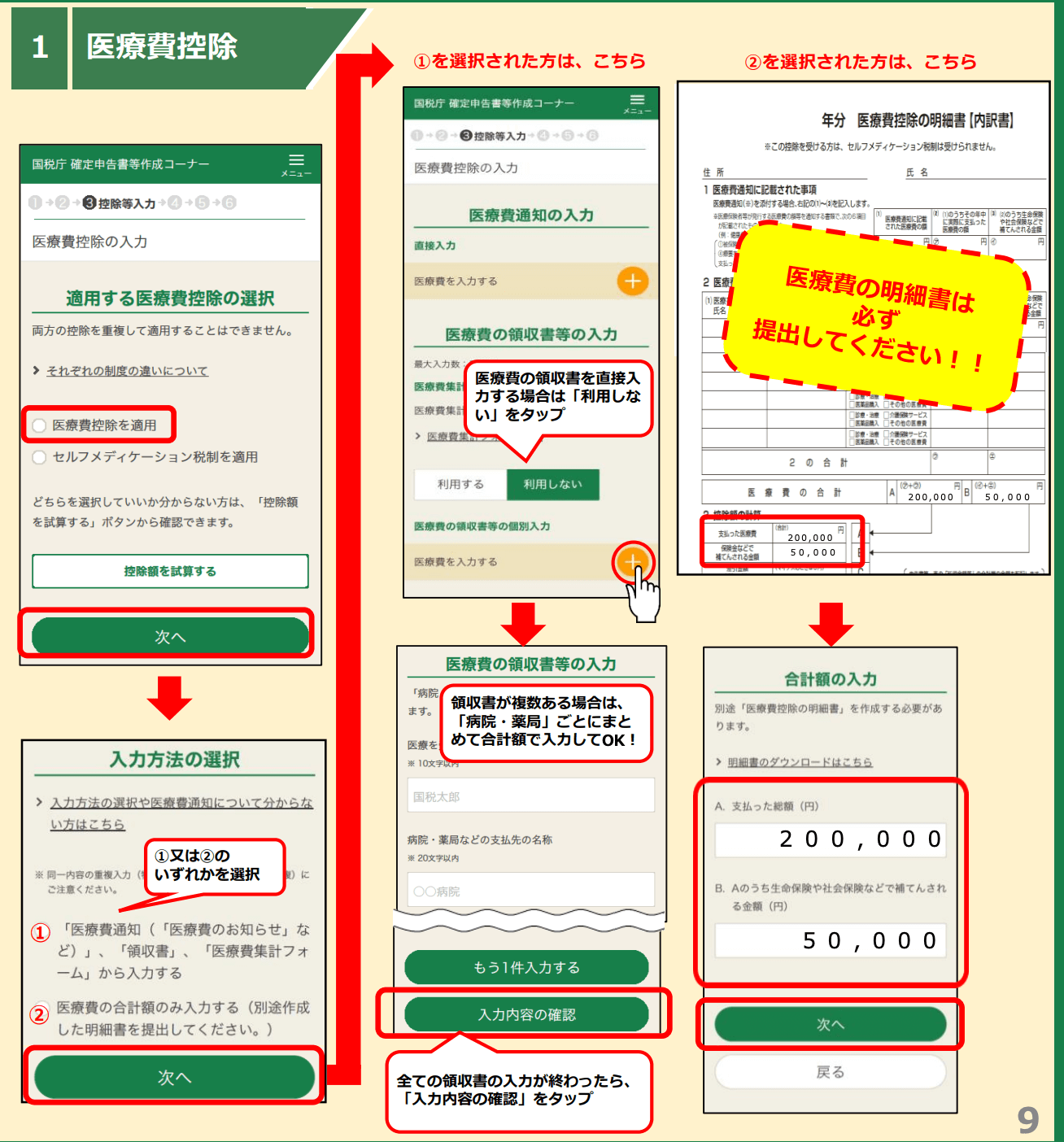

スマホでの医療費控除のやり方

「確定申告書等作成コーナー」を使った医療費控除は、スマホからでも申請可能です。

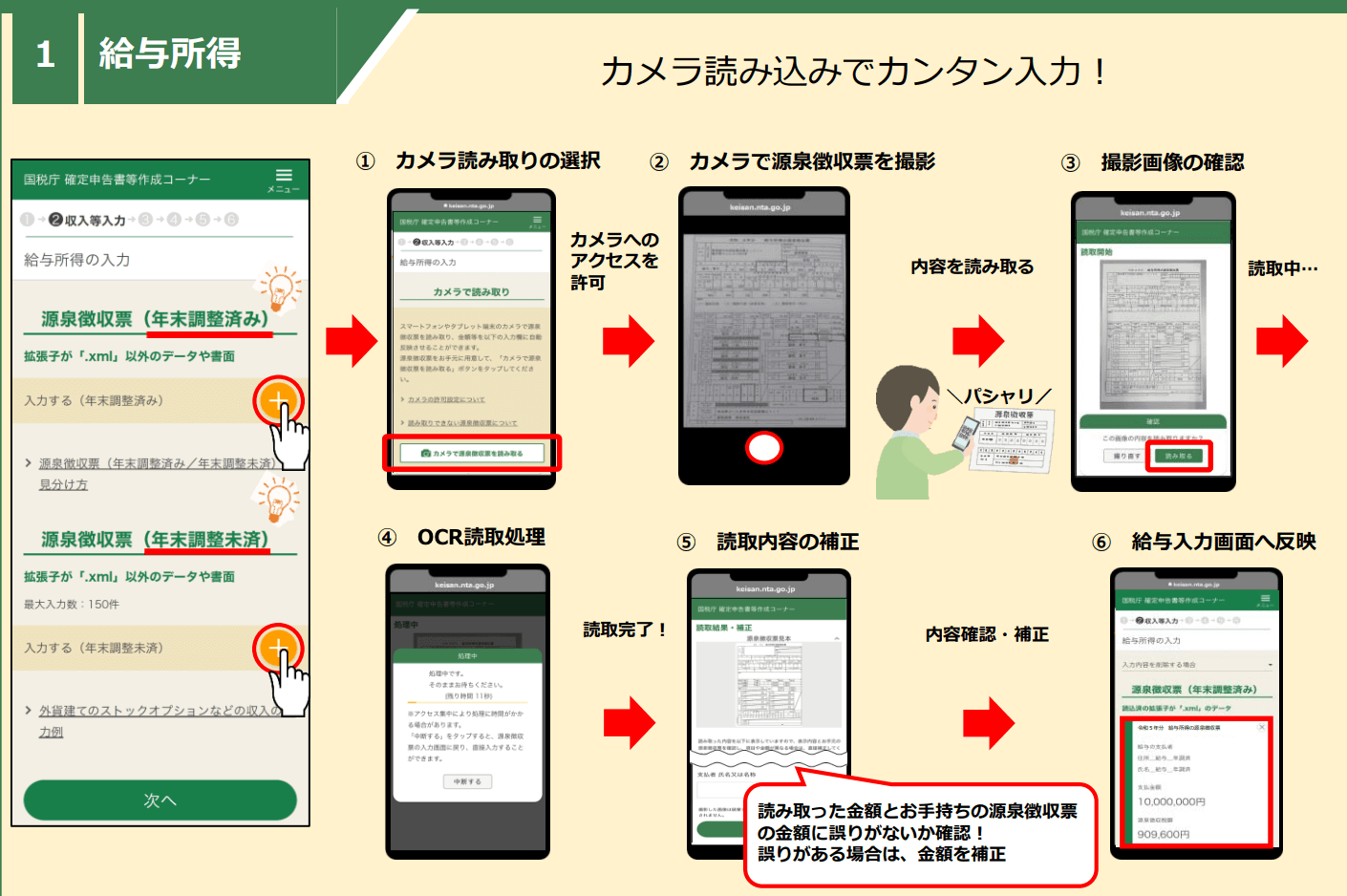

ここでは、給与所得者の方が、スマホで医療費控除を申告する方法(マイナンバーカード方式)を解説します。

まず「確定申告書等作成コーナー」にアクセスし、マイナンバーカードを読み取って進みましょう。

はじめに収入金額として給与所得を入力していきますが、なんと源泉徴収票をカメラで読みこむことができます。

もちろん直接入力することも可能ですが、便利な読み込み機能をぜひ活用しましょう。

所得の入力が終われば、控除を入力していきます。

「医療費控除」をタップして入力していきましょう。

他の控除もあれば入力しましょう。

入力が完了すれば、還付される場合は還付金額、納付する場合は納付金額が表示されます。

あとは、氏名や住所を入力して送信すれば完了です。

医療費控除に関するよくある質問

医療費控除が初めてという方は、ちょっとした疑問でつまづきがち。

そこでここでは、医療費控除を申請するときにありがちな、よくある質問について回答していきます。

医療費控除はいくらから受けられる?

医療費控除は、対象期間の間に支払った医療費が10万円を超える場合に申請できます(総所得が200万円以上の場合)。

例えば、2024年分を申請するなら、2024年1月1日~12月31日に支払った医療費の合計が10万円を超えるなら申請が可能となります。

例えば、2024年12月中に病院にかかり医療費の請求が発生し、2025年1月になってから医療費を支払ったとします。

この場合、支払が発生した2025年の医療費となります。

医療費控除の対象となる医療費は対象期間に支払った医療費であり、請求の発生日を問いません。

そのため、請求日と支払日がいくら離れていても、支払日を基準とします。

医療費控除は会社員でも確定申告が必要?

医療費控除を受ける場合、会社員でも確定申告が必要となります。

あくまで医療費控除を受けたい本人が、確定申告をする必要があります。

年末調整の対象外の控除については、こちらの記事で詳しく解説しています。

領収書を無くした場合、再発行はできる?

医療費に関する領収書を無くしてしまった場合、再発行の可否は各医療機関によって異なります。

領収書の再発行は不正利用に繋がる可能性もあるため、再発行に対応していない医療機関もあるのです。

セルフメディケーション税制との併用はできる?

医療費控除と似た制度に、ドラッグストアで購入できる市販薬・「一般用医薬品(OTC)」を購入した場合に適用されるセルフメディケーション税制があります。

ここで注意したいのが、医療費控除とセルフメディケーション税制は併用できないという点です。

セルフメディケーション税制の医療費控除額は、実際に支払った購入費から12,000円を差し引いた金額で、上限は88,000円です。

なお、セルフメディケーション税制を受けるには一定の条件があります。

検討している場合は、下記解説ページの「2 セルフメディテーション税制の適用を受けるための要件」を参照してください。

No.1129 特定一般用医薬品等購入費を支払ったとき(医療費控除の特例)【セルフメディケーション税制】(国税庁)

まとめ:医療費控除の申請は年々簡単に!

以前はとっつきにくかった医療費控除も、確定申告書等作成コーナーの登場で手軽にできるようになりました。

医療費控除をはじめ確定申告の手続きは年々簡単になっており、以前に比べて申請のハードルはかなり下がっています。

医療費控除は、国民誰もが使える当たり前の権利です。

戻ってきたお金はご褒美に使うもよし、積み立てに回すもよし。

医療費控除で皆様の大切な収入を守りましょう!

弊社横浜のFPオフィス「あしたば」は、創業当初からNISA・ジュニアNISAやiDeCo/イデコ・企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なNISAやiDeCoの活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料オンラインセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓