非課税世帯に該当する場合、国民健康保険料や国民年金保険料が減免されたり、高額療養費の自己負担が軽減されたりします。

自分が非課税世帯なのか調べたい場合、条件や年収、そもそもの定義などが気になりますよね。

そこでこの記事では、非課税世帯についてわかりやすく解説します。条件や年収、非課税世帯かどうかの調べ方なども紹介するのでぜひご覧ください。

あしたばでは、ライフプランに関するご相談を承っております。

ぜひお気軽にご相談ください!

非課税世帯とは世帯全員が住民税が課税されていない世帯

まず「非課税世帯」という言葉の意味ですが、これは正確には「住民税非課税世帯」を意味しています。

住民税非課税世帯という枠組みは、保険や給付金といった制度においても用いられることがあります。例えば、国民健康保険制度や高額療養費制度においては自己負担額を少なくしています。

なお、これらの制度に住民税非課税世帯という枠組みが用いられている理由は、住民税額から各家庭の収入状況がある程度把握できるためです。

また「住民税非課税世帯」の“世帯”とは、同じ住所で生計を共にしている単位のことで、一般的には同じ住民票に記載されている人たちが該当します。

住民票には、「世帯全員」と「世帯一部」の2種類があり、世帯全員の住民票には同一世帯の人全員の情報が掲載されています。

非課税“世帯”という言葉から、中には単身世帯、いわゆる一人暮らしは該当しないと思っている方もいるかもしれません

しかし、世帯人数が1人だけでも、その1人が住民税非課税なら住民税非課税世帯となります。

住民税非課税世帯になる条件

住民税非課税世帯になる条件は、世帯全員の前年の所得が住民税が課税されない範囲に収まっている必要があります。

この所得額は全員一律ではなく、以下の条件によって変動してきます。

- 同一生計配偶者(生計を共にする配偶者)や扶養親族の有無

- 障がいの有無

- 成人・未成年

- 寡婦またはひとり親か否か

- 生活保護を受けているか否か

住民税が非課税になる所得額は自治体により異なりますが、神奈川県横浜市は以下のとおりです。

同一生計配偶者または扶養親族がいる場合

- 35万円×(本人 + 同一生計配偶者+扶養親族)の人数+ 21万円+10万円以下

同一生計配偶者および扶養親族がいない場合

- 35万円+10万円以下

障がい者、未成年者、寡婦またはひとり親に該当する場合

- 135万円以下

生活保護法の規定による生活扶助を受けている場合

- 所得額に関わらず非課税

住民税非課税世帯かどうか調べるには?

実際に自分が住民税非課税世帯かどうか調べるには、主に2つの方法があります。

それぞれ詳しく見ていきましょう。

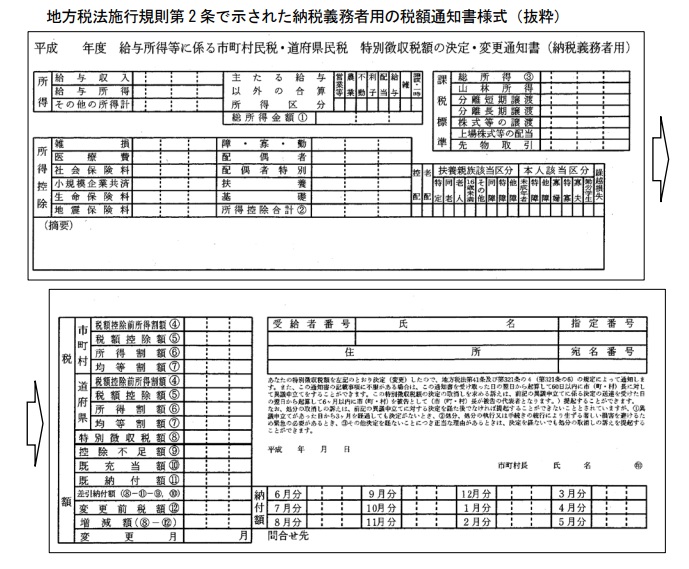

住民税課税決定通知書で確認する

「住民税課税決定通知書」とは、前年の所得に基づいて算出した住民税を通知するための書類です。

出典:総務省

出典:総務省毎年5~6月に送付され、来年5月までに納める住民税の額が記載されています。

自治体によっては、住民税が非課税である人には通知書を送っていない場合があります。

通知書が届かない場合は自治体に確認してみましょう。

役所の税務課に確認する

もうひとつは役所の税務課に確認する方法です。

このとき気を付けることは問い合わせの時期です。住民税の額は毎年6月に改定されるため、例えば4月に問い合わせたとすると、その年の5月までの額を教えてもらうことになります。

改定前に6月以降の税額が知りたい場合は、前年の所得から算出せねばなりません。このとき、確定申告をしている場合は確定申告書に記載されている所得を基に計算します。

【ケース別】住民税非課税世帯の目安年収は?

住民税が非課税になる条件は、同一生計配偶者や扶養親族の有無、寡婦またはひとり親か否かなどの条件によって異なるため、家庭状況によって計算が必要です。

また、給与所得者の場合、年収から給与所得控除額を引いた値が所得額になります。給与所得控除は収入額によって異なり、下記の計算式で算出されます。

| 給与の収入額 | 給与所得控除額 |

| 162万5,000円まで | 55万円 |

| 162万5,001円から 180万円まで | 収入金額×40%-10万円 |

| 180万1円から 360万円まで | 収入金額×30%+8万円 |

| 360万1円から 660万円まで | 収入金額×20%+44万円 |

| 660万1円から 850万円まで | 収入金額×10%+110万円 |

| 850万1円以上 | 195万円(上限) |

住民税が非課税になる目安の年収を、ケース別にみると以下のとおりとなります(神奈川県横浜市の場合)。

給与所得者のみの1人世帯の場合

非課税になる所得額

45万円

非課税になる年収額の目安

100万円

給与所得者、専業主婦(夫)、子ども1人の3人世帯の場合

非課税になる所得額

35万円×(1+1+1)+21万円+10万円 = 136万円

非課税になる年収額の目安

205万7,000円

給与所得者、専業主婦(夫)、子ども2人の4人世帯の場合

非課税になる所得額

35万円×(1+1+2)+21万円+10万円 = 171万円

非課税になる年収額の目安

255万7,000円

出所:厚生労働省「住民税世帯非課税の対象者等」

こちらの目安はあくまで給与収入のみの人のため、他に収入があれば変わってくる点にはご留意ください。

非課税世帯に該当するのはあくまで限定的

非課税世帯とは、世帯全員が住民税非課税に該当する世帯であり、例示した非課税になるラインを見て分かるように、該当するケースはあくまで限定的です。

そのため、ある程度の収入がある方にとっては、住民税を意識することが行動を制限する枷になってしまう可能性もあります。

一方で、退職や転職などで一時的に所得が減った場合は、翌年の負担を抑えるために非課税になるラインを意識しながら働くのもありでしょう。

自身の働き方やライフプランと見合わせて、住民税の非課税制度と上手に付き合っていきましょう。

弊社横浜のFPオフィス「あしたば」は、創業当初からNISA・ジュニアNISAやiDeCo/イデコ・企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なNISAやiDeCoの活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料オンラインセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓