毎年この時期になると、年末調整の書類の書き方に悩んでいる方は多いのではないでしょうか?1年に1回しか書かないので、毎回よく分からないなんてことも…。

しかし、年末調整は課税額のベースとなる「課税所得」を「所得控除」で減らせる手続きでもあります。少し難しくても、節税のために漏れなく申告したいところです。

そこでこの記事では、年末調整の申告書類の書き方を解説。控除の種類ごとに画像付きで解説します。

年末調整で申告できる所得控除の種類と概要

まず、年末調整で申告できる所得控除の種類を把握しておきましょう。

年末調整で申告できる所得控除の種類

- 基礎控除

- 扶養控除

- 配偶者控除

- 障害者控除

- 寡婦控除

- ひとり親控除

- 勤労学生控除

- 住宅ローン控除

- 生命保険料控除

- 地震保険

- 小規模企業共済等掛金控除

所得控除を申請できるタイミングは、年末調整と確定申告の2回に分かれています。控除額は基本的に確定申告で確定させますが、会社員や公務員など、給与所得者の場合は一部の所得控除を年末調整で申告します。

そのため、年末調整の申告書には、上記の控除項目のみ申請を行います。

年末調整で記載する書式

年末調整で所得控除を申請するには、下記3種類の書式に必要事項を記入して提出する必要があります。

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

- 給与所得者の扶養控除等(異動)申請書

- 給与所得者の保険料控除申請書

これらの書式には、1枚の書式に複数の所得控除申請欄があります。各書式の必要な部分だけを記入して提出しましょう。

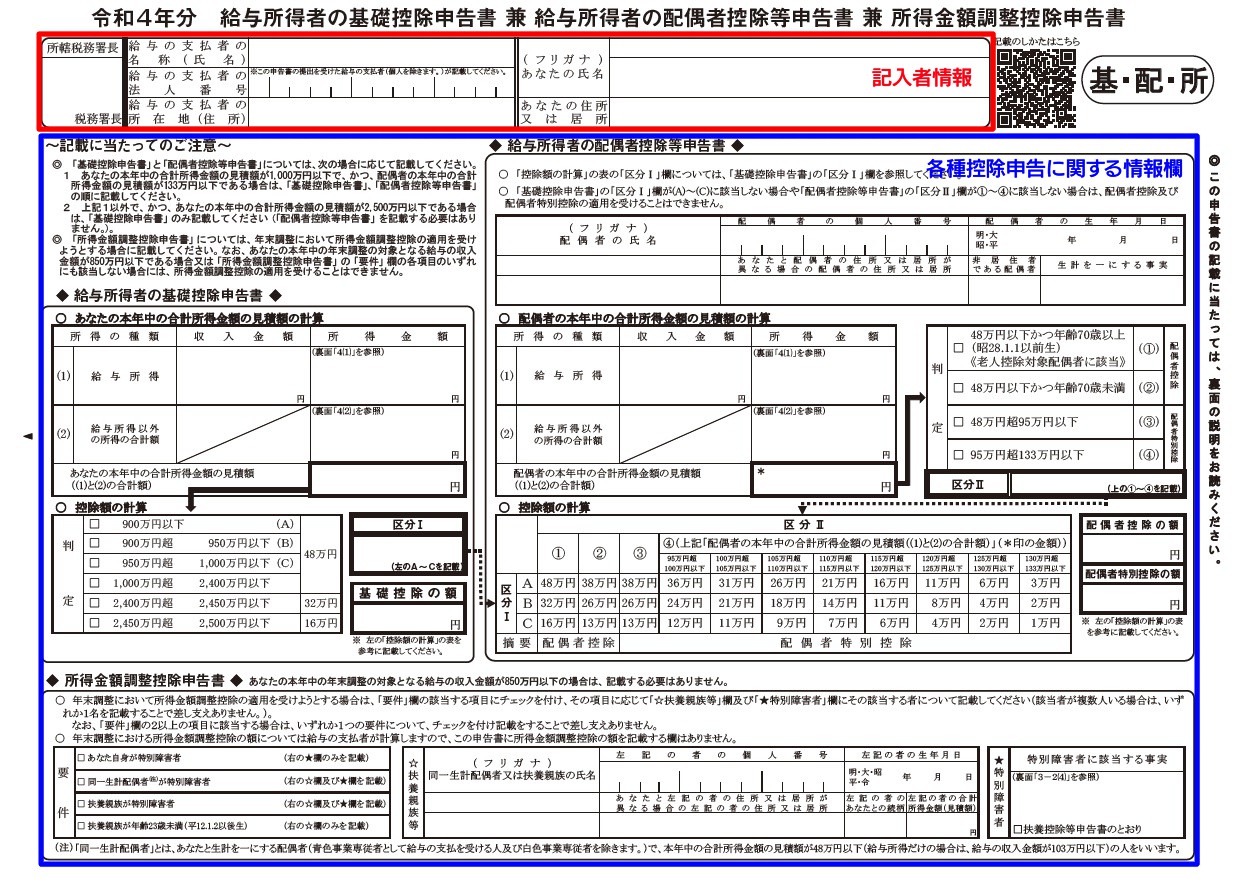

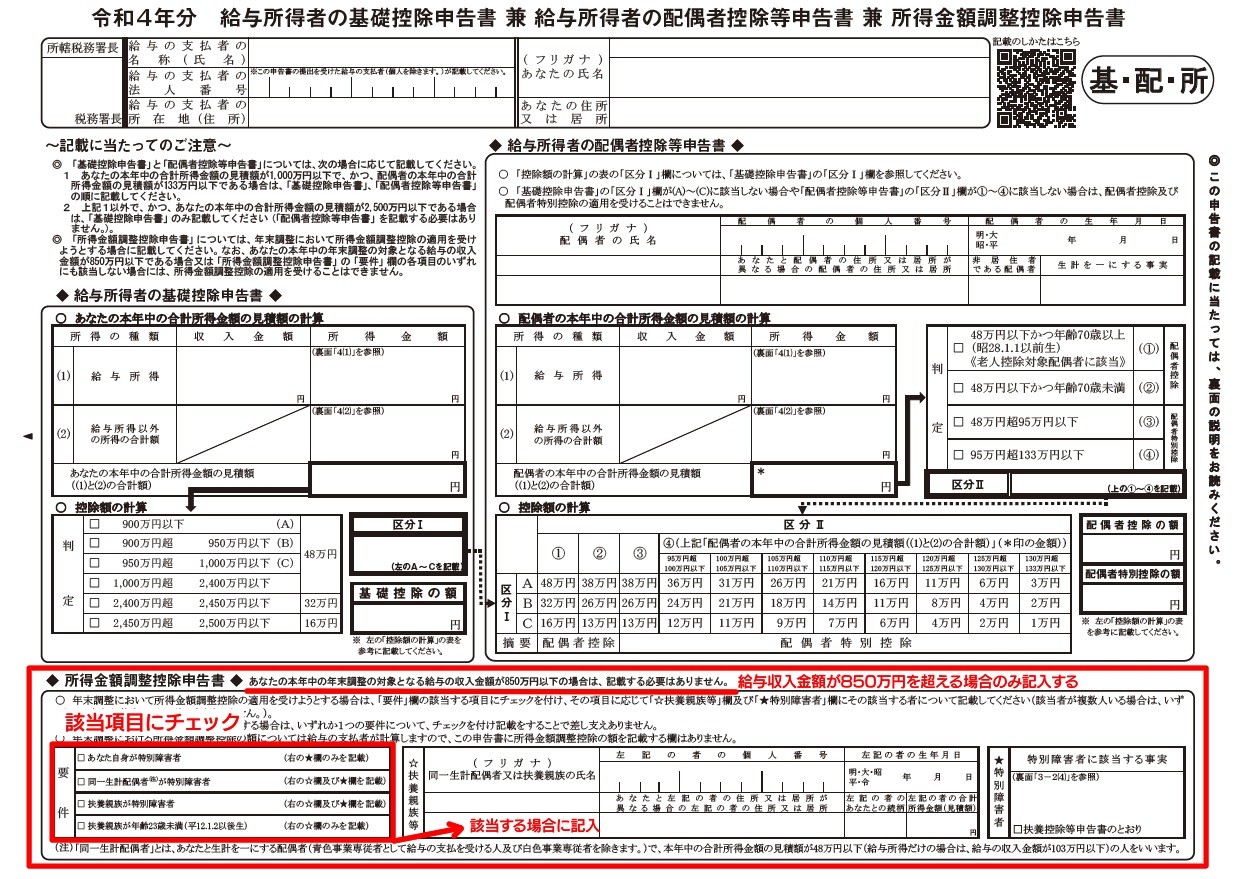

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書の書き方

「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」には、以下の控除に関する記入欄があります。

- 基礎控除

- 給与所得者の配偶者控除等申告書

- 所得金額調整控除申告書

また、記入欄は下記画像赤枠欄の「記入者情報」と青枠欄の「各種控除申請に関する情報欄」の2つに分かれています。

基礎控除の書き方

基礎控除とは、年間の所得金額が2,500万円未満であれば、その所得に応じて受けられる所得控除制度です。年間の所得金額が2,500万円未満であれば基本的に全員記入します。

基礎控除の書き方

- (1)の給与収入額(※1)を記載する

- (2)の給与所得額(※2)を記載する

- (3)の欄に、給与所得外の収入がある場合に記載

- (2)+(3)の額を、計算して記載する

- (2)+(3)の合計額から、該当する欄にチェックを入れる

※1:給与から源泉徴収税額や社会保険料などが天引きされる前の額

※2:給与収入額から給与所得控除を差し引いた額

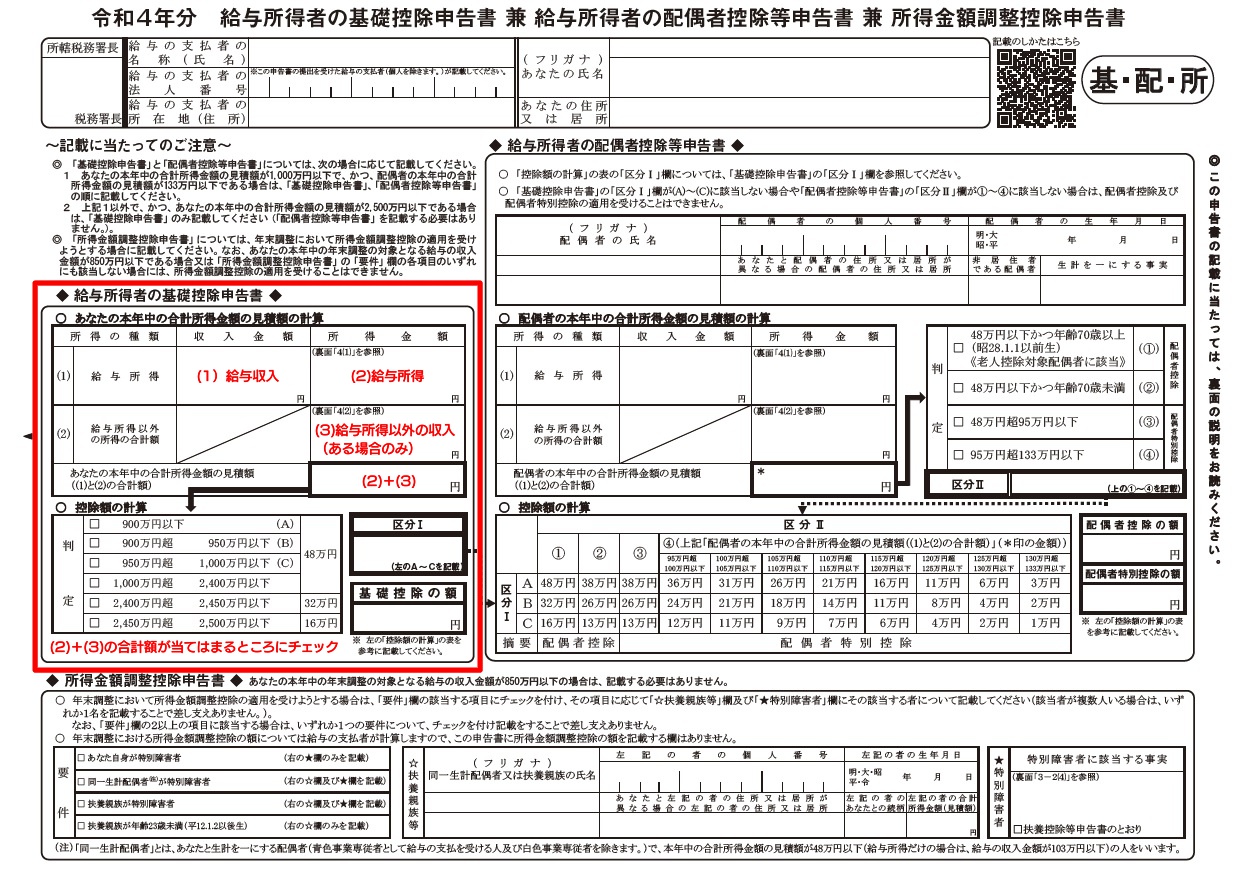

給与所得者の配偶者控除等申告書

「給与所得者の配偶者控除」とは、一定の条件に該当する配偶者がいる場合に受けられる控除制度です。控除の可否には本人の収入も関係してくるため、基礎控除欄の記入を終えたあとに記入しましょう。

年末調整の各種控除まとめと書類の書き方

- (1)に配偶者の給与収入額(※1)を記入する

- (2)に配偶者の給与所得額(※2)を記入する

- (2)+(3)の額を、計算して記載する

- (2)+(3)の合計額から、該当する欄にチェックを入れる

- (2)+(3)の該当区分と基礎控除の該当区分から、緑色枠内の該当する区分を選ぶ

※1:給与から源泉徴収税額や社会保険料などが天引きされる前の額

※2:給与収入額から給与所得控除を差し引いた額

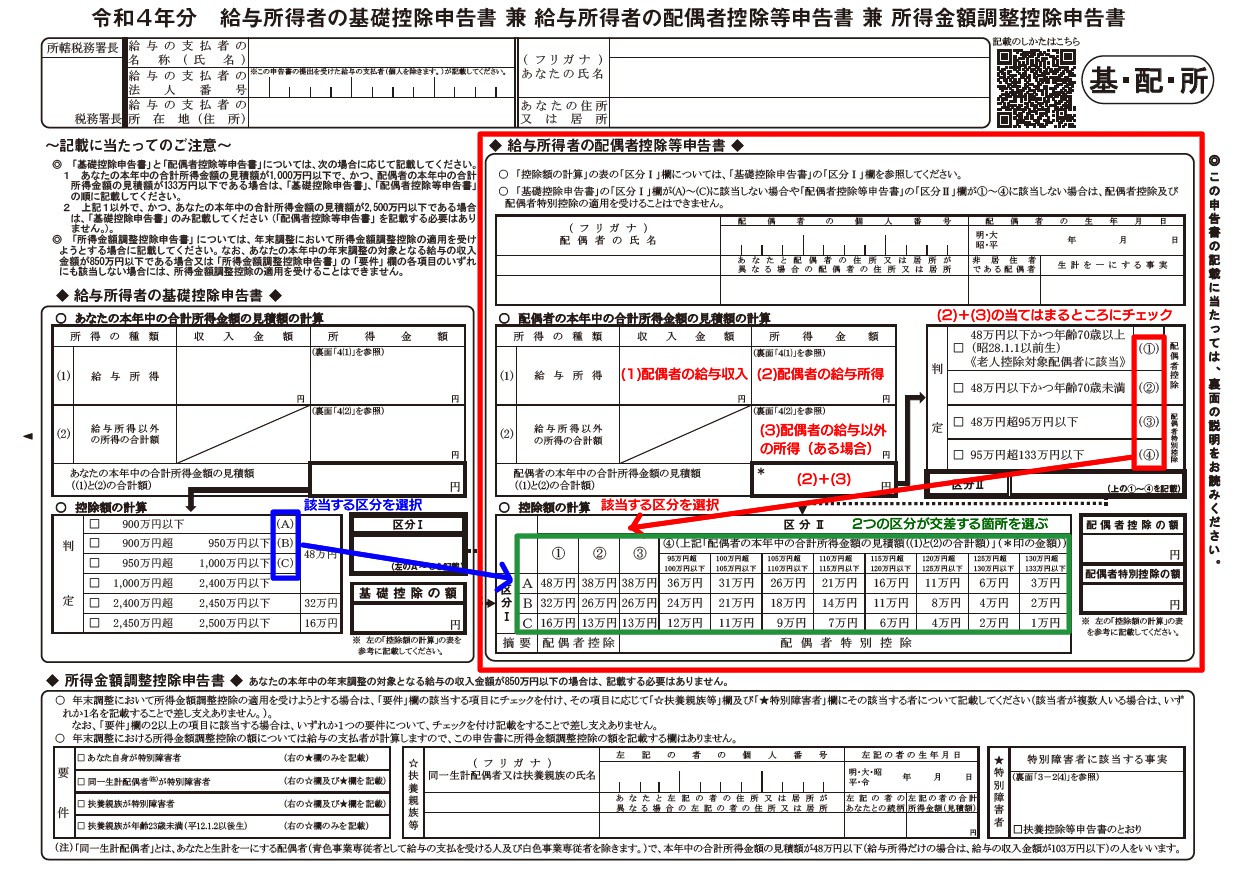

所得金額調整控除申告書

「所得金額調整控除」とは、年間の給与収入額が850万円を超える人のうち、本人または配偶者または扶養親族に特別障害者がいる場合や扶養親族が23歳未満の場合に受けられる控除制度です。

所得金額調整控除申請書の書き方

- 要件欄に該当項目がある場合チェック

- チェックした場合のみ、扶養親族等の欄を記載する

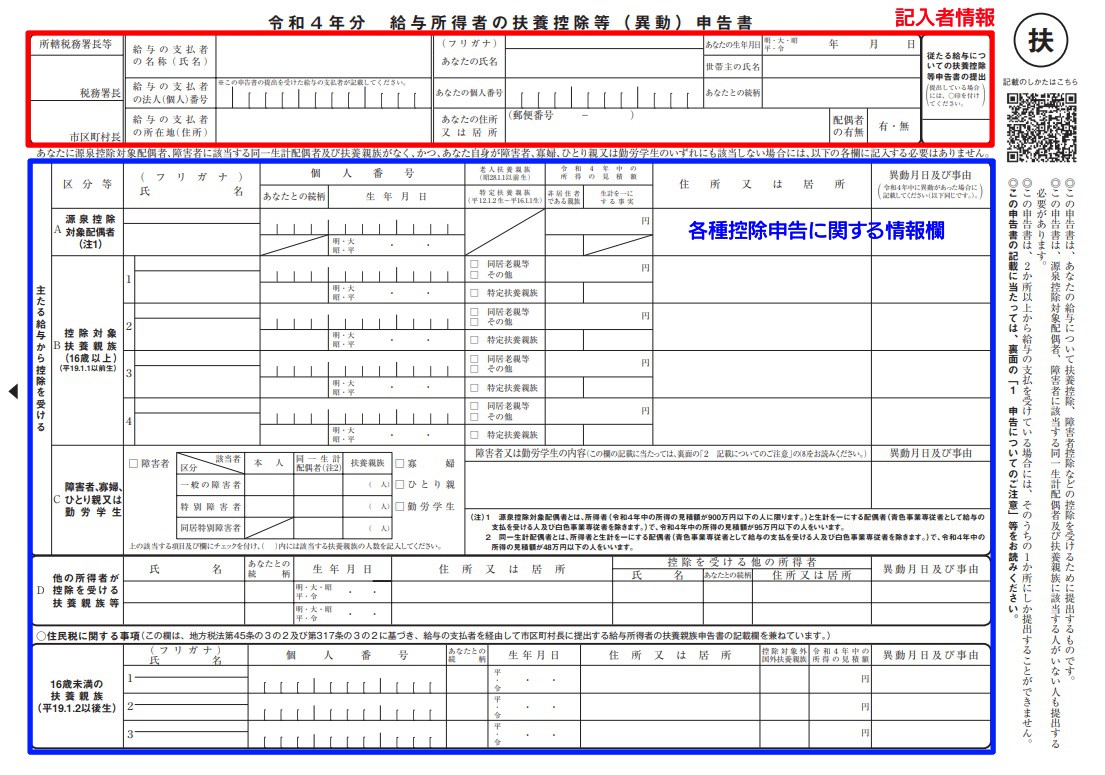

給与所得者の扶養控除等(異動)申請書

「給与所得者の扶養控除等(異動)申請書」には、以下の申請記入欄があります。

- 源泉控除対象配偶者

- 控除対象扶養親族

- 障害者、寡婦、ひとり親、又は勤労学生

- 他の所得者が控除を受ける扶養親族等

- 16歳未満の扶養親族

また、記入欄は記入者情報と各種控除申請に関する情報欄の2つに分かれており、各種控除に関する情報は青枠内に記入します。

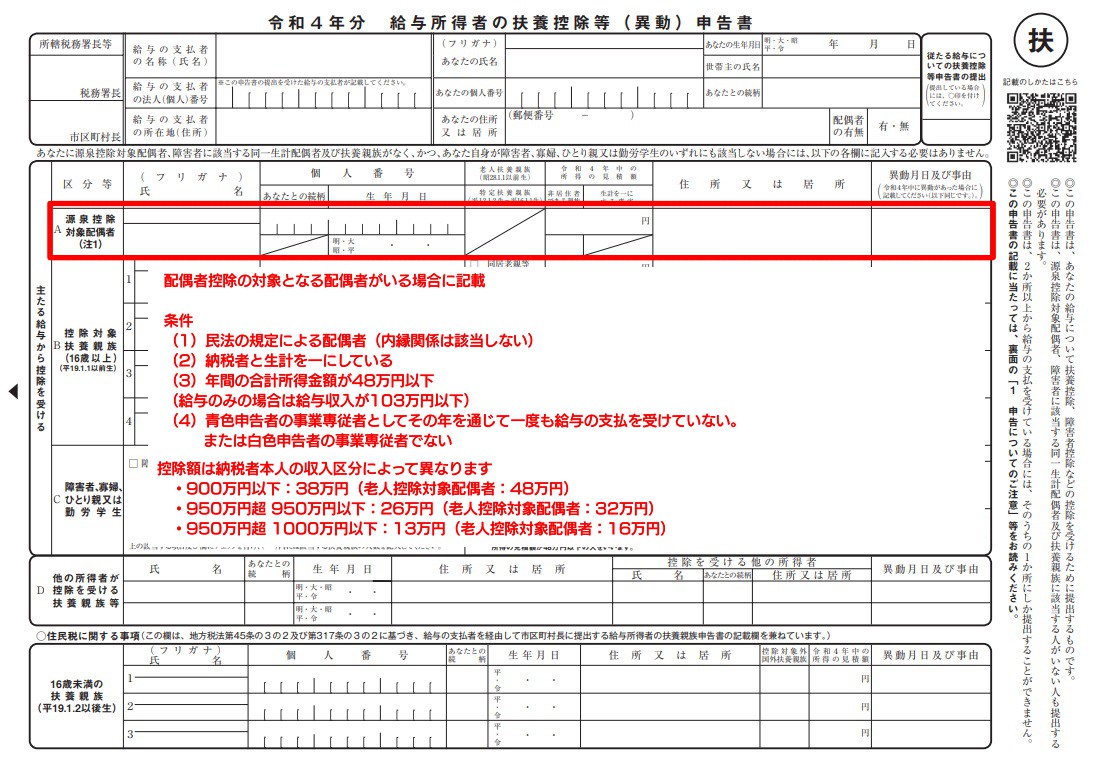

源泉控除対象配偶者

「源泉控除対象配偶者」の欄は、配偶者控除の対象となる配偶者がいる場合のみ記入します。該当条件は下記の項目すべてに該当する場合です。

- 民法の規定による配偶者(内縁関係は該当しない)

- 納税者と生計を一にしている

- 年間の合計所得金額が48万円以下(給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていない

なお、控除額は本人の収入によって38万・26万円・13万円の3つの区分があります(老人控除対象配偶者の場合は48万円・32万円・16万円)。

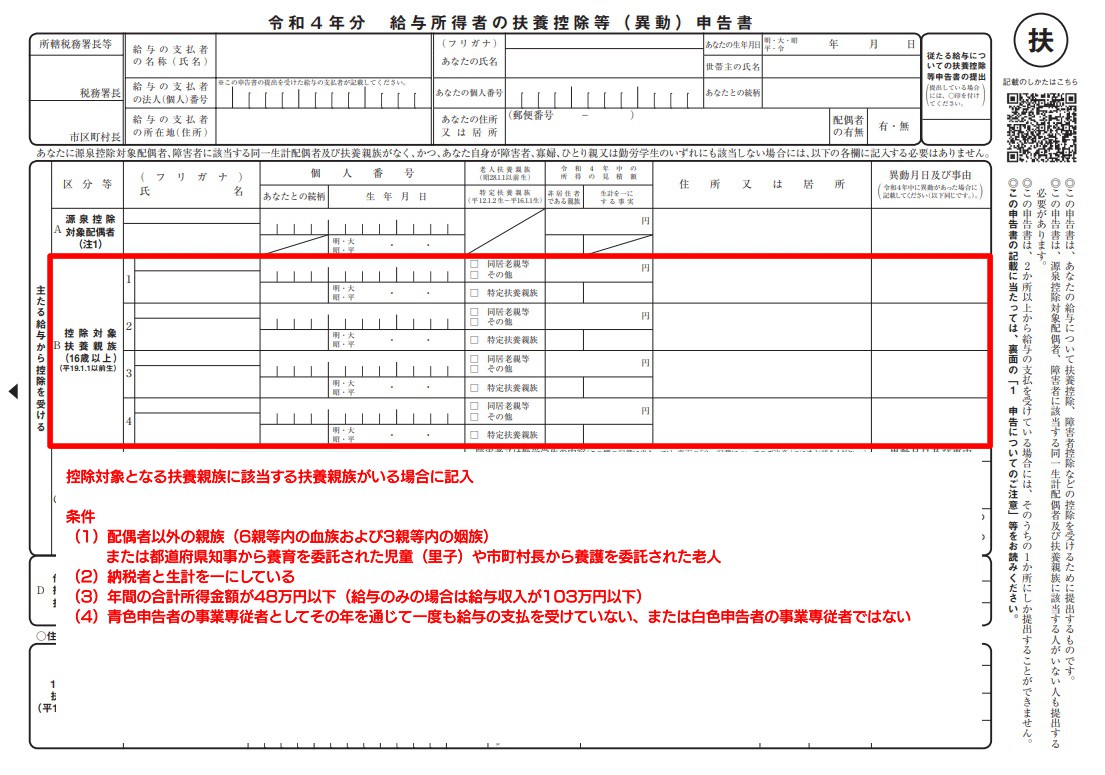

控除対象扶養親族

「控除対象扶養親族」の欄は、控除対象となる扶養親族がいる場合のみ記入します。該当条件は下記のすべてに該当する場合です。

- 配偶者以外の親族(6親等内の血族および3親等の姻族)、または都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人

- 納税者と生計を一にしている

- 年間の合計所得金額が48万円以下(給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていない、または白色申告者の事業専従者ではない

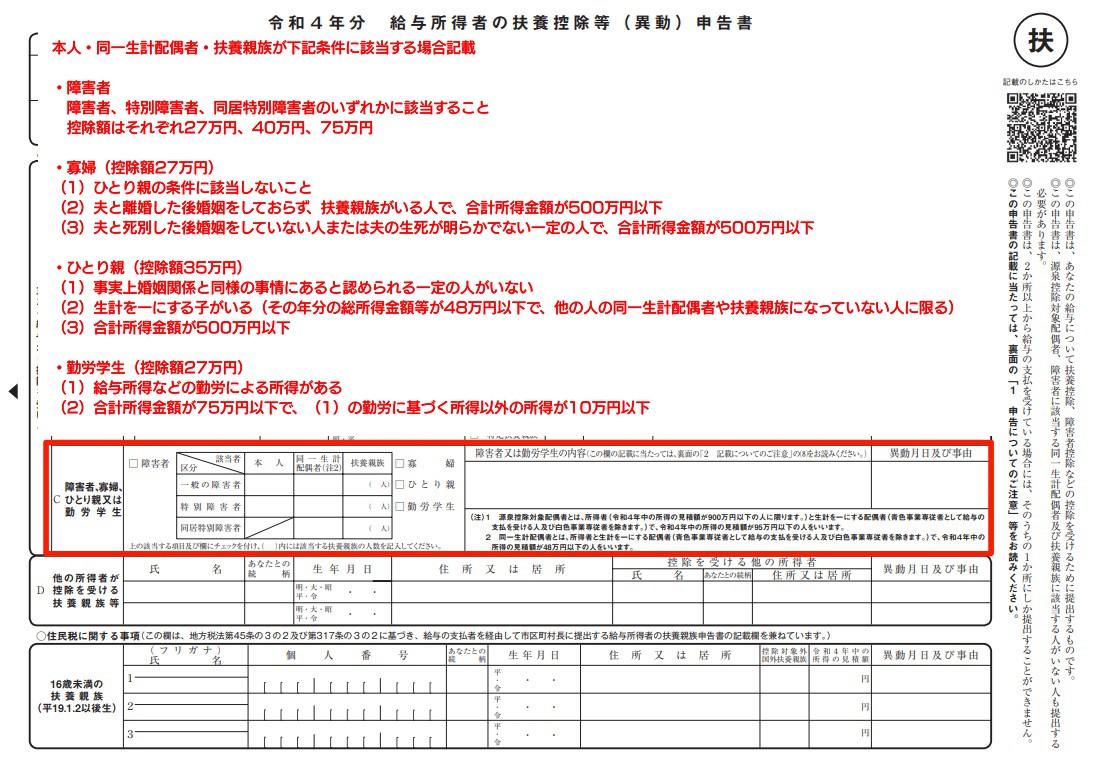

障害者、寡婦、ひとり親、又は勤労学生

「障害者、寡婦、ひとり親、又は勤労学生」の欄には、本人もしくは同一生計配偶者・扶養親族が、障害者・寡婦・ひとり親、勤労学生に該当する場合に記載します。

各条件は下記のとおりです

障害者

- 障害者・特別障害者・同居特別障害者のいずれかに該当すること

寡婦(以下のすべての条件に該当すること)

- ひとり親の条件に該当すること

- 夫と離別した後に婚姻をしておらず、扶養親族がいる人で、合計所得金額が500万円以下

- 夫と死別した後に婚姻をしていない人または夫の生死が明らかでない一定の人で、合計所得金額が500万円以下

ひとり親(以下のすべての条件に該当すること)

- 事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと

- 生計を一にする子がいること(その年分の総所得金額等が48万円以下で、他の人の同一生計配偶者や扶養親族になっていない人に限る)

- 合計所得金額が500万円以下

勤労学生(以下のすべての条件に該当すること)

- 給与所得などの勤労による所得がある

- 合計所得金額が75万円以下で、1の勤労に基づく所得以外の所得が10万円以下

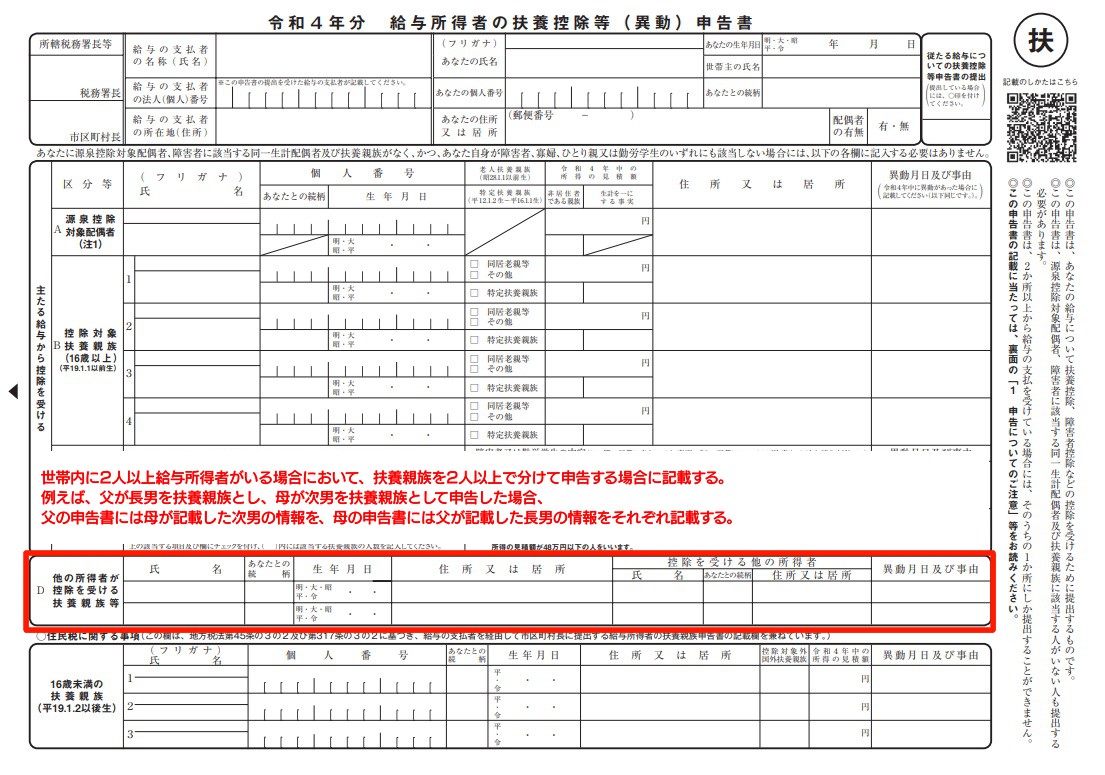

他の所得者が控除を受ける扶養親族等

「他の所得者が控除を受ける扶養親族等」の欄は、世帯内に2人以上給与所得者がいる場合において、扶養親族を2人以上で分けて申告する場合に記載します。

例)父が長男を扶養親族とし、母が次男を扶養親族として申告した場合

父の申告書:母が扶養親族として記載した次男の情報を記載

母の申告書:父が扶養親族として記載した長男の情報を記載

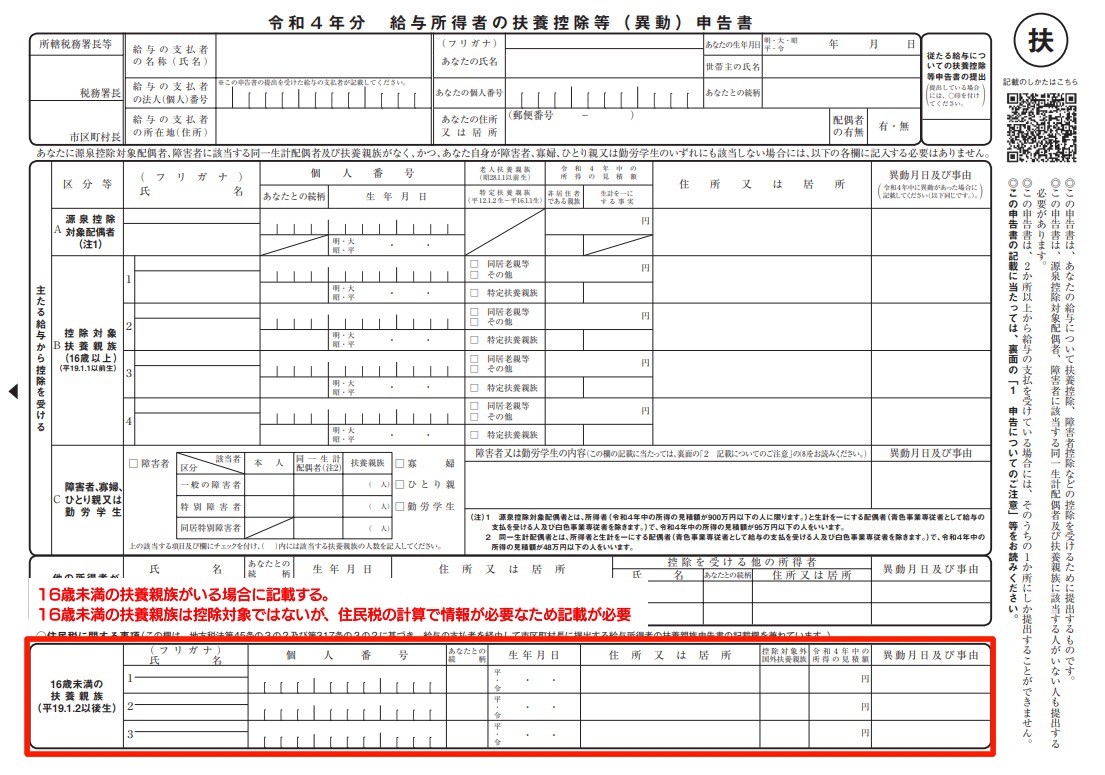

16歳未満の扶養親族

「16歳未満の扶養親族」の欄は、16歳未満の扶養親族がいる場合に記載します。16歳未満の扶養親族は控除対象ではありませんが、課税所得額を基に算出される「住民税」算定の際に必要になるため記載が必要になります。

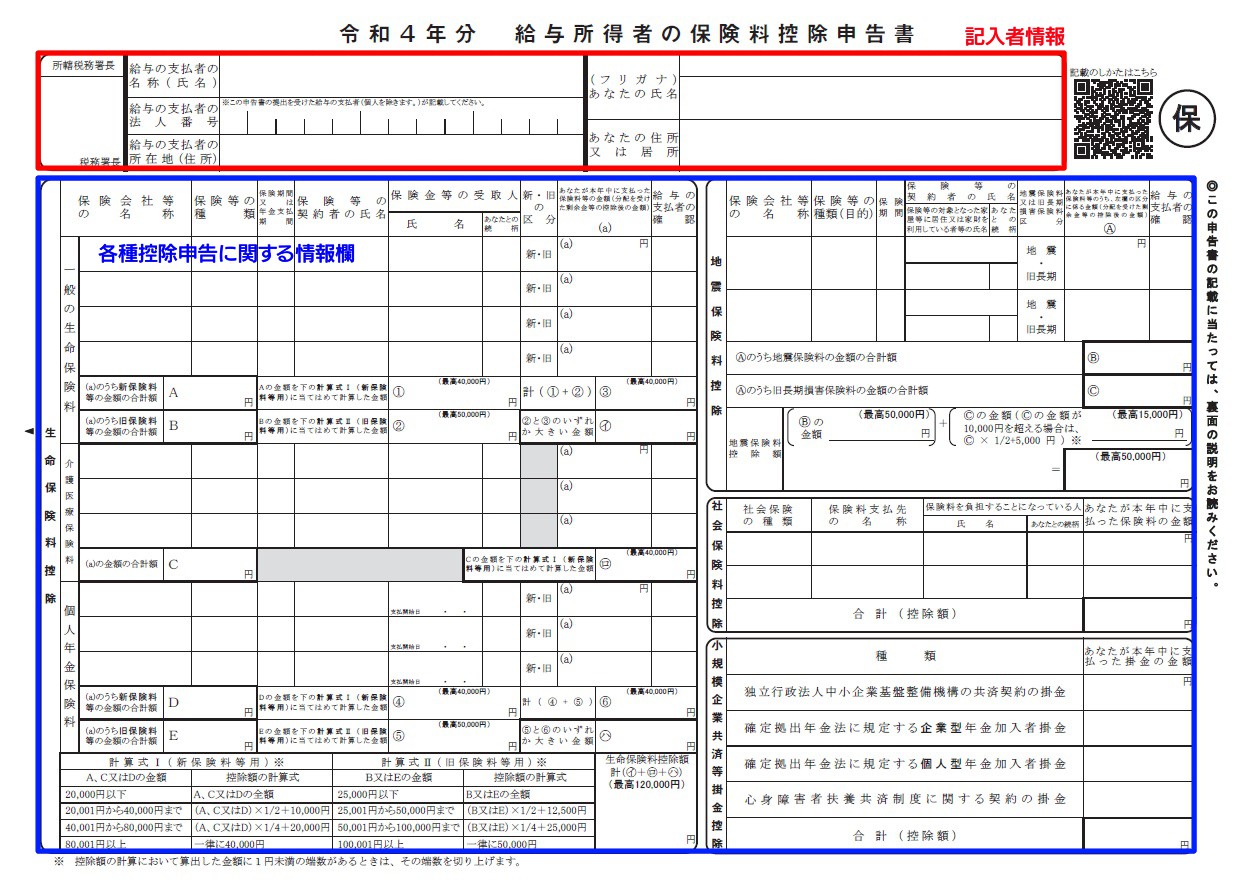

給与所得者の保険料控除申請書

「給与所得者の保険料控除申請書」には、下記控除の申請記入欄があります。

- 生命保険料控除

- 地震保険料控除

- 社会保険料控除

- 小規模企業共済等掛金控除

また、記入欄は記入者情報と各種控除申請に関する情報欄の2つに分かれており、各種控除に関する情報は青枠内に記入します。

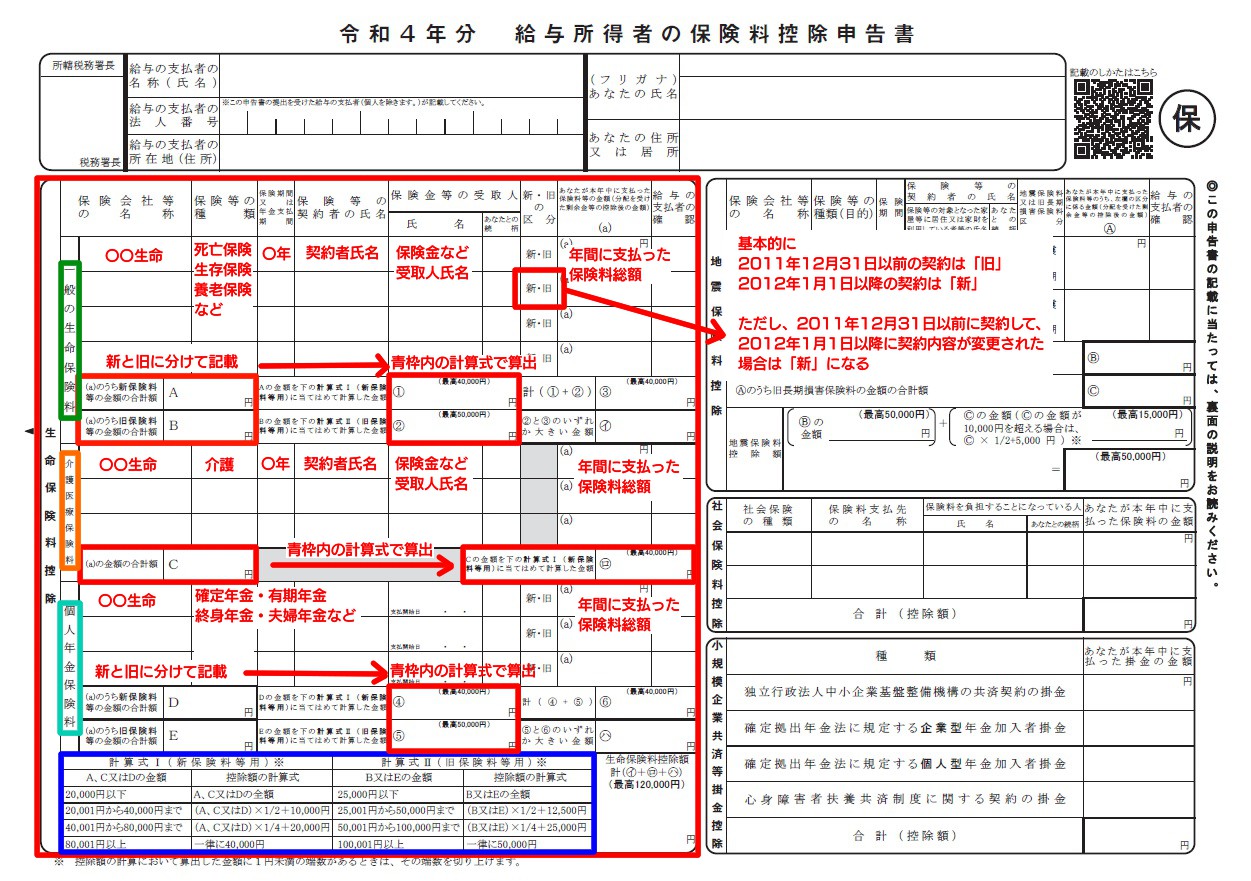

生命保険料控除

「生命保険料控除」の欄には、「一般の生命保険料」、「介護医療保険料」、「個人年金保険料」の3種類の保険料を記入します。3種類の控除可能額はそれぞれ4万円ずつで、3種類合計で最高12万円まで控除可能です。

一般の生命保険料の書き方

- 加入している各種生命保険料をそれぞれ記載する

- 記入の際には「新」と「旧」の区分(※1)を分ける

- 「新」と「旧」の保険料額をA欄とB欄に記入する

- A欄とB欄の保険料額を青枠内の計算式にあてはめて算出。それぞれ①と②の欄に記入する

- ①+②の額を③の欄に記入する

- ②の額と③の額のいずれか大きい金額をイの欄に記入する

※:2011年12月31日以前の契約は「旧」、2012年1月1日以降の契約は「新」。ただし、2011年12月31日以前に契約して、2012年1月1日以降に契約内容が変更された場合は「新」に該当する

介護医療保険料の書き方

- 加入している各種介護医療保険の保険料をそれぞれ記入する

- 記入した保険料の合計額をC欄に記入する

- C欄の保険料を青枠内の計算式にあてはめて算出し、ロの欄に記入する。

個人年金保険料の書き方

- 加入している各種個人年金保険料をそれぞれ記入する

- 記入の際には「新」と「旧」の区分(※)を分ける

- 「新」と「旧」の保険料額をD欄とE欄に記入する

- D欄とE欄の保険料額を青枠内の計算式にあてはめて算出。それぞれ④と⑤の欄に記入する

- ④+⑤の額を⑥の欄に記入する

- ⑤の額と⑥の額のいずれか大きい金額をハの欄に記入する

※:2011年12月31日以前の契約は「旧」、2012年1月1日以降の契約は「新」。ただし、2011年12月31日以前に契約して、2012年1月1日以降に契約内容が変更された場合は「新」に該当する

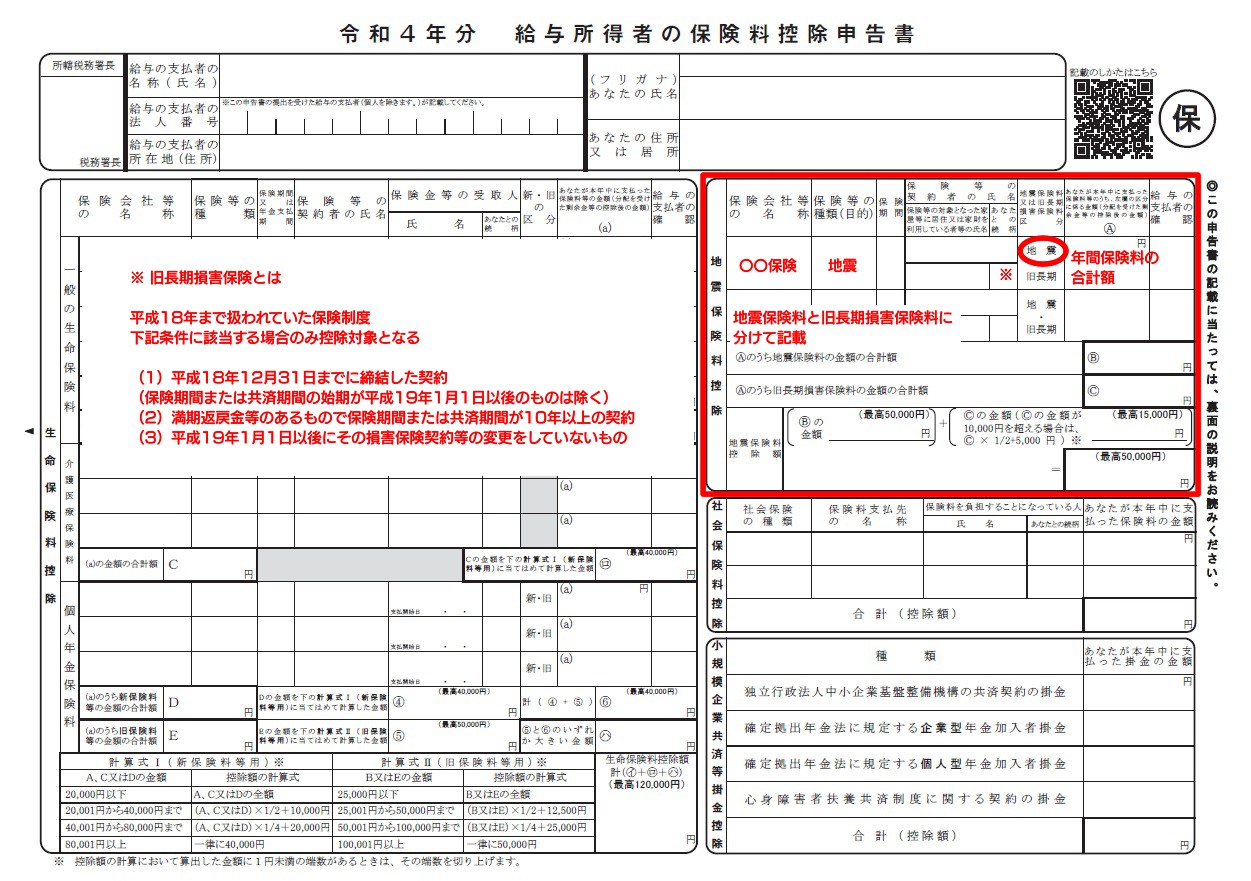

地震保険料控除

「地震保険料控除」の欄には、加入している地震保険料の額を記入します。

地震保険料控除の書き方

- 加入している地震保険料額を記載する

- 記入の際には「地震保険料」と「旧長期損害保険料」の区分(※)を分ける

- 地震保険料と旧長期損害保険料をそれぞれB欄とC欄に記入する

- B欄の額とC欄の額を計算式に当てはめて控除額を算出する

※:平成18年まで扱われていた保険制度。下記条件に該当する場合のみ控除対象となる

- 平成18年12月31日までに締結した契約(保険期間または共済期間の始期が平成19年1月1日以後のものは除く)

- 満期返戻金等のあるもので保険期間または共済期間が10年以上の契約

- 平成19年1月1日以後にその損害保険契約等の変更をしていないもの

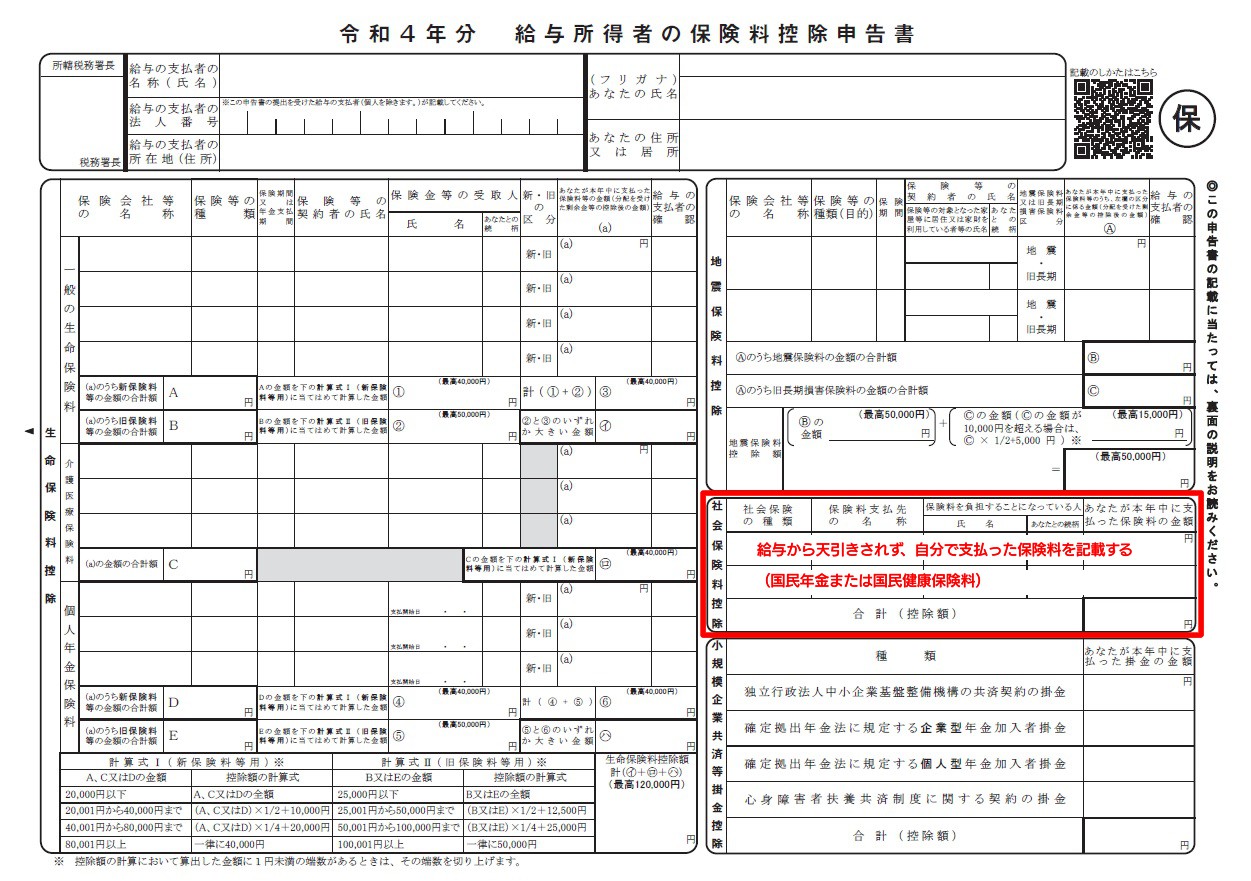

社会保険料控除

「社会保険料控除」の欄には、給与から天引きされず自分で支払った保険料を記入します。国民年金または国民健康保険料がこれに該当します。

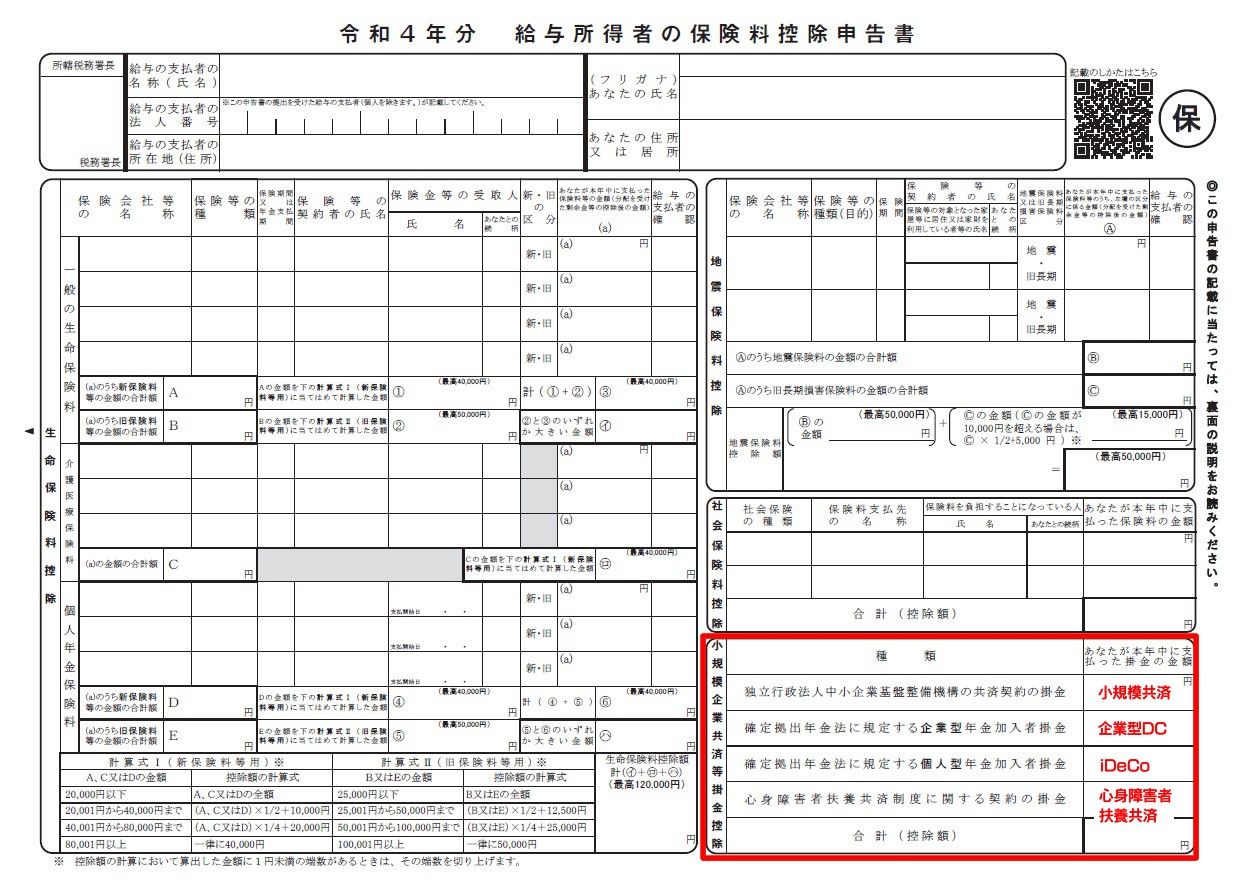

小規模企業共済等掛金控除

「小規模企業共済等掛金控除」の欄には、以下の掛金を記入します。

- 小規模共済

- 企業型DC(企業型確定拠出年金)

- iDeCo(個人型確定拠出年金)

- 心身障害者扶養共済

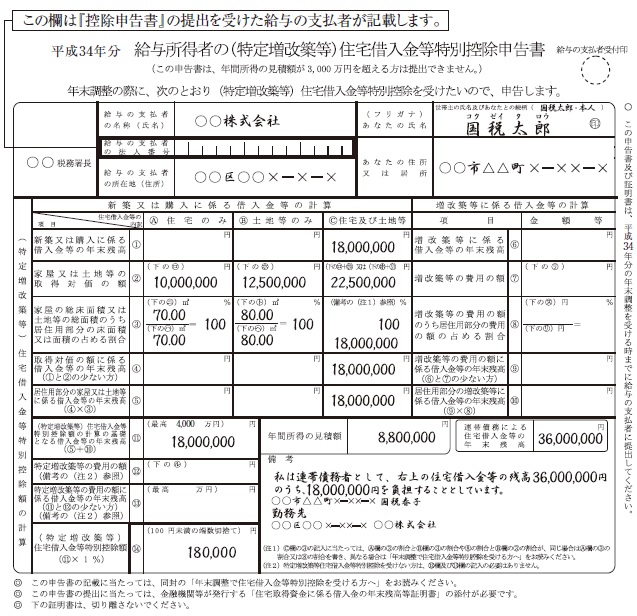

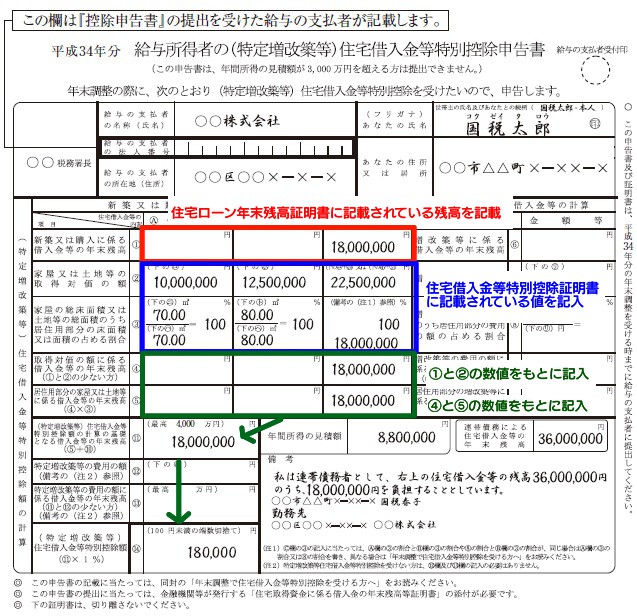

給与所得者の(特定増改築等)住宅借入等特別控除申請書(住宅ローン控除)

今まで紹介した3枚の書式以外に、住宅ローン控除を受ける場合は「給与所得者の(特定増改築等)住宅借入等特別控除申請書」の提出が必要です。家の購入や新築、該当する増改築がある場合は忘れずに申請しましょう。

住宅ローン控除の書き方

- 「住宅ローン年末残高証明書」とを用意する「住宅借入金等特別控除証明書」を用意する

- 赤枠内の①に「住宅ローン年末残高証明書」に記載されている年末時点の住宅ローン残高を記入する

- 青枠内の②・③に「住宅借入金等特別控除証明書」に記載されている各種数値を記入する

- 緑枠内の④に①と②の少ない方の数値を記入する

- 緑枠内の⑤に④×③の通知を記入

- ⑪に⑤+⑩の数値を記入する(⑩がない場合は⑤のみ記入)

- ⑭に⑪×1%の額を記入する

損をしないために漏れなく年末調整を

年末調整は「正しい税額を支払うための手続き」であり、正しく年末調整をしないと税金の払いすぎに繋がってしまいます。

項目によっては万単位で額が変わることもあるため、漏れなく手続きを行いましょう。

弊社横浜のFPオフィス「あしたば」は、創業当初からNISA・ジュニアNISAやiDeCo/イデコ・企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なNISAやiDeCoの活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料オンラインセミナー」も随時開催中!

↓↓↓弊社推奨の「低コストiDeCo加入窓口」はこちら↓↓↓