「もっと働きたいと思ってはいるけど、年収の壁ってややこしくてよく分からない」と現状維持の働き方をされている方はたくさんいらっしゃると思います。

2025年は年収の壁が大きく変わり、国も、もっと働きたいと思う人を後押ししています。

年収の壁を恐れず、自分に合う働き方を選んでいきましょう!

この記事は、扶養に入ってパートをしている主婦の方に向けて、将来受け取れる年金額を増やしつつ、収入アップを目指せるように、年収の壁を分かりやすく解説します。

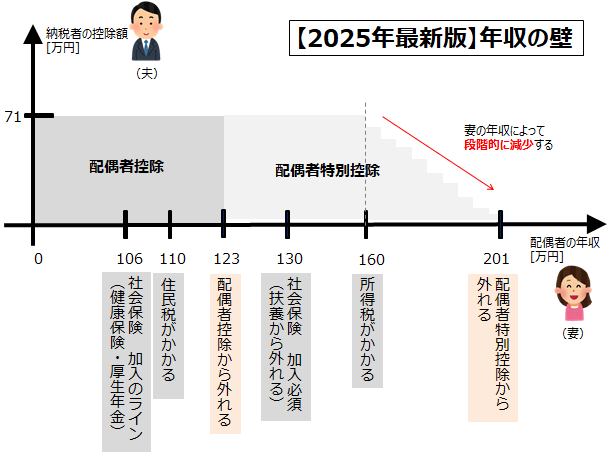

年収の壁って、いくら?

まずは年収の壁を全体像で確認してみましょう。

※分かりやすいように、納税者を会社員である夫、その配偶者を妻としています。

※妻は会社員の夫の配偶者で40歳未満、夫は給与年収1095万円以下を想定して作成しています。

「配偶者控除」と「配偶者特別控除」とは?

「配偶者控除」とは

扶養されている妻の給与年収が123万円までの時、納税者である夫の課税所得から

差し引くことができる控除です。

夫の給与年収が1095万円以下の時、

所得税38万円+住民税33万円=合計71万円

を課税の対象となる夫の所得から差し引くことができるため、税金が安くなります。

「配偶者特別控除」とは

妻の年収が123万円を超えても、控除がいきなりゼロにならないように段階的に差し引くことができる控除です。

対象は妻の給与年収が123万~201万円まで。

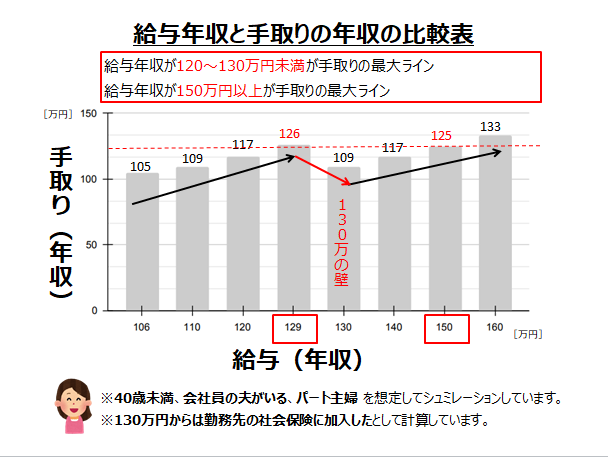

手取りが多い年収はいくら?

①扶養に入りながら、収入アップを目指すとき

②扶養から外れて勤務先の社会保険に加入し、収入アップ+年金受給額アップを目指すとき

それぞれを手取りの金額という観点から比較したとき、ベストな年収はいくらになるのでしょうか。

手取りの金額という観点から見た時のベストな年収は

①扶養に入りながら、収入アップを目指すときは年収120~130万円

②扶養から外れて勤務先の社会保険に加入し、収入アップ+年金受給額アップを目指すときは年収150万円以上

なぜ?

これには収入アップを目指すにあたって無視できない130万の壁が大きく関係してきます。

130万の壁とは?

130万の壁は給与年収が130万円を超えた時に扶養から外れる年収ラインです。

そのため、これまで免除されていた国民年金と国民健康保険を自分で支払うか、

勤務先の社会保険(雇用保険と健康保険)に加入することになります。

年収130万円で勤務先の社会保険に加入したときの保険料は年間約20万円。その分手取りが減少し心理的ダメージを受けられる方もいらっしゃるかもしれません。

ですが、実は老後の年金受給額を増やすチャンス!

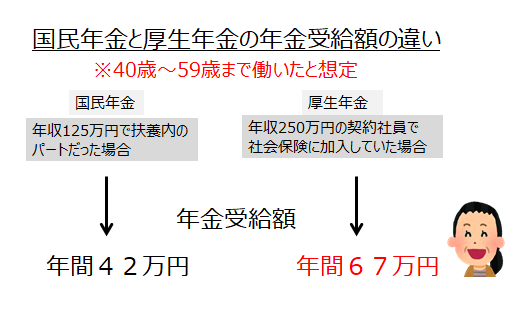

2025年の国民年金と厚生年金受給額の平均

国民年金 月5万9395円

厚生年金 月15万1139円

40歳から59歳まで扶養内のパートで働いた場合と、年収250万円の契約社員で社会保険に加入して働いた場合の、年金受給額を比較してみました。

差は年間25万円。

老後自分が今のように働けなくなった時、この差は大きいのではないでしょうか。

将来長い目で見た時に、社会保険に加入することは大きなメリットといえます。

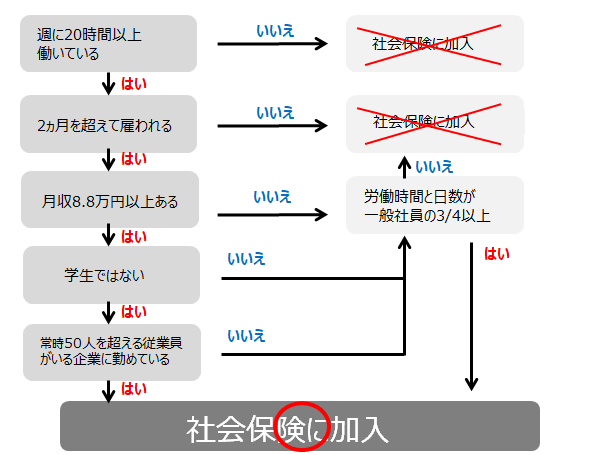

社会保険には誰でも加入できる?

130万円を超え扶養を外れると、①社会保険を自分で支払うか、②勤務先の社会保険に加入するかのどちらかですが、勤務先の社会保険に加入するには条件があります。

勤務先の社会保険に加入するための条件

「4分の3」ルールとは?

「4分の3」ルールとは

勤務先の社会保険に加入できる基準のことで

1週間の労働時間と1ヵ月の労働日数が、正社員のそれぞれ4分の3である必要があります。

(その他細かい条件があるため、まずは勤務先に相談してみましょう)

勤務先の社会保険に加入するメリット

①保険料の支払いは労使折半(企業側と従業員側が半分ずつ負担)のため、自分で加入する国民年金と国民健康保険より安くなる。

②老後の年金受給額を増やすことができる。

③国民健康保険にはない傷病手当金、出産手当金の利用が可能。

など多くのメリットがあり、扶養を外れたときは、勤務先の社会保険への加入を視野に入れて働くことが重要です。

ここでは150万円以上稼ぐことを推奨していますが、気になってくるのは、次の160万円の壁です。

160万の壁はそこまで気にしなくてもいい?

年収160万円は、①所得税がかかる②配偶者特別控除が段階的に減っていく という2つの判定ラインですが、150万円以上を目指して働くときに、160万円の壁はそこまで気にしなくてもいいと考えています。

①の所得税ですが、例えば、給与年収が161万円だった場合にかかる所得税は500円。

働き控えをするほど大きな金額ではないですよね。

このように実際にいくらかかるかイメージ出来ると、働き方の参考になると思います。

所得税の計算方法

所得税は金額によってかかる税率が大きくなりますが、この年収ゾーンは5%。

給与年収が161万円だった時に課税される所得は1万円なので1万円×5%=500円です。

※実際には社会保険なども給与年収から控除されるため、給与年収が161万円では所得税はかかりません。今回は分かりやすく説明するために単純化しており、実際は給与年収が約190万円からが課税対象となります。

次に②の配偶者特別控除ですが、妻の年収が160万円を超えると、少しずつ夫の控除額が減っていきます。

しかし世帯年収でみたときに、妻の手取りはそれ以上に増えプラスになるため、こちらも働きを控えるより、自分が働ける範囲で収入アップを目指した方が得策といえます。

週20時間などの短時間勤務で働く人に知って欲しい106万の壁

先ほど130万の壁は、扶養から外れるため社会保険に加入しなければならない年収だとお伝えしましたが、106万の壁も、社会保険に加入するか否かの判定ラインです。

ただし、加入には条件があり、そのすべての条件を満たす必要があります。

週に20時間などの短時間勤務で働いている方向けの、社会保険の加入判定をフローチャートにしました。

自分が当てはまるかどうかフローチャートに沿って確認してみましょう。

短時間勤務の方向け 社会保険加入判定フローチャート

さいごに

年収の壁は、知らないと大きな壁に思えますが、知ると案外簡単に飛び越えられる壁だったりします。

前は「103万の壁」と言われていた所得税の壁も、2025年で160万円まで引き上げられたため、パートで働く方たちにとって大きな壁ではなくなりました。

年収の壁は恐れるものではなく、理解して使いこなしていくものです。

無理をせずご自分の働ける範囲で調節しながら年収の壁とうまく付き合っていきましょう。

最後までお読みいただきありがとうございました。

あしたばライター 川島詩織

弊社横浜のFPオフィス「あしたば」は、創業当初からiDeCo/イデコや企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料iDeCoセミナー」も随時開催中!

↓↓↓弊社推奨の「融資(貸付)型クラウドファンディングのプラットフォーム」はこちら↓↓↓