「保険の営業マンに勧められるまま契約したけど、本当に必要だったのかな…」

「NISAやiDeCo、周りはやっているけど自分だけ損していないか不安」

「節約しているつもりなのに、なぜか毎月お金が貯まらない」

こうした将来のお金に対する漠然とした不安はありませんか?

中には、そういった不安を解消するために「ファイナンシャルプランナー(FP)」の資格に興味を持った方も少なくないでしょう。

結論から言えば、FP資格は一般人が「自分の生活を守る」ためにこそ、高いコストパフォーマンスを発揮する資格です。

この記事では、FP業界に携わった経験から「FPは役に立たない」と言われる本当の理由や、知識があるだけで年間の収支が改善する具体的メリットを解説します。

最後まで読めば、忙しい社会人でも十分に独学で理解できるため、FPを学ぶべきかどうかがハッキリと分かるようになります。

「ファイナンシャルプランナーの知識は役に立たない」と言われる理由と、その真実

最近では「お金の勉強が大事」という認知が広まり、中にはFP(ファイナンシャルプランナー)資格を取ろうという人も増えてきたはずです。

しかし、ネット検索をした際に「ファイナンシャルプランナーは役に立たない」という否定的な意見を目にすると「本当に勉強する意味があるのだろうか」と立ち止まってしまうかもしれません。

この章では「役に立たない」と言われる理由と、十分に勉強する価値があるという真実を詳しく解説していきます。

理由①:資格を取っても稼げない(収入の視点)

「FPは役に立たない」という批判の中で最も多いのが「資格を取っても稼げない」というものです。

確かに、FPには弁護士や税理士のような独占業務がなく、資格だけで独立して安定した収入を得るのは簡単ではありません。

FP資格だけで生計を立てている人は少数派であり、多くは保険代理店や不動産仲介などの手数料収入と組み合わせて収益を確保しているのが現実です。

しかし、収入を増やすための「攻め」だけではなく、今あるお金を「守る」という考え方の方が重要です。

例えば、年間10万円の保険料や税金を削減できれば、手取り年収が10万円増えるのに近い効果があり、収入を増やすよりも確実で、すぐに実践できるメリットと言えます。

「稼げない=役に立たない」という意識を持つのではなく、守るための教養として考えれば十分に価値のある知識と言えるでしょう。

理由②:就職・転職で評価されない(キャリアの視点)

もう一つの批判として「FP3級は就職・転職で評価されない」というものがあります。

確かに、FP3級は合格率が70〜80%と高く、希少性がないため、履歴書に書いても「誰でも取れる資格」として評価されにくいのが現実です。

金融機関や保険会社では、最低でもFP2級以上を求められることが多く、3級だけでは武器にならないと言われています。

しかし、これは「就職・転職したい人」の悩みであり、自分の家計を守るために学びたい方には関係ありません。

むしろ「合格率が高い=簡単に取れる」というのは、学習負担が軽く、挫折しにくいというメリットもあります。

働きながら、子育てしながらでも、無理なく取得できる資格だからこそ、誰でも学べるのです。

キャリアアップのための資格として考えると物足りないかもしれませんが、生活防衛のための教養として考えれば、取得のハードルが低いことは大きなメリットと言えるでしょう。

理由③:勉強したけど、結局使わない人が多い

3つ目の批判は「FPを取っても、結局使わない人が多い」というものです。

合格して満足し、知識を実生活で活用しない「ペーパーFP」になってしまう人が少なくありません。

保険の見直しや税金の控除、投資を始めることもなく、資格だけを持っている状態を指します。

しかし、これは資格そのものの問題ではありません。

逆に言えば「取ってすぐに家計を見直す」と決めて行動すれば、1年以内に受験費用や教材費は十分に回収できます。

月6,000円の保険料削減だけでも、年間で7万円以上の節約になることを考えると、費用対効果が十分に高い投資と言えます。

資格全般に言えることですが、資格を取ること自体がゴールではなく、取った後にどう活用するかが重要です。

ファイナンシャルプランナーの知識が「自分のため」になるメリット5選

ファイナンシャルプランナーの知識を活かすためにFP3級の資格試験から挑戦する人が多いはずです。

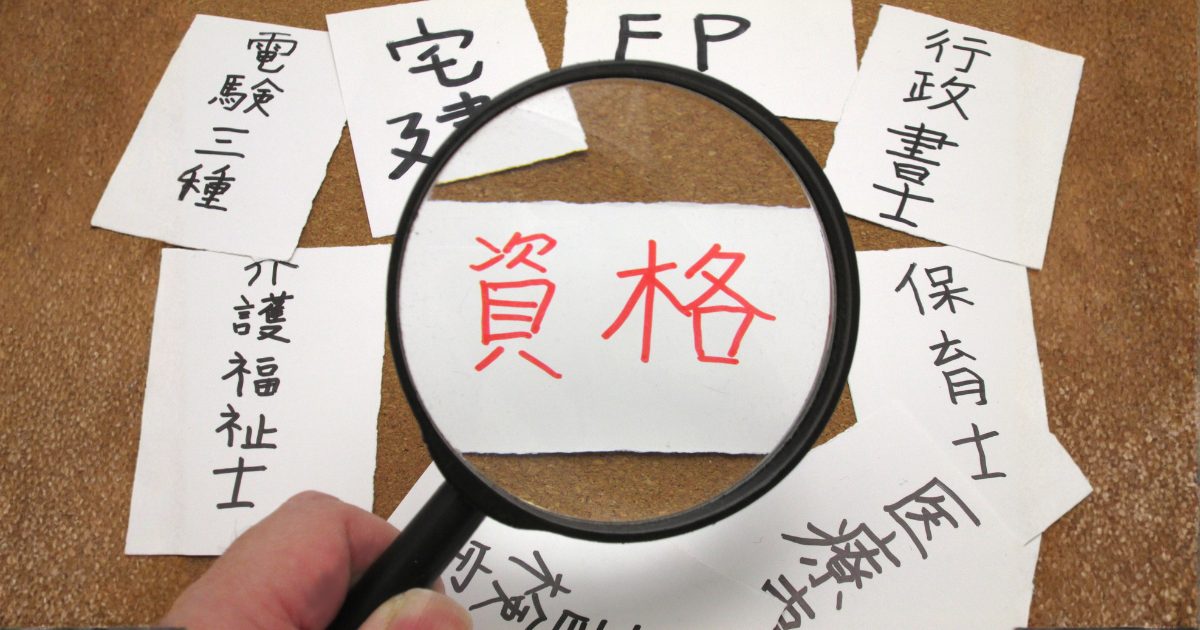

FP3級では、ライフプランニング、保険、金融資産、税金、不動産、相続という分野に分かれています。

私たちが人生で直面する「お金の悩み」をほぼすべてカバーしていると言っても過言ではありません。

ここでは、生活防衛に直結する5つのメリットを解説します。

①家計の「無駄」が見える化できる(ライフプランニング)

「老後2,000万円問題」などのニュースを見て不安になるのは、自分の家計の現状と未来を正しく把握できていないからです。

闇雲に節約をしても、ゴールが見えなければ漠然としたお金の不安は消えず、ゴールなく節約しても疲弊してしまうでしょう。

FPのライフプランニング分野では、ライフイベント表やキャッシュフロー表の作り方を重点的に理解します。

「子供を私立大学に行かせるなら、今から月いくらの積立が必要か」「10年後に車を買い替えても家計は破綻しないか」と、具体的な数字で見えるようになります。

漠然とした不安が「計算できる課題」に変われば、対策を立てることも十分に可能です。

根拠のない不安に駆られて、必要以上の節約で生活の質を落とすこともなくなり、家計の健康診断を自分でできるようになるのが、最大のメリットと言えるでしょう。

②保険や税金で「搾取」されなくなる(リスク・タックス)

私たちは日々、知らず知らずのうちにお金を「取られて」います。

特に金額が大きいのが保険と税金です。

日本の公的保障は意外と手厚く、遺族年金や傷病手当金などの仕組みを知れば、民間の保険は最小限で済むことが分かります。

他にも「高額療養費制度」を知っていれば、手術や入院で100万円かかっても、年収によっては実際の自己負担が月8〜9万円程度で済むようなケースです。

これを知らずに「入院したら大変だ」と不安になり、月何万円も保険料を払うのは非常にもったいないことをしています。

FPを学ぶことで「不安だからとりあえず入っておこう」という思考停止から脱却し、月数千円から1万円以上の固定費削減が可能になるでしょう。

③投資詐欺を回避し、堅実に資産を増やせる(金融資産運用)

「NISA」や「iDeCo」を始めたいけれど、損をするのが怖くて手が出せないという人は多いはずです。

また、退職金などのまとまったお金が入った途端に、金融機関から営業を受けるケースも少なくありません。

FPでは、株式や債券、投資信託の仕組みや、リスクとリターンの関係、分散投資の考え方を体系的に学び、自分のリスク許容度に合った適切な商品を選べるようになります。

さらに、銀行の窓口や証券会社の窓口で手数料の高い商品を勧められても、その構造を理解していれば、自分で判断できるようにもなるでしょう。

金融機関で紹介される商品は、得てして「その金融機関が販売したい」商品が多く、それぞれの顧客に合っていない場合も多く見られます。

そういった知識があれば、わざわざ「手数料の高い商品」を購入することも有りませんし、自分のライフプランにあった商品選定が可能です。

④マイホーム購入や住宅ローンで数百万円損しない(不動産)

人生最大の買い物であるマイホームでは、大半の方が住宅ローンを借り入れます。

金額が大きいだけに、知識の有無が数百万円単位の損失に直結する場合もあるでしょう。

不動産会社や銀行は「借りられる額」は教えてくれますが「無理なく返せる額」を考慮して勧めてくれるわけではありません。

一方、FPの不動産分野では、住宅ローンの「変動金利」と「固定金利」のリスクの違いや、繰り上げ返済の効果的なタイミング、契約時の手付金のルールなどを学びます。

金利がたった0.1%違うだけでも、35年間の総返済額は数十万円から百万円以上変わるケースもあるため、ここでも正しい知識が必要です。

また、住宅ローン控除や親からの資金援助(贈与)の非課税枠など、使える税制優遇を知っているかどうかで、返済負担も大きく変わります。

知識がないまま業者の勧めるがままに契約し、後から後悔することがないように自分自身で判断できる物差しを持つことが大切です。

⑤親の介護や相続トラブルを未然に防げる(相続・事業承継)

「うちは資産がないから相続なんて関係ない」と思っている人も多いようですが、実は裁判所で遺産分割について揉めているケースの約75%は、資産5,000万円以下の一般的な家庭です。

不動産のような分けにくい資産がある場合、少額でもトラブルになりやすい傾向にあります。

FPでは、相続税の基礎控除(3,000万円+600万円×法定相続人)の計算方法や、法的効力のある遺言書の書き方、贈与税の仕組みを学びます。

親が元気なうちに正しい知識を持っておくことで、相続税がかかるのかどうかを事前に把握したり、兄弟間の争いを防ぐための対策を打ったりすることも可能です。

いざという時に慌てず、スムーズな手続きを行うためにも、相続の知識は家族全員を守るために不可欠な教養と言えます。

自分のために勉強するだけ?それとも試験を受けるべき?

「知識が必要なのは分かったけれど、わざわざ受験料を払って試験を受けなくても、本を読むだけで十分ではないか」と考えた方もいるのではないでしょうか。

確かに、試験を受けなくても知識を得ることは可能です。

しかし、あえて「試験に申し込むこと」によって、単なる知識習得以上のメリットがある点について解説します。

自分のための知識だけなら「本を読む」だけでも良い

市販のFPテキストは非常に分かりやすく作られており、読むだけでも十分に勉強になります。

YouTubeなどでも良質な解説動画が無料で公開されているため、独学の環境は整っていると言えるでしょう。

しかし、試験を受けずに「勉強しているだけ」だと、どうしても「知識のつまみ食い」「ノウハウコレクター」になりがちです。

自分の興味がある「投資」や「節約」のページは熱心に読んでも、難しそうな「税金」や、自分にはまだ関係ないと感じる「相続」の分野は飛ばしてしまいます。

これでは、知識が偏ってしまい、本当の意味での「家計防衛力」は身につきません。

お金の知識はすべてつながっているため、全体を網羅して初めて効果を発揮すると言えるでしょう。

それでも「受験」をおすすめする3つの理由

自分のためだけに学ぶ場合でも、試験に申し込むべき理由は主に3つあります。

1つ目は「期限効果」です。

「いつか勉強しよう」と思っていても、人間は締め切りがないと後回しにしてしまう生き物です。

試験日という明確なゴールを設定し、受験料を支払うことで「無駄にしたくない」という強制力が働きます。

2つ目は「体系化」です。

試験の合格を目指すなら、苦手な分野も避けて通れません。

結果として、お金の知識がバランスよく体系的に身につきます。

3つ目は「自信」です。

合格したという実績は一生残ります。

「私は国が認めるお金の知識を持っている」という自信は、将来大きな決断をする際や、金融機関の担当者と話す際の精神的な支えになるでしょう。

FPの知識を自分のために活かすなら「FP3級」と「FP2級」どっちが必要?

FP資格には3級、2級、1級がありますが、自分の生活のために取るなら何級まで必要なのでしょうか。

ネット上には「2級じゃないと意味がない」という意見もありますが、目的によって正解は異なります。

結論から言えば、一般的な家計管理や資産運用が目的なら「FP3級」で十分ですが、その理由と2級が必要なケースについて解説します。

「FP3級」を取得してお金の基礎教養を身に付ける

FP3級は「広く浅く」お金のルールを学ぶ入門資格ですが、内容は非常に実用的です。

一般的な会社員や主婦が必要とする知識の9割以上は、実は3級の範囲でカバーされています。

難易度もやさしく、合格率は70〜80%と国家資格の中では非常に高い部類に入ると言えるでしょう。

学習期間も1〜2ヶ月程度で済むため、仕事や家事で忙しい方でも無理なく取得できますし、コストも独学ならテキスト代と受験料を合わせて1万円程度です。

3級を目指して勉強するだけでも、日本の成人の平均的なマネーリテラシーを十分に上回るでしょう。

「FP2級」まで目指すべき人の特徴

3級合格後に2級へ進む価値があるのは、以下のようなケースです。

まず、副業や個人事業主として活動することを考えている人は2級の取得をおすすめします。

事業所得や経費、確定申告に関するより詳しい知識が必要になるため、2級レベルの学習が役立つからです。

次に、さらに細かい節税テクニックや、不動産投資などの専門的な知識を知りたい人も2級以上が推奨されます。

さらに、金融機関や不動産業界へ転職を考えている人は、2級以上が評価対象となることも多いため、キャリアアップを目指すなら必須です。

最初から意気込んで2級を目指すと、学習範囲の広さと細かさに挫折するリスクがあります。

まずは3級を取得した上で「もっと知りたい」「仕事にしたい」と思ってから2級を検討すれば問題ないでしょう。

独学で合格するための勉強法と教材の選び方

FP資格を取得する場合、わざわざ高額な予備校に通う必要はなく、FP3級であれば独学で十分です。

ここでは、コストを抑えて効率よく学ぶためのテキスト選びのポイント、無料学習ツールの活用法、そして合格までのスケジュールの目安を紹介します。

これらを押さえれば、最短ルートで合格を目指せるため、参考に見ていきましょう。

テキスト選びの3つのポイント

書店に行くと多くのテキストが並んでいますが、選ぶ際に注目すべきポイントは3つあります。

まず重要なのが「図解やイラストの多さ」です。

法律や税金の用語は難解になりがちなので、文字ばかりのテキストは、慣れない言葉が連続すると意欲の低下が懸念されます。

そのため、視覚的に理解できるものを選ぶことで少しでも長続きしやすくなります。

次に「情報の鮮度」です。

税制や制度は毎年変わるため、必ず最新年度版を選んでください。

古いテキストで勉強すると、新しい問題が頻出することで対策ができておらず、試験の合格率も下がりやすくなるでしょう。

最後に「問題集とセットになっているか」も確認してください。

知識をインプットした直後に問題を解く(アウトプットする)ことが、記憶定着の近道だからです。

迷ったら、売れ筋の商品を購入するという判断でも問題ありません。

無料で使える勉強サイト・アプリの活用法

机に向かって勉強できる時間は限られているため、通勤電車や家事の合間などのスキマ時間を活用することがおすすめします。

そこで、役立つのがスマホで使える無料の学習ツールを活用することです。

例えば、特におすすめなのが「FP3級ドットコム(過去問道場)」というWebサイトです。

過去の試験問題が無料で解き放題で、丁寧に解説されています。

勉強法はシンプルで「テキストを読んだらすぐにその分野の過去問を解く」の繰り返しです。

この習慣を徹底するだけで、知識が驚くほど定着します。

【最短ルート】3級合格までの学習スケジュール

独学の場合、合格に必要な勉強時間の目安は「30〜50時間」と言われています。

仮に1日1時間勉強できるなら、約1.5ヶ月で合格圏内に入れる計算です。

最初の1〜2週目は、テキストをざっと読んで全体像を把握することに使いましょう。

細かい数字を覚える必要はありません。

3〜5週目は、分野ごとに「過去問道場」をひたすら解きます。

間違えたところをテキストに戻って復習するのがポイントです。

最後の6週目は直近の過去問や予想模試を時間を計って解き、試験の時間配分に慣れておきましょう。

FP試験は満点を取る必要はなく「6割取れば合格」です。

完璧を目指さず、合格ラインを確実に超えることを目標にしてください。

学習前に知っておきたい3つの注意点

最後に、学習を始める前の心構えとして3つの注意点をお伝えします。

1つ目は「時間はかかる」ということです。

「簡単」と言われるFP3級ですが、働きながら50時間を確保するのはそれなりに大変です。

特に、新たな用語の場合、用語の意味が分からずに思わぬ時間を要する場合もあります。

2つ目は「情報の鮮度」です。

合格後も税制は変わるため、日々ニュースなどで情報をアップデートする習慣を身に付けておきましょう。

3つ目は「専門家の活用」です。

FP知識は万能ではありません。

複雑な税務申告は税理士、法律問題は弁護士など、専門家に頼るべき線引きも学びましょう。

これらを理解した上で学習を始めれば、挫折することなく知識を身につけられるはずです。

まとめ:迷っている時間があるなら、今日から「お金の勉強」を始めよう

この記事では、FP資格を「自分のため」に取るメリットや活用法について解説しました。

結論としてFPは「家計防衛」のために最適の教養と言えます。

「役に立たない」という声はプロを目指す人の話であり、一般人には関係ありません。

まずは「FP3級」で十分、かつ独学でも資格の取得は可能です。

独学であれば、本代の数千円のコストで取得でき、得られる知識で保険や税金を見直せば、1年以内に受験費用を回収できるケースも珍しくありません。

お金の不安は、行動しない限り消えませんが、正しい知識があれば、不安は「対策できる課題」に変わります。

もし少しでも「やってみようかな」と思ったなら「書店でテキストを購入する」「無料サイト『過去問道場』で問題を解く」など、自分に合った行動を選択してみてください。

今日が、あなたの人生で一番若い日です。

これからでも全く遅くないので、自分と家族を守るためにも、すぐにでもお金の勉強を始めましょう。

弊社横浜のFPオフィス「あしたば」は、創業当初からiDeCo/イデコや企業型確定供出年金(DC/401k)のサポートに力を入れています。

収入・資産状況や考え方など人それぞれの状況やニーズに応じた「具体的なiDeCo活用法と注意点」から「バランスのとれたプランの立て方」まで、ファイナンシャルプランナーがしっかりとアドバイスいたしますので、ぜひお気軽にご相談ください。

大好評の「無料iDeCoセミナー」も随時開催中!